Содержание

Стандартное подтверждение платежа SWIFT

Высочайший стандарт информации

Мы в Money Mover превыше всего ценим прозрачность и безопасность. Знать, где находятся ваши деньги в течение всего процесса транзакции, – это удобно и удобно.

Вот почему мы предоставляем вам прямой доступ к MT103 для каждого вашего платежа через нашу платформу.

Создайте бесплатную учетную запись

Что такое MT103?

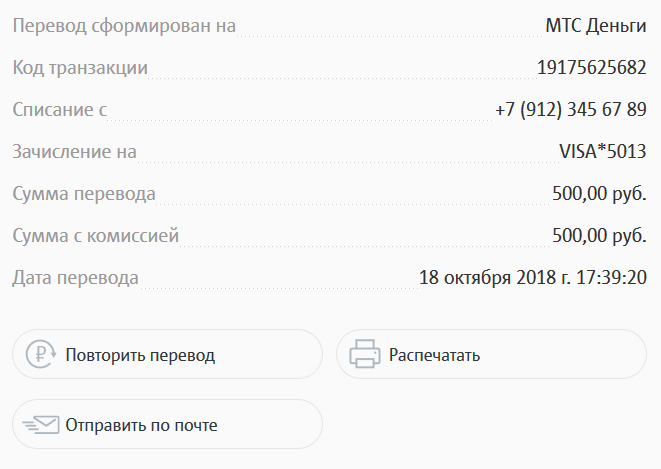

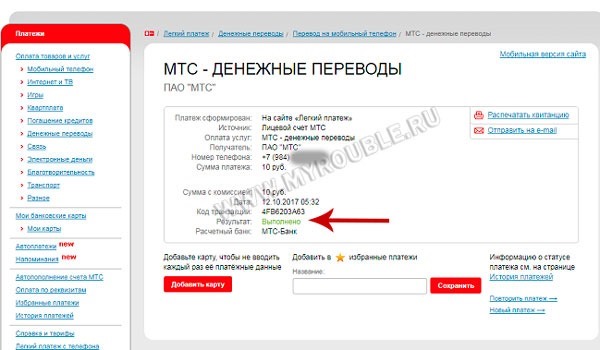

MT103 — это стандартизированное платежное сообщение SWIFT, используемое специально для трансграничных/международных банковских переводов. Мы используем SWIFT для всех платежей, осуществляемых через Money Mover.

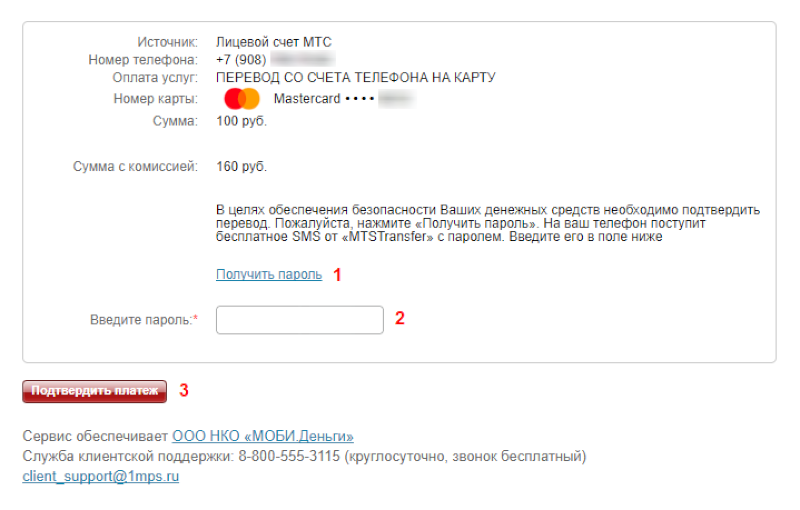

MT103 принимаются во всем мире в качестве доказательств платежа и содержат все данные платежа, такие как дата, сумма, валюта, отправитель и получатель.

MT103 также отлично подходят для отслеживания платежей , которые отсутствуют или задерживаются, поскольку они показывают маршрут платежа между банками.

Все банки и финансовые учреждения, которые осуществляют платежи через SWIFT, будут иметь МТ103 для каждого платежа, но вряд ли они позволят вам их иметь.

Я пользователь Money Mover. Как мне просмотреть свой MT103?

После отправки платежа вы можете получить свой MT103, войдя в свою учетную запись Money Mover, выбрав совершенные платежи и нажав «Просмотреть». Ваш MT103 появится внизу записи. Есть даже функция «копировать в буфер обмена», чтобы вы могли переслать его получателю.

Звучит здорово! Как мне его получить и сколько это стоит?

Банки обычно берут 25 долларов США, и им требуется неделя, чтобы предоставить копию MT103. Если вы являетесь пользователем Money Mover, вы получаете их мгновенно и бесплатно при каждом платеже, который вы делаете у нас!

Можете ли вы отследить платеж, который я сделал в другом месте?

К сожалению, нет. Мы можем отслеживать только платежи, совершенные на платформе Money Mover.

Учетная запись Money Mover позволяет бесплатно отслеживать платежи в режиме реального времени.

Да! Я хочу бесплатные MT103 и отслеживание платежей

Поля MT103

Используйте таблицу ниже, чтобы просмотреть определение полей MT103

Поле | Имя поля |

:20 | Ссылочный номер транзакции |

:23B | Код операции банка |

:32А | Дата валютирования/валюта/межбанковский расчет |

:33B | Валюта / Исходная сумма заказа |

:50A, F или K | Клиент-заказчик (Плательщик) |

:52А или D | Плательщик (Банк плательщика) |

:53A, B или D | Корреспондент отправителя (банк) |

:54A, B или D | Корреспондент получателя (банк) |

:56А, С или D | Посредник (банк) |

:57A, B, C или D | Счет в Учреждении (Банк получателя) |

:59 или 59А | Бенефициар |

:70 | Информация о денежном переводе (ссылка на платеж) |

:71А | Детали сборов (BEN / OUR / SHA) |

:72 | Информация об отправителе и получателе |

:77B | Регуляторная отчетность |

Формат обмена сообщениями SWIFT: что нужно знать бизнесу

Поскольку международные денежные переводы ежедневно составляют триллионы по всему миру, SWIFT-коды существуют для обеспечения безопасности, защиты и прямой обработки всех этих транзакций.

Что такое SWIFT?

Общество всемирных межбанковских финансовых телекоммуникаций (SWIFT) — это код банка и принадлежащий члену кооператив, необходимый для отправки международных или трансграничных платежей, поскольку он обеспечивает безопасность транзакций. Это делает его жизненно важной частью финансовой стороны глобального бизнеса.

Сеть SWIFT представляет собой инфраструктуру обмена сообщениями, а не платежную систему. Сеть на самом деле не переводит деньги — она передает заказы на транзакции между учреждениями с использованием кодов SWIFT.

Благодаря SWIFT мы стандартизировали форматы IBAN (международный номер банковского счета) и BIC (идентификационный код банка), которые используются для фактического перевода средств.

Помимо клиентских и банковских переводов, SWIFT используется для передачи подтверждений иностранной валюты в сторонней валютной сделке, подтверждений дебетовых и кредитовых проводок, выписок, инкассо и документарных аккредитивов.

История SWIFT

SWIFT была основана в 1970-х годах на основе амбициозного и инновационного видения создания глобальной службы обмена финансовыми сообщениями и общего языка для международного обмена финансовыми сообщениями.

До SWIFT телекс был единственным доступным средством подтверждения сообщения для международного перевода средств. Телексу мешали низкая скорость, проблемы безопасности и свободный формат сообщений, а это означало, что у него не было единой системы кодов, такой как SWIFT, для наименования банков и описания транзакций.

Отправители телекса должны были описывать каждую транзакцию в предложениях, которые затем интерпретировались и выполнялись получателем. Эта система была подвержена многим человеческим ошибкам, а также более медленному времени обработки

SWIFT — это кооператив, находящийся в собственности членов, с членами в более чем 200 странах, объединяющий более 11 000 финансовых учреждений.

В 1979 году SWIFT доставил 10 миллионов финансовых сообщений за год. В мае 2021 года SWIFT зарегистрировал в среднем 42,3 миллиона финансовых сообщений в день , что на 11,7% больше трафика по сравнению с аналогичным периодом предыдущего года.

В мае 2021 года SWIFT зарегистрировал в среднем 42,3 миллиона финансовых сообщений в день , что на 11,7% больше трафика по сравнению с аналогичным периодом предыдущего года.

Штаб-квартира SWIFT находится в Бельгии и имеет офисы по всему миру, включая Австралию, Австрию, Бразилию, Китай, Францию, Германию, Гану, Гонконг, Индию, Индонезию, Италию, Японию, Кению, Южную Корею, Малайзию, Мексику, Россию, Сингапур. , Южная Африка, Испания, Швеция, Швейцария, ОАЭ и Великобритания.

SWIFT и санкции

Из-за того, что они полагаются на SWIFT для обеспечения быстрой, беспрепятственной и безопасной связи, страны во всем мире имеют стимул оставаться на хорошем счету в организации. SWIFT — нейтральная организация, работающая в интересах всех своих членов, но она находится под контролем центральных банков стран Группы десяти (G10) .

В последние годы неоднократно возникали сообщения о возможном использовании членства в SWIFT в качестве потенциальной санкции против участников. В 2012 году, например, Европейский союз ввел санкции против Ирана, которые вынудили SWIFT отключить подпавшие под санкции иранские банки.

В 2012 году, например, Европейский союз ввел санкции против Ирана, которые вынудили SWIFT отключить подпавшие под санкции иранские банки.

Совсем недавно лидеры Великобритании, ЕС, США и Канады объявили, что некоторые банки в России будут отключены от SWIFT в связи с вторжением в Украину в феврале 2022 года.

Как работает сообщение SWIFT?

Платформа использует стандартизированную проприетарную коммуникационную платформу для обеспечения безопасных финансовых транзакций, но не хранит средства самостоятельно и не управляет счетами внешних клиентов. Основная функция SWIFT заключается в обеспечении безопасной и эффективной финансовой связи между учреждениями-членами.

SWIFT-коды представляют собой комбинацию различных букв, известных как банковские идентификационные коды (BIC), используемые для идентификации кодов отделений банков. Термины коды BIC и SWIFT часто используются взаимозаменяемо, даже если они означают одно и то же.

Источник изображения: Worldfirst

Для денежных переводов SWIFT присваивает каждой участвующей финансовой организации уникальный код из восьми или одиннадцати символов. Код имеет три взаимозаменяемых названия: идентификационный код банка (БИК), код SWIFT, SWIFT ID или ISO 9.362 код.

Код имеет три взаимозаменяемых названия: идентификационный код банка (БИК), код SWIFT, SWIFT ID или ISO 9.362 код.

Например, SWIFT-код для Парижа, Франция, будет выглядеть так:

Трансграничные платежи, связанные с отправкой больших сумм денег, могут быть сложными, поэтому процесс должен быть безопасным и надежным, и то же самое применимо. при приеме международных платежей.

Банк должен быть членом SWIFT, чтобы получить код SWIFT и стать частью сети. Затем для любой транзакции, совершаемой банками или финансовыми учреждениями на международном уровне, они будут использовать свой уникальный код SWIFT, который действует как международный цифровой язык.

Эта концепция упрощает и ускоряет процесс. Система SWIFT является электронной и использует облачную платформу для быстрой передачи кодов в банки и из них.

Сеть SWIFT изначально создавалась для простых платежных инструкций, хотя теперь она отправляет различные типы сообщений для самых разных действий, включая транзакции с ценными бумагами, казначейские транзакции, торговые транзакции и системные транзакции.

В последнем отчете Swift за январь 2022 года данные показали, что 44,5% трафика SWIFT по-прежнему приходится на платежные сообщения, в то время как 50,6% приходится на транзакции с ценными бумагами, а оставшийся трафик направляется на казначейство, торговые и системные транзакции.

Категории SWIFT

В таблице ниже показаны различные категории и описания типов сообщений.

Тип сообщения категории 1 — «Платежи и чеки клиентов» с обозначением типа MT 1xx.

Тип сообщения категории 2 — Переводы финансовых учреждений с обозначением типа MT 2xx.

Тип сообщения категории 3: Казначейские рынки, иностранная валюта, денежные рынки и производные с обозначением типа MT 3xx.

Типы сообщений категории 4, Инкассо и кассовые письма , с обозначением типа MT 4xx.

Типы сообщений категории 5, Рынки ценных бумаг, с обозначением типа MT 5xx.

Типы сообщений категории 6, Казначейские рынки, Драгоценные металлы, с обозначением типа MT 6xx.

Типы сообщений категории 7, Treasury Markets, Syndication, с обозначением типа MT 7xx. Пример информации сообщения 707: Информировать получателя об условиях документарного аккредитива третьего банка.

Типы сообщений категории 8, Дорожные чеки, с обозначением типа MT 8xx.

Типы сообщений категории 9, Управление денежными средствами и статус клиента, с обозначением типа MT 9xx.

Структура сообщения SWIFT MT

Все сообщения SWIFT включают литерал «MT» (тип сообщения). Далее следует трехзначное число, обозначающее категорию, группу и тип сообщения.

Сообщение SWIFT MT состоит из следующих блоков или сегментов:

{1:} Базовый блок заголовка

{2:} Блок заголовка приложения

{3:} Блок заголовка пользователя

{4:} Блок текста

{5:} Прицеп Блок

Источник изображения: Shuddh Desi Banking

SWIFT-сообщения, заканчивающиеся на 95, обозначают запросы, сообщения, оканчивающиеся на 96, обозначают ответы, а сообщения, оканчивающиеся на 99, означают, что вы можете написать что угодно в окне сообщения. Структура сообщения SWIFT: блок основного заголовка {1:F01ВАШ КОДZABC1234567890} где:

Структура сообщения SWIFT: блок основного заголовка {1:F01ВАШ КОДZABC1234567890} где:

{1: — Идентифицирует блок, т. е. базовый блок заголовка

F — указывает идентификатор приложения — в данном случае FIN

01 — указывает идентификатор службы

.

YOURCODEZABC – адрес логического терминала – обычно это ваш BIC 8 (ВАШ КОД) + код логического терминала (Z) + код филиала

.

1234 – номер сеанса

567890 – Порядковый номер

} — указывает конец основного блока заголовка

Структура сообщения SWIFT: блок заголовка приложения

Блок заголовка приложения всегда начинается с {2:

и выглядит примерно так: {2:I101YOURBANKXJKLU3003}, где:

{2: — указывает на начало блока заголовка приложения

I — информирует вас о том, что вы находитесь в режиме ввода (т. е. отправителя), O означает режим вывода — так что вы будете получателем сообщения

101 — Тип сообщения — в данном случае MT101

YOURBANKXJKL — БИК получателя, состоящий из их БИК (ВАШ БАНК) + Код логического терминала получателя (X) + Код отделения получателя (JKL)

U — Приоритет сообщения:

У – Срочно

Н – Нормальный

С – Система

3 – Мониторинг доставки – узнайте у своих контактных лиц SWIFT или в бюро обслуживания, как вам следует заполнять это поле, если вообще – необязательно

003 – Период уведомления о недоставке – опять же, узнайте у своих SWIFT-контактов, как его заполнять, если вообще – Необязательно

} — указывает на конец блока заголовка приложения

.

Структура сообщения SWIFT: Блок заголовка пользователя

Блок заголовка пользователя всегда начинается с {3:

и выглядит примерно так: {3:{113:SEPA}{108:ILOVESEPA}}, где:

{3: — указывает на начало пользовательского блока заголовка

{113:SEPA} Это необязательный 4-буквенно-цифровой код приоритета банка

.

{108:ILOVESEPA} — указывает значение ссылки на пользователя сообщения (MUR), которое может содержать до 16 символов и будет возвращено в ACK

.

} — указывает конец блока заголовка пользователя

Что такое кредитный перевод для одного клиента?

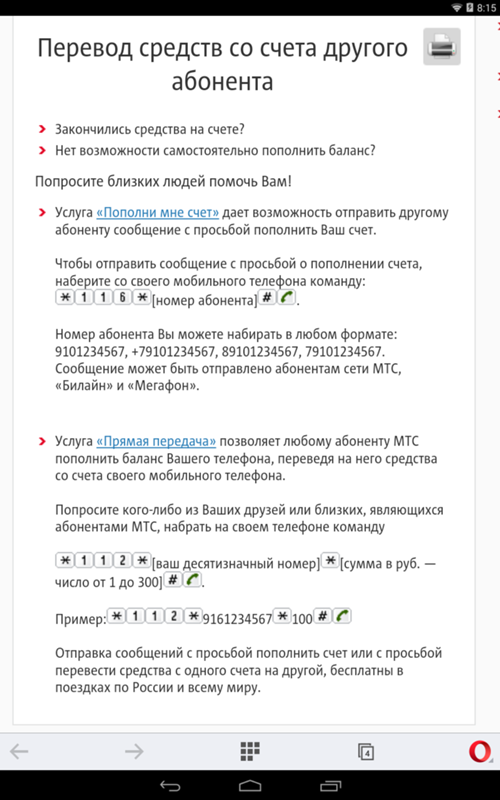

Этот тип сообщения отправляется финансовым учреждением клиента-заказчика или от его имени, непосредственно или через корреспондента в финансовое учреждение клиента-бенефициара.

Кредитовый перевод для одного клиента используется для передачи инструкции о переводе средств, в которой клиент-заказчик или клиент-бенефициар, или оба, являются нефинансовыми учреждениями с точки зрения Отправителя.

Тип сообщения о кредитовом переводе одного клиента может использоваться только для чистых платежных инструкций.

Что такое кредитовый перевод нескольких клиентов?

Многократный кредитный перевод клиента касается платежей или информации о платежах, в которых заказчик или получатель, или оба, не являются финансовыми учреждениями.

Этот тип сообщения отправляется финансовым учреждением клиента (клиентов)-заказчика или от его имени другому финансовому учреждению для платежа клиенту-бенефициару.

Он просит Получателя кредитовать клиента(ов)-бенефициара прямо или косвенно через клиринговый механизм или другое финансовое учреждение, или выдать чек получателю.

Это сообщение используется для передачи нескольких платежных инструкций между финансовыми учреждениями для чистых платежей. Его использование регулируется двусторонними/многосторонними соглашениями между Отправителем и Получателем.

Помимо прочего, эти двусторонние соглашения касаются лимитов на суммы транзакций, принимаемых валют и их расчетов.

Что такое сообщение о прямом дебетовом переводе?

Прямой дебет — это способ оплаты, при котором предварительно авторизованное соглашение позволяет одной организации автоматически списывать деньги с банковского счета другого лица или организации. Прямой дебет производится автоматически и на регулярной основе.

SWIFT использует систему оплаты посредством прямого дебетового перевода, и этот метод предпочитают 70% клиентов SWIFT. вечеринка по обмену иностранной валюты

Что такое двусторонний обмен ключами?

Двусторонний ключ обеспечивает безопасную связь по сети SWIFT. Текст сообщения SWIFT и ключ аутентификации использовались для генерации кода аутентификации сообщения или MAC. MAC обеспечивает происхождение сообщения и подлинность содержимого сообщения.

Эта схема была прекращена 1 января 2009 г. и теперь заменена приложением для управления отношениями (RMA). Все управление ключами теперь основано на PKI SWIFT, которая была реализована на втором этапе SWIFT.

Переход от SWIFT к ISO 20022

Платежная экосистема продолжает быстро меняться и развиваться. Это обусловлено растущим давлением со стороны регулирующих органов, острой конкуренцией со стороны новых участников и клиентов, которые теперь ожидают, что платежи будут мгновенными, прозрачными и беспрепятственными.

Новые каналы и платформы для бизнеса развиваются с беспрецедентной скоростью, и гармонизация рискованного обмена данными по всем этим каналам имеет решающее значение для безопасности мировой финансовой системы, а также для крупных и трансграничных платежей.

Для решения этих новых задач теперь требуется более современный, структурированный, открытый и всеобъемлющий стандартный язык. Этот стандартный язык — ISO 20022.

Банки и финансовые учреждения во всем мире вступают в новую эру, поскольку они готовятся к переходу своих платежных систем с использования системы сообщений SWIFT на более новый, хорошо структурированный и богатый данными стандарт обмена финансовыми сообщениями ISO 20022.

Новый подход распространяется только на трансграничные платежи SWIFT и сообщения управления денежными средствами (CBPR+). Тем не менее, SWIFT продолжит поддерживать инфраструктуру внутреннего платежного рынка (PMI), приняв ISO 20022, в том числе:

Основные резервные валюты

TARGET2 и Eurosystem Market Infrastructure Gateway (ESMIG) за

евро

Банк Англии (новый RTGS) для GBP, MEPS для SGD и 30 дополнительных PMI будут запущены к концу 2023 года.

Переход от MT к платежным сообщениям ISO 20022 имеет множество преимуществ для банков, финансовых учреждений, корпораций, предприятий и частных лиц.

ISO 20022 предоставляет обширные данные о каждой транзакции, обеспечивая все, от расширенной аналитики до отслеживания статуса, проверки санкций и автоматической сверки счетов, обеспечивая при этом расширенный опыт для конечных клиентов.

Глобальный стандарт ISO 20022 для обмена финансовыми сообщениями также уменьшает фрагментацию и улучшает совместимость таких ключевых сервисов, как мгновенные платежи (внутренние и международные), Open Banking, платформы API и другие дополнительные сервисы.

Прочтите наше подробное руководство по ISO 20022 здесь

Инфраструктуры высокодоходного рынка в Европе, TARGET2 и EBA E1/S1, намерены перейти на полноценный стандарт ISO 20022 в ноябре 2022 г. Хотя их планы были отложены Двенадцать месяцев из-за задержки SWIFT две инфраструктуры готовы к миграции.

Важность сторонних решений для мониторинга

Сообщения ISO могут быть в сотни раз длиннее стандартных платежных сообщений. Столь резкое увеличение объема данных означает необходимость переопределения инфраструктуры для управления дополнительной информацией ISO 20022.

Каждый символ в сообщении должен на 100% соответствовать спецификациям. Формат проверяется на нескольких этапах цепочки каналов связи на отправляющей и принимающей сторонах.

Даже одно отсутствующее двоеточие может привести к отклонению или задержке многомиллионного перевода на несколько дней.

Аналитика платежей в режиме реального времени жизненно важна для измерения, наблюдения за ростом и принятия решений по всей цепочке платежей и на каждой отдельной платформе. Это еще более важно сейчас, когда надвигается глобальная миграция на ISO 20022.

Это еще более важно сейчас, когда надвигается глобальная миграция на ISO 20022.

Мониторинг с помощью внешнего или стороннего решения, такого как IR Transact, не требует вмешательства и легко интегрируется в существующую корпоративную среду, обеспечивая видимость всей платежной экосистемы в режиме реального времени. Он собирает данные из всех источников платежной системы, фильтрует, сопоставляет и анализирует эту информацию и объединяет ее в одном приложении.

Быть в курсе новейших технологий, нормативных изменений и внедрения новых международных стандартов платежей – непростая задача. В связи с неизбежным переходом на стандарт ISO 20022 превращение информации в интеллектуальную информацию обеспечит безопасную и эффективную работу платежных систем по всему миру.

Благодаря ценным аналитическим данным, основанным на информации и данных о платежах, компания может повысить прибыльность, оптимизировать доходы и сократить расходы.

Без данных о транзакциях и аналитики для получения четкого представления о платежной среде невозможно выявить проблемы с производительностью транзакций или обнаружить мошенничество и другие аномалии.