Содержание

все о покупке акций компаний в 2022 году

Украинский частный инвестор существенно ограничен в своих возможностях купить акции иностранных корпораций. Внутри Украины таких возможностей у него почти нет, а возможность вывести средства за границу ограничена украинским законодательством. Однако если купить иностранные акции уж очень хочется, несколько способов найти можно.

Способ первый – самый законный

Следуя букве закона, чтобы приобрести акции иностранного эмитента, до февраля-2019 года украинский инвестор был должен получить лицензию Национального Банка на инвестирование за рубеж. Для того чтобы получить такое разрешение, нужно было заранее определиться с тем, какие акции вы хотите купить, в каком количестве и на какую сумму. После этого инвестору нужно было собрать необходимый пакет документов, подать его в главный офис НБУ и ждать решения.

С вступлением в силу 7 февраля 2019 года нового Закона Украины «О валюте и валютных операциях», необходимость в получении индивидуальной валютной лицензии физлицами для инвестирования за рубеж отменена. Однако радоваться могут не все инвесторы. Лицензий теперь нет, зато есть «е-лимиты» — лимиты на суммы средств, которые можно перечислить на те или иные цели за рубеж. Физические лица могут в общей сложности инвестировать за рубеж или зачислить на иностранный счет до 200 тыс. евро в год. (согласно Постановлению Правления НБУ №5 от 02.01.2021 г.)

Однако радоваться могут не все инвесторы. Лицензий теперь нет, зато есть «е-лимиты» — лимиты на суммы средств, которые можно перечислить на те или иные цели за рубеж. Физические лица могут в общей сложности инвестировать за рубеж или зачислить на иностранный счет до 200 тыс. евро в год. (согласно Постановлению Правления НБУ №5 от 02.01.2021 г.)

Преимущества способа:

- абсолютная законность,

- законная защита и гарантии имущественных прав инвестора.

Недостатки:

- наличие ограничений по сумме инвестиций.

Способ второй – самый «непосредственный»

Если вам хотелось бы торговать на заграничной бирже через Интернет-трейдинг, можно попробовать пойти по пути наименьшего сопротивления. А именно: поехать за границу и просто открыть счет у тамошнего брокера.

Преимущества способа:

- возможность покупать акции когда угодно и в любом количестве и контролировать размещение своих средств, торговать через Интернет-трейдинг или давать поручения брокеру;

- ваши имущественные права защищены законодательством той страны, где открыт счет.

Недостатки:

- инвестору необходимо лично выехать за рубеж для открытия счета и инвестирования

- в случае превышения он-лайн лимита в 50 тыс.евро инвестор нарушает украинское законодательство и рискует нести за это ответственность перед законом.

Способ третий – самый рискованный

Если ехать заграницу для открытия счета не представляется возможным, можно попробовать купить иностранные акции «сидя на диване». Простой поиск в Интернете выдает достаточно большой список компаний, предлагающих всем желающим подключиться к торгам на иностранных биржах: преимущественно американских (NYSE, NASDAQ), но и здесь возможны варианты.

Чтобы подключиться к услуге вам даже не придется выходить из дому: образец договора вам вышлют на электронную почту, после чего вам останется заполнить его и вместе со скан-копией паспорта отправить обратно. После этого нужно будет скачать с сайта компании программу по установке торгового терминала и перечислить деньги по высланным вам реквизитам. В течение нескольких дней вам откроют счет, и вы сможете приступить к торгам.

В течение нескольких дней вам откроют счет, и вы сможете приступить к торгам.

Плюс такой услуги еще и в том, что вы фактически не нарушаете закон: организация, с которой вы заключите договор, скорее всего, зарегистрирована за рубежом и имеет право приобретать иностранные ценные бумаги. В большинстве случаев используется «схема с нерезидентом», когда фактически в торгах участвует юридическое лицо-нерезидент Украины. Он же является формальным владельцем всех активов, которые приобретаются на бирже.

Однако такая простая, на первый взгляд, схема имеет ряд существенных недостатков. Во-первых, фактически вы не становитесь владельцем ценных бумаг, а значит, ваши имущественные права никак не защищены. «Такие предложения несут большой риск для инвестора. Ведь обращаясь в такие компании, вы не имеете юридической защиты. Договор обычно заключается с непонятной компанией, которая зарегистрирована, к примеру, в Новой Зеландии, и на самом деле вы не владеете ценными бумагами. Все это может привести к тому, что через некоторое время двери компании будут закрыты, и инвестор останется без своих инвестиций», — рассказывает Александр Куликов, руководитель управления брокерского обслуживания ИГ Универ.

«Юридически, человек, отдавший свои деньги такой компании, просто подарил их этой компании и может лишь рассчитывать на её «добрую волю» в вопросе их возвращения», — резюмирует Руслан Магомедов, директор компании Astrum Capital.

Но даже если «брокер» не собирается немедленно присвоить ваши деньги, нет гарантии, что ваша прибыль или убытки будут зависеть от вашего умения торговать. «За такими предложениями скрываются так называемые «кухни». По сути, это букмекерские конторы, которые принимают ставки на рост или падение бумаги конкретного эмитента, но выглядит технически так, как будто вы действительно торгуете. Правда лишь в том, что сам мнимый брокер вам транслирует котировки, которые могут быть рыночными, а могут браться «из головы» этого брокера», — комментирует Руслан Балабан.

Если вы все же решитесь торговать через подобную схему, то хотя бы поищите в Интернете отзывы о компании и о выводе денег из нее. А главное – не вкладывайте больше той суммы, с которой вы готовы расстаться.

Преимущества способа:

- минимум затрат времени и усилий;

- инвестор не нарушает украинское законодательство.

Недостатки:

- права инвестора никак не защищены, огромный риск потерять весь вложенный капитал.

Минусы иностранных акций

Помимо недостатков каждого из описанных выше способов, сама по себе торговля иностранными ценными бумагами может не оправдать надежд инвестора, по крайней мере – на фееричные прибыли. К примеру, после того, как польские инвесторы получили возможность выводить свой капитал на зарубежные фондовые площадки, в первое время многие пользовались этой возможностью и стали инвестировать в иностранные бумаги. Но позже оказалось, что ни на одном из развитых фондовых рынков Европы нет возможности получать такие высокие прибыли, как на польском – волатильность стабильных рынков невысока, стоимость акций изменяется медленно. В результате, через несколько месяцев большинство польских частных инвесторов вернулись обратно на «свой» рынок.

Как бы ни были привлекательны акции Google или Apple, получить большую прибыль при небольшом размере стартового капитала, торгуя ими, вы не сможете. А позволить себе крупные капиталовложения украинские частные инвесторы, чаще всего, не могут.

Конечно, волатильность и непредсказуемость украинского фондового рынка требует от инвестора хороших навыков торговли и профессиональной подготовки, но никто не отменял эти требования и для торговцев на американских или европейских биржах.

Мнение

Руслан Балабан, старший риск-менеджер Dragon Capital

Если инвестор пытается купить акции через так называемые «кухни», то он должен понимать, что потеря инвестируемого капитала – это лишь вопрос времени. При этом не важно, как вы умеете торговать. Потом доказать будет очень сложно, ведь данные фирмы не регулируются местными органами (НКЦБФР, НБУ), а на бумаге они предоставляют лишь консалтинговые услуги по обучению.

Руслан Магомедов, директор компании Astrum Capital

За компаниями, предлагающими украинским инвесторам подключение к торгам на иностранных биржах, скрывается «схема с нерезидентом». Это чревато тем, что частный инвестор никак не защищен в рамках украинского правового поля. Компания, предоставившая ему такую услугу, может на своё усмотрение распоряжаться его активами (в том числе и деньгами) и даже отказать в возврате этих активов.

Купленные вами акции вам никогда не принадлежали и не будут принадлежать — Финансы на vc.ru

Знаете ли вы, что когда вы покупаете акции через любых брокеров, будь то Тиньков/БКС/ВТБ/IB/Fidelity/любой другой, вы, технически, не являетесь прямым акционером этой компании и ваши акции… юридически вам не принадлежат?

179 316

просмотров

Содержание:

- Как устроена покупка акций

- Почему ваш брокер не владеет вашими акциями

- Почему DTCC тоже не владеет вашими акциями

- Кто на самом деле владеет вашими акциями

- DRS или как владеть своими акциями

Как устроена покупка акций

Начнём с простых вещей на примере покупки акции, например, всеми любимой Tesla. Вы зашли в терминал, выбрали тикер, указали объем покупки, ввели цену для limit order, нажали Place Order, подождали пару секунд и вуаля – покупка свершилась!

Вы зашли в терминал, выбрали тикер, указали объем покупки, ввели цену для limit order, нажали Place Order, подождали пару секунд и вуаля – покупка свершилась!

Теперь вы думаете, что благодаря купленным вами акциям вы стали полноценным обладателем доли в Tesla и можете придя в их офис, заявить, что вы со-владелец компании.

Юридически, вы не стали владельцем ни одной акции

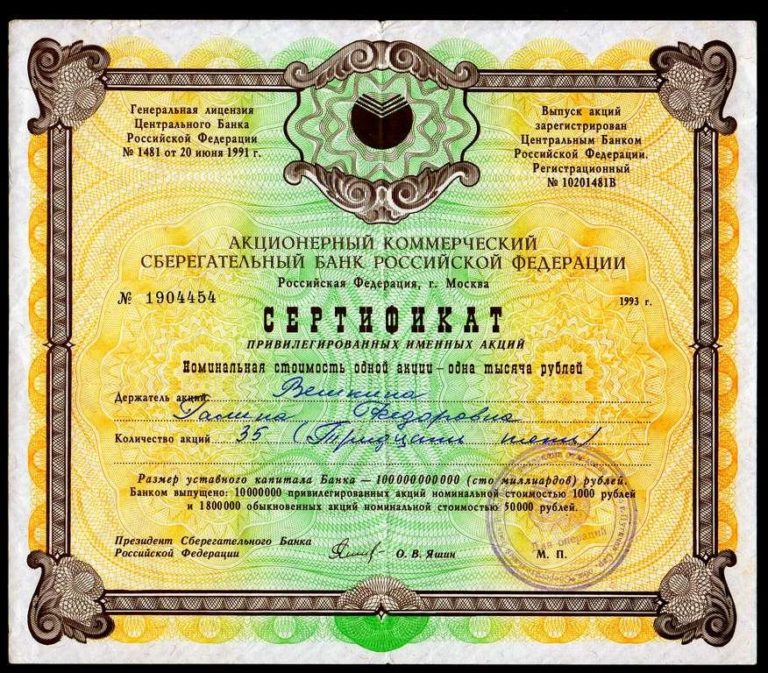

Немного предыстории для понимания. В 1960 году в США случился «бюрократический кризис», вызванный ростом количества торговых операций, когда биржи и клиринговые палаты в прямом смысле слова захлебнулись в учете, обмене и доставке бумажных сертификатах акций.

Сертификат акций – та самая красивая бумажка, подтверждающая ваше на неё право.

В 1960 их решили отменить и ввели понятие «цифрового сертификата», который далее и внедрили в обновленную систему CCS (Центральную службу сертификации, которая потом трансформировалась в DTCC), тем самым «компьютезировав» и упростив обмен акциями между участниками, сократив время сделки до Т+2.

Покупая акции через брокеров в 21 веке, теперь вы являетесь «бенефициарным акционером» купленной вами компании под «маркой» вашего брокера.

У всех брокеров нет цифровых сертификатов акций, так как они хранятся «где-то выше» – зачем их гонять «туда-сюда» между участниками (даже цифровые), меняя имена собственников и прочие данные, когда можно раз в __ дней производить клиринг и взаиморасчеты по акции, которую вы вообще можете купить/продать хоть сто раз в день.

Акция куплена и записана «где-то выше» на имя вашего брокера, который уже в рамках своих регламентов написал вам «расписку», что по книгам заказов брокера за вами числится такое-то количество акций TSLA и вы имеете право ими распоряжаться.

Не верите? Ради интереса запросите у своего брокера цифровой сертификат любых ваших иностранных акций и готовьтесь к увлекательному разговору про то, что это «невозможно/долго/дорого/подобное у нас вообще не предусмотрено». Можете потом придти в комменты и мы вместе посмеемся, какие-же нелепые отмазки будут всплывать в чате поддержки вашего брокера (хотя, на самом деле, стоило бы плакать).

Можете потом придти в комменты и мы вместе посмеемся, какие-же нелепые отмазки будут всплывать в чате поддержки вашего брокера (хотя, на самом деле, стоило бы плакать).

Печаль в том, что это вполне законное требование вас как инвестора, но в силу ОПРЕДЕЛЕННЫХ обстоятельств (невыгодных для брокера), его сможет выполнить не каждый брокер.

Итак, зафикисируем это – купленные вами через брокеров акции числятся во всех книгах и депозитарии(ях) именно за вашим брокером, а не за вами.

А кто выше брокеров?

Кто не первый год на рынке, поднимет руку и скажет – это DTCC (The Depository Trust & Clearing Corporation), которая отвечает за ведение, учёт, хранение и клиринг всех торгуемых на фондовом рынке акций.

Но это тоже не так – DTCC тоже не является владельцем цифровых сертификатов ваших акций

Тогда кто же владеет вашими акциями и их сертификатами?

Дак кто же находится «на самом верху»?

Cede and Company – специализированное финансовое учреждение Соединенных Штатов Америки, которое обрабатывает переводы сертификатов акций от имени DTC (Депозитарная трастовая компания, является дочерней компанией DTCC), используемых Национальной рыночной системой США, в которую входит NYSE, Nasdaq и другие биржи вместе с соответствующими клиринговыми центрами, такими как NSCC, FICC и другие.

Эту компанию называют теневой. Почему? Уверены, вы, как и мы, до сегодняшнего дня тоже не слышали о ней, в то время как DTCC — будучи всего лишь «дочкой» Cede & Co., обрабатывает сделки на квадриллионы долларов. Вы не ослышались – квадриллионы долларов.

Смотрите, как стала выглядеть схема владения вами «вашими» акциями, которая работает в обе стороны для ВСЕХ участников, которые совершают обычные покупки/продажи через брокеров.

Вы ← Брокер ← Реестродержатель ← DTCC ← Cede & Co. ← ? ← Акции купленной вами компании

И если вы всё же попробуете запросить у вашего брокера цифровые сертификаты ваших акций, ему придется идти ровно по этой схеме.

Не забывайте постоянно держать в голове, что DTCC и Cede & Co. – частные компании-партнёрства, основанные и управляемые банками и инвестиционными фондами, которые и создали эти инструменты… для регулирования своей же деятельности.

В чем опасность такой схемы?

Помимо сокращения дней для расчета сделок по акциям, данная схема открыла для нечистоплотных участников рынка весьма интересные возможности.

Например, «записывая акции под именем брокера» и будучи самим брокером, вы можете искажать свои отчетности, например, торгуя или ссужая акции своих же клиентов другим нечистоплотным участникам рынка, а клиенты такого брокера не будут знать об этом, потому что «на сайте брокера» они записаны за клиентом.

Не будем далеко ходить, 2019 год, Россия (за наводку спасибо Сергей Ведерников) – банкротство инвесткомпании «Энергокапитал» проявило серьезную проблему.

«Деньги физлиц в 99% случаях лежат на едином общеклиентском счете, и если они не вложены в ценные бумаги, то брокер может использовать их в своих интересах»,— рассказывает представитель одной из инвесткомпаний. Стандартная практика — брокер размещает эти средства в однодневное репо, зарабатывая 6–8% годовых.

«Ведение клиентских счетов носило информационный характер, то есть не указывало на реальное обособленное хранение денежных средств»,— говорится в тексте мотивировки суда.

Кажется, что всё печально и Волл-Стрит опять всех поимел. Но выход есть.

Но выход есть.

DRS или как по-настоящему владеть своими акциями

DRS (direct stock registration или система прямой регистрации) — возможность инвестору держать свои акции в бухгалтерских книгах и записях назначенного «купленной» вами публичной компанией трансфер-агента.

Иными словами, любая публичная компания, торгуемая на биржах, имеет в своём распоряжении компанию трансфер-агента, который может «заменить собой» услуги DTCC и Cede & Co.

В нашем примере, трансфер-агентом Tesla выступает Computershare Trust Company (также является оф. агентом и для Google, Amazon и прочих гигантов).

Формат DRS позволяет передавать акции между вашим брокером-дилером и агентом по передаче в том самом настоящем электронном виде, предоставляя инвесторам самые настоящие цифровые сертификаты.

Вот, например, как выглядит цифровой сертификат GameStop (о ней ниже):

Акции компании, «лежащие в DRS», целиком и полностью изымаются из описанной выше схемы с брокерами/банками/DTCC/Cede, и главное – они записаны и хранятся на имя самого инвестора.

Итог: вы покупаете акции напрямую через компанию, которая ведет учет акций покупаемой вами компани.

Вы ← Трансфер-агент (реестродержатель) ← Акции купленной вами компании

Это означает, что ни банк, ни брокер, ни DTCC не смогут заимствовать/ссужать/передать ваши акции без вашего ведома кому-либо, кроме вас. Просто потому, что их нет в этой схеме 🙂

Само собой, акционер сохраняет полное право владения и распоряжения акциями, а также все традиционные права голоса, дивидендов (которые, кстати, при DRS выплачиваются сначала по книгам трансфер-агентов и лишь потом по брокерам, которые начисляют их по своим внутренним книгам).

Изюминка

В США сейчас набирает обороты перевод акций GameStop от брокеров, которые давно уже подозреваются в нечестной торговле, к первичному трансфер-агенту, коим у GameStop тоже является Computershare.

Инициированная инвестором процедура DRS обязывает брокера по-настоящему выкупать акцию с рынка любым доступным способом (и по любой цене), «очищая её» и передавая её трансфер-агенту, который записывает её у себя под настоящим именем покупателя.

И именно благодаря DRS розничные инвесторы узнают о «двойной бухгалтерии», манипуляции ценами и прочих хитростях Волл-Стрит. Подобные действия вынуждают некоторых брокеров выходить из своих игр с хедж-фондами (потому что за акции при трансфере «платит» брокер), которые занимались naked short selling и другими манипуляциями рынка на протяжении десятилетий.

P.S.

- DRS – ваше законное право как инвестора и каждый брокер обязан перевести ваши акции трансфер-агенту компании по первому вашему запросу.

- Инициировать запрос на передачу необходимо со стороны своего брокера. Проще всего переводить акции самому себе на аккаунт трансфер-агента как подарок. Все подробности у брокеров.

- После этого компания трансфер-агент запишет вас в первичные книги учета и далее создаст для вас аккаунт на основе данных из вашей заявки на перевод акций, в которой нужно указать почту, телефон, SSN/ИНН(?) зипкод и адрес.

- Трансфер-агент ≠ брокер.

Но он имеет функционал покупки/продажи акций.

Но он имеет функционал покупки/продажи акций.

WallStreet Shadow – знай, что происходит в тени Wall Street.

на фоне падения российских акций, стоит ли покупать Сбербанк? (OTCMKTS: SBRCY)

- Длинные идеи

- Финансы

- Россия

19 января, 2022 8:00 ATSBERBANK OF ROSSIA (SBRCY) AKSJF, GZPFY, Lukoy, MSFT, Ogzpy526 Комментарии

12 Logan Kane

111111111111111111111111111111111111111111111111111111111111111111111111 как. 19,44 тыс. подписчиков

Сводка

- Российские акции падают из-за опасений новых санкций США из-за конфликта России с Украиной.

- Сбербанк торгует всего за 5-кратную прибыль и дает почти 8%. Я купил кое-что на обвале на этой неделе и думаю, что читатели также должны подумать о том, чтобы открыть небольшую позицию.

- Почему Россия была хорошим (но нестабильным) местом для инвестиций после распада Советского Союза и почему ведущие СМИ могут ошибаться в отношении политической ситуации.

юленочек/iStock via Getty Images

Торговля, основанная на геополитике, имеет долгую и легендарную историю. Легенда гласит, что в 1815 году барон Ротшильд разбогател на покупке акций до того, как новости о победе британцев при Ватерлоо достигли Лондона (хотя вопрос о том, сколько он заработал, остается спорным). Возьмем более свежий пример. Российские акции продемонстрировали сногсшибательную прибыль для инвесторов после распада Советского Союза, хотя и с крайней волатильностью. Большие колебания предоставляют инвесторам большие возможности покупать дешево и продавать дорого, диверсифицируя при этом свои портфели. Как видно из названия этой статьи, Россия всегда вызывала культурное восхищение — от фильмов о Джеймсе Бонде до обширного освещения кабельными новостями российских вооруженных сил на Западе. Однако российские акции не пользуются такой любовью, несмотря на их доходность, поскольку они имеют одни из самых низких оценок и самые высокие дивиденды в мире.

Самый ненавистный фондовый рынок в мире

Роб Марстранд — В поисках Альфы

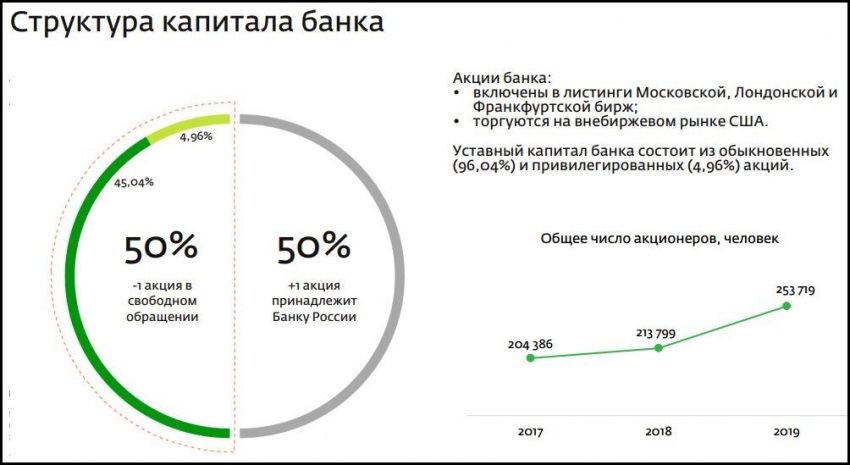

Крупнейший российский банк Сбербанк (OTCPK:SBRCY) вернул более 50% прибыли за четыре из последних семи календарных лет. Поскольку это крупнейший банк в России и частично принадлежит российскому правительству, Сбербанк является отличным представителем российской экономики в целом. У Сбербанка был ужасный 2014 год, падение почти на 70%, когда Россия захватила Крым и попала под санкции США. Но в следующие два года акции утроились в цене.

Поскольку это крупнейший банк в России и частично принадлежит российскому правительству, Сбербанк является отличным представителем российской экономики в целом. У Сбербанка был ужасный 2014 год, падение почти на 70%, когда Россия захватила Крым и попала под санкции США. Но в следующие два года акции утроились в цене.

Возможно, будет сложно определить дно в Сбербанке, но на данный момент акции имеют привлекательную цену с коэффициентом PE примерно 5,0. Я полагаю, что доходность Сбербанка в будущем может быть аналогичной, с потенциалом получения 100% или более доходности в течение следующих 12-18 месяцев, включая дивиденды. С ростом цен на нефть, низким отношением долга к ВВП и российской экономикой, закаленной годами санкций, фундаментальные показатели российской экономики на самом деле выглядят довольно неплохо. Хотя Сбербанк почти наверняка еще больше упадет, если Россия предпримет дополнительные военные действия в Украине, опасения наихудшего сценария вряд ли оправдаются в военном, политическом или экономическом плане.

Российские акции падают

Сбербанк снова падает в цене из-за опасений по поводу российского вторжения в Украину, что ставит вопрос о том, является ли массовая распродажа чрезмерной реакцией, недостаточной реакцией или справедливостью. История российских акций в постсоветский период указывает на то, что действия Сбербанка были чрезмерной реакцией — за падением цен всегда следовал рост.

Данные YCharts

Инвестировать в Россию не так гламурно, как найти следующую компанию Microsoft (MSFT) и наблюдать, как растут ваши деньги. Но стране нужен капитал для роста экономики и дальнейшего повышения уровня жизни, а это означает, что долгосрочная доходность хорошая, оценки низкие, дивиденды высокие, и вы можете многократно увеличить свои первоначальные инвестиции, если правильно выберете время. Российские акции имеют одни из самых высоких дивидендных доходностей в мире, доходность акций Сбербанка находится в диапазоне 7-8%. Ниже представлен крупный план падения российских акций за последние несколько месяцев. SBRCY упал более чем на 40% и более чем на 10% только сегодня, когда я пишу это.

SBRCY упал более чем на 40% и более чем на 10% только сегодня, когда я пишу это.

Данные YCharts

Почему Сбербанк?

- Как я уже упоминал, коэффициент PE составляет примерно 5x, и вы получаете широкий доступ к российской экономике. Это тонна компенсации за риск, который вы принимаете, покупая акции. Дивидендная доходность также составляет почти 8% в текущих ценах. По этой причине Сбербанк появляется на многих популярных экранах стоимостных акций.

- Сбербанк имеет рентабельность собственного капитала, которая намного выше, чем низкая доходность банков в Западной Европе. Это помогло компании добиться высокой доходности для акционеров, несмотря на укрепление доллара по отношению к рублю после введения санкций США.

- Сбербанк предлагает широкое влияние на рост ВВП России, не являясь при этом прямой игрой с сырьевыми товарами. Если вы хотите больше акций, ориентированных на сырьевые товары, Газпром (OTCPK:OGZPY), Газпром нефть (OTCPK:GZPFY) или Лукойл (OTCPK:LUKOY) — сильные соперники.

Как всегда с внебиржевыми акциями, помните о предлагаемой ликвидности — обращайте внимание на биды и аски и размещайте лимитные ордера.

Как всегда с внебиржевыми акциями, помните о предлагаемой ликвидности — обращайте внимание на биды и аски и размещайте лимитные ордера. - У Сбербанка тоже есть потенциал роста, что редкость для компании с такой низкой оценкой. Если вы посмотрите на их финансовые отчеты, вы увидите удар от обвала цен на нефть в 2014-2015 годах, санкций и последующее восстановление. Например, Сбербанк недавно сообщил о запуске блокчейн-ETF для российских инвесторов.

Политические соображения

Следует отметить, что миллионы жизней поставлены на карту из-за геополитики, которую мы, как инвесторы, никогда не увидим вблизи и лично. На прошлой неделе, когда я играл в гольф под кристально голубым небом Флориды, новые российские танки катились по снегу к своим позициям у границы с Украиной. Сейчас много неопределенности, но в отношении некоторых важных вопросов геополитики я настроен оптимистично в пользу более мирного и процветающего мира. Между Россией и Соединенными Штатами существовала хоть какая-то напряженность с тех пор, как кто-то из нас жив, и, несмотря на позерство, уровень жизни в России (и, если уж на то пошло, в США) постепенно повышается.

Путин находится у власти с 1999 года, и, по большому счету, он не сделал ничего серьезного провокационного в отношении НАТО. С другой стороны, НАТО несколько спровоцировало Россию, рассматривая вопрос о членстве Украины и Грузии. Украина является основным стратегическим интересом России, но она просто не является основным интересом Америки. Вашингтон не собирается рисковать ядерной войной из-за Украины с доходом домохозяйства менее 3000 долларов США в год, системными проблемами коррупции и минимальными запасами нефти. Оглядываясь назад, даже думать о том, чтобы предложить Украине членство в НАТО, было плохой идеей. По этим причинам я думаю, что Запад ошибается, временно ставя акцент на Украине выше основных стратегических интересов США, таких как Восточная Азия и Персидский залив, где война или перебои с поставками могут нанести реальный ущерб мировой экономике, отрезав от таких важных товаров, как масла или полупроводников. И даже если бы Украина по какой-то причине была основным интересом США, какие рычаги воздействия были бы у США вообще на то, что Россия контролирует поставки газа во всю Восточную и Центральную Европу? Почти ничего.

Во всяком случае, за последние 20 с лишним лет своего правления Путин показал миру, что он глубоко стратег и не станет ввязываться в драку, в которой не может победить. Оккупация всей Украины, скорее всего, обойдется России в дорогостоящую трясину, учитывая, насколько непопулярна Россия в Киеве, но некоторые аналитики считают, что целью Путина может быть захват некоторых русскоязычных районов в южной и восточной частях страны. Важно понимать, что Россия гибка в своей политике, а Путин не иррациональный сумасшедший. Время покажет, ошибаюсь ли я в этом, но я не думаю, что ошибаюсь.

Главный страх, конечно, для инвесторов, это новые санкции. Источники, близкие к правительству Германии, указали, что самые жесткие санкции, вероятно, не обсуждаются. Судя по их публичным заявлениям, Германия, вероятно, не будет блокировать газопровод «Северный поток — 2», который необходим для снижения стремительно растущей стоимости энергии в Европе. И оказывается, что одним из крупнейших акционеров Сбербанка является не кто иной, как богатое наличностью правительство Норвегии. Кроме того, крупнейшими владельцами российских акций являются американские инвесторы. Не лицемерит ли здесь Запад, говоря одно, а делая другое? Возможно немного. Хотя продвижение демократии — благородная цель, урок на Украине может заключаться в том, что Вашингтону необходимо уважать сферу влияния России, чтобы получить помощь России в поддержании мира во всем мире, особенно на Ближнем Востоке. Один из рисков слишком жестких санкций в отношении России заключается в том, что это может привести их в объятия Пекина, что, вероятно, сыграло роль в неофициальных указаниях снять самые жесткие санкции с повестки дня.

Кроме того, крупнейшими владельцами российских акций являются американские инвесторы. Не лицемерит ли здесь Запад, говоря одно, а делая другое? Возможно немного. Хотя продвижение демократии — благородная цель, урок на Украине может заключаться в том, что Вашингтону необходимо уважать сферу влияния России, чтобы получить помощь России в поддержании мира во всем мире, особенно на Ближнем Востоке. Один из рисков слишком жестких санкций в отношении России заключается в том, что это может привести их в объятия Пекина, что, вероятно, сыграло роль в неофициальных указаниях снять самые жесткие санкции с повестки дня.

Bottom Line

Российские акции рушатся из-за геополитических опасений, и Сбербанк рушится вместе с ними. В условиях паники на российских акциях Сбербанк выглядит хорошей покупкой, хотя вскоре он может стать еще дешевле. Я купил немного SBRCY сегодня утром, когда писал это, и рассмотрю возможность купить больше, если крах продолжится. Если SBRCY попадет под новые санкции или правительство США вынудит нас избавиться от акций, я буду жить с тем, что рискнул. Прошлая история показывает, что полное разорение, однако, маловероятно, и я не верю, что сегодняшняя Россия является тем врагом, которым ее изображают в основных средствах массовой информации. Сбербанк может быть падающим ножом в данный момент, но фундаментальная стоимость выглядит намного выше, чем текущая рыночная цена.

Прошлая история показывает, что полное разорение, однако, маловероятно, и я не верю, что сегодняшняя Россия является тем врагом, которым ее изображают в основных средствах массовой информации. Сбербанк может быть падающим ножом в данный момент, но фундаментальная стоимость выглядит намного выше, чем текущая рыночная цена.

Согласен или не согласен с моим тезисом Сбербанка? Не стесняйтесь добавлять свои мысли в разделе комментариев.

Эта статья была написана пользователем

Logan Kane

19.44K подписчиков

Автор и предприниматель. Мои статьи обычно охватывают макроэкономические тенденции, портфельную стратегию, стоимостное инвестирование и поведенческие финансы. Мне нравится получать прибыль от предубеждений и ограничений других инвесторов. Не стесняйтесь читать больше моих работ здесь.

Раскрытие информации: У меня/нас есть выгодная длинная позиция по акциям SBRCY посредством владения акциями, опционов или других деривативов. Я написал эту статью сам, и она выражает мое собственное мнение. Я не получаю за это компенсацию (кроме Seeking Alpha). У меня нет деловых отношений ни с одной компанией, акции которой упоминаются в этой статье.

Я не получаю за это компенсацию (кроме Seeking Alpha). У меня нет деловых отношений ни с одной компанией, акции которой упоминаются в этой статье.

Комментарии (526)

Рекомендуется для вас

Чтобы этого не произошло в будущем, включите Javascript и файлы cookie в своем браузере.

Это часто происходит с вами? Пожалуйста, сообщите об этом на нашем форуме обратной связи.

Если у вас включен блокировщик рекламы, вы можете быть заблокированы. Пожалуйста, отключите блокировщик рекламы и обновите страницу.

Цена акций Сбербанка сегодня | LON SBNCyq Live Ticker

- Пред. Закрыть

- 0.0453

- Day’s Range

- 0.0453-0.0453

- Revenue

- —

- Open

- 0.0453

- 52 wk Range

- 0.

01-21.64

01-21.64 - EPS

- —

- Volume

- 0

- Market Cap

- 50.66B

- Dividend (Yield)

0.8341

(1,841.27%)

- Средний объем. (3m)

- 9,203,055

- P/E Ratio

- 2.48

- Beta

- 1.05

- 1-Year Change

- -99.76%

- Shares Outstanding

- 22,456,700,000

- Дата следующего дохода

- —

Что вы думаете о Сбербанке?

Магазин в настоящее время закрыт. Голосование открыто в часы работы рынка.

Сбербанк России Профиль компании

Industry

Banks

Sector

Financial

Employees

287866

Market

United Kingdom

Sberbank of Russia, together with its subsidiaries, provides corporate and retail banking products and services to individuals, small businesses, корпоративные клиенты и финансовые учреждения. Компания предлагает депозитные продукты; пенсионные счета; платежи, переводы, брокерские услуги и услуги по управлению активами; автомобиль, жилье, образование и потребительские кредиты; ипотека; дебетовые и кредитные карты и услуги овердрафта; и продуктов рефинансирования. Он также предоставляет производные инструменты, финансовые инструменты, иностранную валюту, драгоценные металлы, корпоративные структурированные продукты, товары и ценные бумаги, а также долговое финансирование и финансирование на рынках капитала, документарные и другие комиссионные услуги. Кроме того, он предлагает продукты по страхованию жизни, имущества, банковских карт, от несчастных случаев, ответственности, доверительного управления, инвестиционного и универсального страхования жизни, путешествий и паевых инвестиционных фондов, а также индивидуальные пенсионные планы и корпоративные пенсионные программы. Кроме того, компания предоставляет корпоративные банковские счета, платформу для экспортеров и импортеров, услуги торгового эквайринга и международной торговли, а также корпоративные карты для малого бизнеса; и кредиты, инвестиционные продукты и услуги рынков капитала, инвестиционные услуги фондов и банковские услуги для корпоративных клиентов.

Компания предлагает депозитные продукты; пенсионные счета; платежи, переводы, брокерские услуги и услуги по управлению активами; автомобиль, жилье, образование и потребительские кредиты; ипотека; дебетовые и кредитные карты и услуги овердрафта; и продуктов рефинансирования. Он также предоставляет производные инструменты, финансовые инструменты, иностранную валюту, драгоценные металлы, корпоративные структурированные продукты, товары и ценные бумаги, а также долговое финансирование и финансирование на рынках капитала, документарные и другие комиссионные услуги. Кроме того, он предлагает продукты по страхованию жизни, имущества, банковских карт, от несчастных случаев, ответственности, доверительного управления, инвестиционного и универсального страхования жизни, путешествий и паевых инвестиционных фондов, а также индивидуальные пенсионные планы и корпоративные пенсионные программы. Кроме того, компания предоставляет корпоративные банковские счета, платформу для экспортеров и импортеров, услуги торгового эквайринга и международной торговли, а также корпоративные карты для малого бизнеса; и кредиты, инвестиционные продукты и услуги рынков капитала, инвестиционные услуги фондов и банковские услуги для корпоративных клиентов.

Но он имеет функционал покупки/продажи акций.

Но он имеет функционал покупки/продажи акций.

Как всегда с внебиржевыми акциями, помните о предлагаемой ликвидности — обращайте внимание на биды и аски и размещайте лимитные ордера.

Как всегда с внебиржевыми акциями, помните о предлагаемой ликвидности — обращайте внимание на биды и аски и размещайте лимитные ордера. 01-21.64

01-21.64