Содержание

Он узнает тебя из тысячи: банкомат определит клиента по глазам | Статьи

В России тестируют технологию распознавания лиц банкоматами: пока как способ дополнительной защиты клиента, а в будущем и для совершения операций без карты. Услугу запустят в автоматах Тинькофф-банка в 2019 году, рассказали «Известиям» в кредитной организации. Первый банкомат с такой функцией появился у Сбербанка еще в прошлом году, но сроки массового запуска там не назвали. Распознавание по лицу не позволит злоумышленнику снять деньги с чужой карты, а в перспективе упростит процесс работы с терминалами, отмечают эксперты. Впрочем, у технологии есть и минусы: система может принять одного человека за другого, если они похожи.

В прошлом году стало известно, что у Сбербанка появился банкомат с системой распознавания лица. На момент запуска он был доступен только сотрудникам кредитной организации. В госбанке отказались комментировать возможные сроки массового внедрения технологии в свои АТМ. Однако отметили, что это позволит «быстро, удобно и безопасно получить услуги банка, а также не забыть карту в банкомате».

Аналогичную функцию планирует реализовать Тинькофф-банк: до конца 2018 года система распознавания лиц в терминалах будет доступна в тестовом режиме, а с 2019-го — в рабочем, сказал «Известиям» представитель кредитной организации. У Тинькофф-банка много лет не было собственной сети терминалов — первый появился в прошлом году.

Банки внедряют систему распознавания лиц в банкоматы пока как дополнительную опцию для проверки клиента. Одни создают новые усовершенствованные терминалы с распознаванием, другие модернизируют уже существующие, добавляя в меню функцию верификации по лицу, рассказал «Известиям» генеральный директор VisionLabs Александр Ханин. Компания создает программные продукты для распознавания лиц.

Для перенастройки АТМ под систему узнавания клиента нужна модификация банкомата специальным устройством для считывания биометрической информации, указал директор по развитию бизнеса «БКС Премьер» Антон Граборов. Также необходима интеграция программного обеспечения банкомата с единой системой биометрической идентификации для проверки изображения лица клиента, добавил эксперт. По оценкам зампреда Локо-банка Андрея Люшина, на переоборудование одного АТМ для понадобится $500–1000.

По оценкам зампреда Локо-банка Андрея Люшина, на переоборудование одного АТМ для понадобится $500–1000.

Фактически нововведение направлено на усиление безопасности: если злоумышленник захочет снять с чужой карты деньги, то система сравнит его лицо с фотографией владельца в базе, не распознает его и ограничит выдачу или попросит дополнительные данные, пояснил Александр Ханин. Если у счета несколько владельцев, аппарат «узнает» их всех.

Как отметили в Тинькофф-банке, технология действительно будет использоваться в качестве дополнительного механизма уже действующей системы борьбы с мошенничеством. Кроме того, она призвана улучшить коммуникацию с клиентами.

Впрочем, новинка не застрахована от ошибок на 100%: при проведении операций банкомат может неверно идентифицировать гражданина, указал советник предправления ассоциации «Финансовые инновации» Мурад Салихов. К примеру, не исключается, что система примет одного человека за другого, если они внешне похожи, добавил Андрей Люшин. Такая ситуация возможна, в частности, в случае с близнецами или загримированным человеком под другого. Управляющий партнер аудиторской компании «2К» Тамара Касьянова допускает, что в ходе реализации нововведения возможны технические сбои при проверке граждан по лицу. В этом случае, если у клиента нет с собой карты, он не сможет совершить трансакцию.

Такая ситуация возможна, в частности, в случае с близнецами или загримированным человеком под другого. Управляющий партнер аудиторской компании «2К» Тамара Касьянова допускает, что в ходе реализации нововведения возможны технические сбои при проверке граждан по лицу. В этом случае, если у клиента нет с собой карты, он не сможет совершить трансакцию.

С 1 июля 2018 года в России действует Единая биометрическая система (ЕБС), в которой собираются слепки голоса и фото клиентов банков. Таким образом, граждане могут пройти удаленную идентификацию и получить доступ к счету. Однако о распознавании лица банкоматом в рамках проекта речи не шло.

Новация находится в общем тренде, который заключается в отказе от пластиковой карты как «обязательного» средства платежа, считает Антон Граборов. В банкоматах внедряются функции снятия наличных при помощи Apple pay, Android pay, Samsung pay. Точно так же можно делать и покупки в магазинах. Однако использование лица вместо карты — это уже следующий шаг. Пока речь идет лишь о дополнительном способе идентификации клиента. По словам Александра Ханина, случаи ошибок в системе редки: они происходят с частотой одна на миллион.

Пока речь идет лишь о дополнительном способе идентификации клиента. По словам Александра Ханина, случаи ошибок в системе редки: они происходят с частотой одна на миллион.

Аналогичные системы внедряются и за рубежом. Впоследствие планируется переходить на систему полного отказа от карт, пояснил Александр Ханин. По его словам, речь идет о технологии, которая используется в Китае. Так, в банкоматах острова Макао осуществляется идентификация по лицу держателей карт Union Pay. Таким образом, на острове, где разрешены азартные игры, планируют бороться с отмыванием денег. Также демо-версии АТМ с системой распознавания лиц появились в Индии, Бразилии, Корее и Австралии.

ЧИТАЙТЕ ТАКЖЕ

Как снять деньги с банкомата без карты / Национальный Банковский Журнал

Российские банки продолжают обсуждать возможность внедрения в своих банкоматах современных технологичных решений, в том числе с использованием биометрии. Речь идет об идентификации клиентов по лицу, по сетчатке глаза и т. д. Некоторые организации уже приступили к практическим действиям. Платежные системы также представляют инновационные сервисы, которые могут быть внедрены в банкоматные сети. Конечно, одним из важнейших вопросов остается безопасность устройств самообслуживания, поскольку количество вредоносных атак на банкоматы не уменьшается.

д. Некоторые организации уже приступили к практическим действиям. Платежные системы также представляют инновационные сервисы, которые могут быть внедрены в банкоматные сети. Конечно, одним из важнейших вопросов остается безопасность устройств самообслуживания, поскольку количество вредоносных атак на банкоматы не уменьшается.

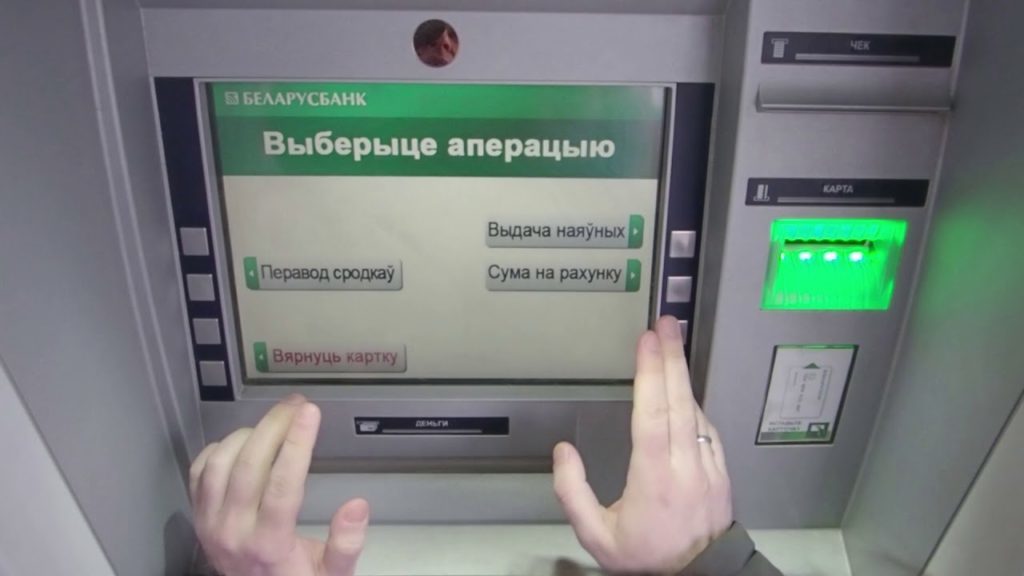

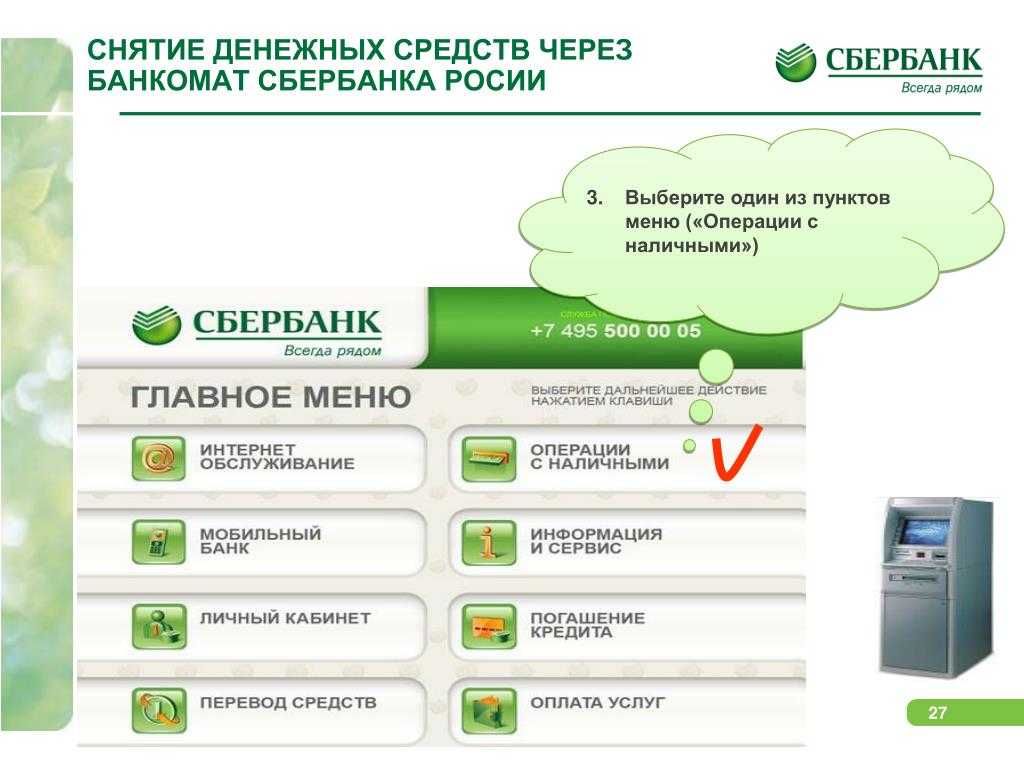

Инновации от Сбербанка

В середине июля текущего года Сбербанк представил клиентам и рынку такие новые функции в своих банкоматах, как идентификация человека по лицу, видеоконсультирование и возможность совершать операции без ввода карты. Об этом сообщается в пресс-релизе банка.

Банкомат с функцией идентификации клиента по лицу размещен в Agile-офисе Сбербанка в Москве. После создания биометрического шаблона устройство позволяет выполнять все безналичные операции, доступные в личном кабинете, без использования карты.

Пилотные испытания будут проводиться до конца 2017 года. По их итогам будет принято решение о дальнейшем развитии устройств самообслуживания с функцией идентификации человека по лицу.

Еще одна технология, которую Сбербанк в настоящее время тестирует в Agile-офисе, – видеоконсультирование клиентов на устройстве самообслуживания. Нажав на кнопку «Видеосвязь» на банкомате, можно будет увидеть на экране устройства консультанта, который поможет осуществить необходимые операции.

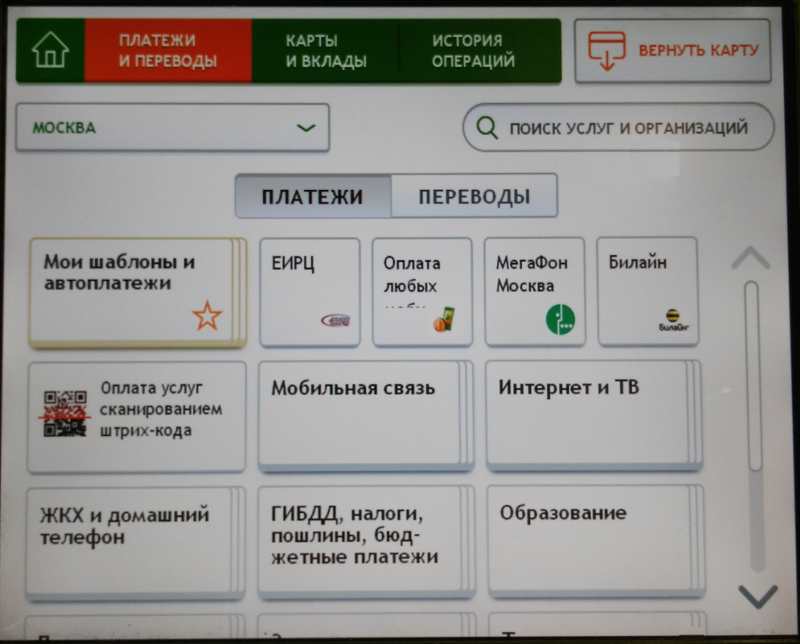

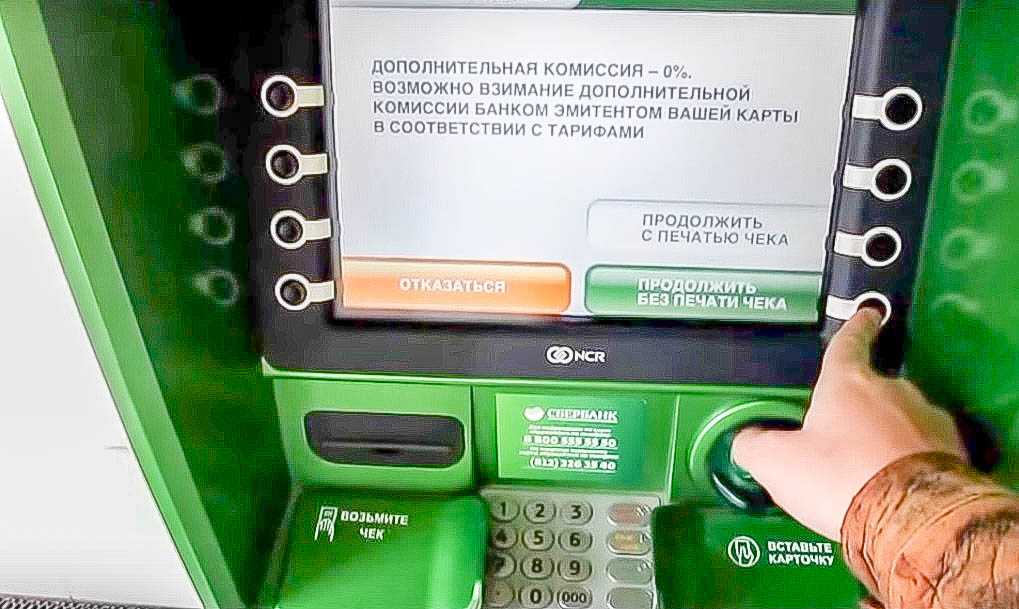

Кроме того, в июле этого года Сбербанк запустил в промышленную эксплуатацию устройства самообслуживания с технологией NFC, которая позволяет клиенту совершать операции без ввода карты в устройство. К концу июля было запущено две тысячи устройств с NFC-модулями, которые доступны для клиентов, имеющих карты Сбербанка. На данном этапе пользователи карт смогут совершать все операции, кроме смены ПИН-кода, по бесконтактным картам Сбербанка.

«Пилотируя инновационные технологии в устройствах самообслуживания, мы ориентируемся исключительно на потребности наших клиентов, – подчеркнул вице-президент Сбербанка Сергей Мальцев. – В таких областях, как биометрия, видеоконсультирование, NFC, мы видим большие перспективы. При этом скорость и масштабы внедрения этих технологий будут зависеть от того, насколько они будут востребованы нашими клиентами сегодня и завтра».

При этом скорость и масштабы внедрения этих технологий будут зависеть от того, насколько они будут востребованы нашими клиентами сегодня и завтра».

Тинькофф Банк теперь знает клиента в лицо

Тинькофф Банк в конце августа заявил о внедрении в банкоматы системы распознавания лиц. Это сделает банкоматы еще удобнее и безопаснее, сообщается в пресс-релизе банка.

В программное обеспечение банкоматов Тинькофф Банка интегрированы платформа идентификации и верификации лиц известной компании и система видеонаблюдения. Также установлена камера, которую можно одновременно применять и для видеонаблюдения, и для идентификации лиц. В будущем система распознавания лиц позволит повысить качество обслуживания, а также будет выполнять функции дополнительной защиты при проведении операций.

Внедрение данной функции будет происходить поэтапно, сейчас проект находится на стадии тестирования. В конце 2016 года Тинькофф Банк уже внедрил платформу в инфраструктуру и мобильные устройства сотрудников банка с целью подтверждения личности клиентов, внутреннего аудита и пополнения базы фотографий.

Первые банкоматы Тинькофф Банка установлены в Москве. В течение августа и сентября сеть должна расшириться.

Председатель правления Тинькофф Банка Оливер Хьюз прокомментировал: «Последние несколько лет Тинькофф Банк диверсифицирует свою бизнес-модель и в дополнение к существующему кредитному бизнесу активно развивает бизнес текущих счетов. Наши клиенты с удовольствием пользуются расчетными картами как в рублях, так и в других валютах. У нас значительно выросло количество тех, кому нужно снимать или вносить крупные суммы наличными в разных валютах. Поэтому запуск собственной сети банкоматов – полностью логичный для нас шаг. Мы идем навстречу нашим клиентам и делаем их жизнь проще и удобнее. Банкоматы Тинькофф являются самыми продвинутыми на российском рынке, так как они поддерживают работу с QR-кодами и в будущем будут использовать систему распознавания лиц. С помощью наших банкоматов можно единоразово снимать или вносить крупные суммы в рублях и в валюте. При этом, как и прежде, нашим клиентам будет доступно снятие денег в банкоматах других банков по всему миру без комиссии».

Функция перевода денег по QR-коду пользуется большим спросом у пользователей Тинькофф Банка, поэтому ее решили перенести и на банкоматы. С помощью QR-кода можно, во-первых, внести наличные. Для этого клиенты в мобильном приложении Тинькофф формируют QR-код, подносят его к считывающему устройству на банкомате и вносят наличные. Банкомат распознает QR-код и зачисляет деньги на счет.

Во-вторых, есть возможность снять наличные. Для этого клиенты в мобильном приложении Тинькофф формируют QR-код на желаемую сумму и подносят его к считывающему устройству на банкомате. Банкомат распознает QR-код и выдаст наличные.

Чтобы снимать наличные и пополнять счет с помощью QR-кода, иметь при себе карту необязательно. Сформированный QR-код можно отправить другим пользователям, например, родным, друзьям или коллегам, чтобы они с помощью банкомата могли пополнить счет клиента или снять с него деньги.

Как снять деньги с банкомата без карты и счета

В сентябре платежная система MasterCard представила сервис MasterCard Cash Pick-Up, который позволяет получить деньги из банкомата без наличия карты или банковского счета.

Новая услуга была представлена на конференции FinovateFall 2017, прошедшей 11 сентября в Нью-Йорке.

По информации пресс-службы MasterCard, с помощью сервиса MasterCard Cash Pick-Up банк может помочь физическому лицу или компании отправить деньги любому, у кого есть действующий номер мобильного телефона. Текстовое сообщение с номером заказа, четырехзначным ПИН-кодом и схемой пути к ближайшему банкомату соответствующего банка отправляется на мобильный телефон получателя. Наличные выдаются незамедлительно после корректного ввода указанных кодов в банкомат.

Пилотный запуск проекта запланирован на четвертый квартал текущего года в США. Сервис поддержат ведущие участники платежной индустрии, включая крупнейшего в стране частного оператора сети банкоматов Pay Alliance International. MasterCard также работает над тем, чтобы, начиная с 2018 года, обеспечить поддержку сервиса Cash Pick-Up в банкоматах, установленных в розничных сетях на всей территории страны. Сервис уже прошел сертификацию для работы на банкоматах производства Hyosung и Genmega.

Для поддержки развертывания сервиса MasterCard привлекает компанию Pin4, имеющую опыт работы с HalCash – аналогичной системой выдачи наличных без использования карт в Испании и Польше.

Исполнительный директор Pin4 Ричард Витковски сказал: «Поскольку к мобильным устройствам уже все привыкли, а банкоматы имеются повсюду, есть смысл использовать эти технологии для создания действительно открытой сети для операций с наличными. Сегодня MasterCard Cash Pick-Up реализует эту концепцию в масштабе своей обширной сети, и мы скоро увидим наступление новой эры, когда каждый сможет получить наличные, используя свое мобильное устройство».

Количество атак на банкоматы вырастет

Наряду с внедрением передовых технологий и сервисов в устройства самообслуживания увеличивается и количество логических атак на них. Так, по прогнозам компании Positive Technologies, рост нападений на банкоматы в этом году составит 30% по сравнению с прошлыми периодами.

Ущерб от краж с использованием только одной вредоносной программы GreenDispenser в 2015–2016 годах, по оценкам экспертов, составил около 180 тысяч долларов. Количество логических атак на банкоматы с применением вредоносного ПО в Европе в 2016 году выросло на 287% по сравнению с предыдущим годом. Такие выводы содержатся в новом отчете Positive Technologies, посвященном анализу атак с использованием трояна GreenDispenser в банках Восточной Европы.

Количество логических атак на банкоматы с применением вредоносного ПО в Европе в 2016 году выросло на 287% по сравнению с предыдущим годом. Такие выводы содержатся в новом отчете Positive Technologies, посвященном анализу атак с использованием трояна GreenDispenser в банках Восточной Европы.

Впервые о GreenDispenser стало известно в 2015 году после атак на банкоматы в Мексике, затем кражи с его применением были зафиксированы в 2016 году в странах Восточной Европы, сообщают в Positive Technologies. Выдачей наличных управляет специальный компьютер, установленный в сервисной зоне банкомата. Получить к нему доступ может сотрудник банка, обслуживающий банкоматы, или человек, имеющий опыт вскрытия замков с помощью отмычки.

Как показало расследование Positive Technologies, злоумышленники получали доступ в сервисную зону банкомата для установки GreenDispenser. После этого специальные люди – дропы – при помощи трояна снимали с банкомата деньги. GreenDispenser рассчитан только на выдачу денег, а не на кражу данных банковских карт, поэтому, чтобы обычные держатели карт не сняли деньги до прихода дропа, на экране отображалось сообщение о том, что банкомат временно не работает.

Для того чтобы снять деньги с банкомата, дроп должен был ввести два специальных ПИН-кода, установленных авторами трояна. После этого он получал доступ в интерфейс управления трояном, где есть функция выдачи наличных. После успешного снятия денег дроп удалял GreenDispenser из системы. Если это не удавалось сделать через интерфейс, GreenDispenser запускал сценарий, гарантированно удалявший его файлы из системы, и перезагружал ее. Прибывшие сотрудники службы безопасности получали опустошенный нормально работающий банкомат.

Подобные атаки могут принять массовый характер, считают эксперты Positive Technologies: «При разработке финансовых приложений на платформе Microsoft Windows используется специальный стандарт Extension for Financial Services для совместимости программного обеспечения оборудования банкоматов с различными устройствами. Он применяется всеми крупными производителями банкоматов».

«Из-за сходства устройства банкоматов злоумышленники могут использовать одно и то же вредоносное ПО для атак на банкоматы по всему миру. В последнее время мы наблюдаем уже нескрываемый интерес у участников киберпреступных форумов к теме банкоматов, в том числе к технологиям, используемым в разработке троянов. В связи с этим мы прогнозируем всплеск разработок новых вредоносных программ для атак на банкоматы и инфраструктуру управления ими. К слову, ущерб только от одной логической атаки на банкомат в Европе, по нашим оценкам, в среднем составляет 8 434 доллара», – сказал сотрудник отдела аналитики информационной безопасности Positive Technologies Вадим Соловьев.

В последнее время мы наблюдаем уже нескрываемый интерес у участников киберпреступных форумов к теме банкоматов, в том числе к технологиям, используемым в разработке троянов. В связи с этим мы прогнозируем всплеск разработок новых вредоносных программ для атак на банкоматы и инфраструктуру управления ими. К слову, ущерб только от одной логической атаки на банкомат в Европе, по нашим оценкам, в среднем составляет 8 434 доллара», – сказал сотрудник отдела аналитики информационной безопасности Positive Technologies Вадим Соловьев.

Россия должна западным банкам 120 миллиардов долларов; почему его не вернут

Ваш веб-браузер больше не поддерживается. Чтобы улучшить свой опыт, обновите его здесь

Goldman Sachs — первый крупный западный банк, покинувший территорию России после вторжения в Украину.

Скорее всего, последуют и другие, стоимость которых составит десятки миллиардов долларов.

Гигант с Уолл-Стрит заявил вчера, что он «сворачивает свой бизнес в России в соответствии с нормативными и лицензионными требованиями», заявил представитель Goldman Sachs.

Goldman Sachs стал первым крупным западным банком, покинувшим территорию России после вторжения в Украину. (AP Photo/Richard Drew). коммерческие кредиторы — ВТБ и Сбербанк.

Это также происходит после того, как западный бизнес вытеснил почти все остальные сектора российской экономики, и рейтинговые агентства предупреждают, что российский дефолт по долгам неизбежен.

Российские организации задолжали международным банкам более 121 миллиарда долларов, по данным Банка международных расчетов, который вчера приостановил членство России.

У европейских банков общая сумма требований превышает 84 миллиарда долларов, при этом наиболее уязвимыми являются Франция, Италия и Австрия, а банки США задолжали 14,7 миллиарда долларов.

Goldman Sachs (GS) ранее сообщил, что в декабре 2021 года у него был кредитный риск в России в размере 650 миллионов долларов.

Люди стоят в очереди, чтобы снять деньги в банкомате Альфа-банка в Москве, Россия (файл). (AP Photo/Виктор Берзкин)

ПОДРОБНЕЕ: Премьер-министр Великобритании опасается, что Россия может применить химическое оружие

Другие банки, которым есть что терять, вскоре могут последовать за GS из России. Пресс-секретарь Кремля Дмитрий Песков вчера заявил, что экономическая ситуация в России является «абсолютно беспрецедентной», и обвинил Запад в «экономической войне».

Пресс-секретарь Кремля Дмитрий Песков вчера заявил, что экономическая ситуация в России является «абсолютно беспрецедентной», и обвинил Запад в «экономической войне».

Москва пообещала отомстить за санкции, а некоторые банки предположили, что их активы могут быть конфискованы или национализированы Кремлем.

Fitch Ratings ранее предупреждало, что «качество активов крупных западноевропейских банков будет зависеть от последствий российского вторжения в Украину» и что их операции также сталкиваются с повышенным риском, поскольку они стремятся соблюдать международные санкции.

Французский банк Societe Generale (SCGLF) заявил на прошлой неделе, что он «неукоснительно соблюдает все применимые законы и правила и прилежно выполняет меры, необходимые для строгого соблюдения международных санкций, как только они будут обнародованы».

Банк заявил, что в конце прошлого года у него было почти 21 миллиард долларов вложений в Россию. У Societe Generale «более чем достаточно буфера, чтобы справиться с последствиями потенциально экстремального сценария, при котором группа будет лишена прав собственности на свои банковские активы в России», говорится в сообщении.

После того, как Запад ввел санкции против России в связи с ее вторжением в Украину, рядовые россияне ощущают болезненные последствия — от неработающих платежных систем и проблем со снятием наличных до невозможности приобрести определенные товары. (AP Photo/Дмитрий Ловецкий)

ПОДРОБНЕЕ: Сенатор от лейбористской партии Кимберли Китчинг скончалась в возрасте 52 лет

Французский банк BNP Paribas (BNPQF) заявил в среду, что его вклады в Россию и Украину составляют 3,3 миллиарда долларов.

Итальянский UniCredit (UNCFF), работающий в России с 1989 года, заявил на прошлой неделе, что его российское подразделение «очень ликвидно и самофинансируемо» и что франшиза приносит всего три процента доходов банка.

Во вторник компания заявила, что ее доля в России составляет примерно 8,1 миллиарда долларов.

Credit Suisse (CS) сообщил вчера, что его риск в России составляет 1,1 миллиарда долларов.

Deutsche Bank (DB) заявил в своем заявлении в среду, что он имеет «ограниченный» кредитный риск в России, общий кредитный риск которого составляет 1,5 миллиарда долларов.

Немецкий кредитор заявил, что с 2014 года он значительно сократил свои позиции в отношении России, и за последние две недели были предприняты дальнейшие действия.

Банки США тоже могут пострадать. Citigroup (C) сообщила на прошлой неделе, что ее общий риск в России составляет около 10 миллиардов долларов. 900:03 Россия бомбит гражданские объекты в украинских городах, таких как Мариуполь. (AP)

ПОДРОБНЕЕ: Первое в мире неинвазивное лечение рака кожи испытано на женщине из Сиднея

Марк Мейсон, финансовый директор банка, сообщил инвесторам, что банк проводит тесты для оценки последствий «под различные сценарии стресса».

Он сказал, что банк может потерять примерно половину своего риска в случае «сурового» сценария.

В среду Citi заявил, что будет придерживаться своего плана по выходу из бизнеса потребительских банковских услуг, но может быть очень трудно найти покупателя, учитывая политический и экономический климат.

«По мере того, как мы работаем над этим выходом, мы ведем этот бизнес на более ограниченной основе, учитывая текущие обстоятельства и обязательства», — говорится в заявлении.

«Поскольку российская экономика находится в процессе отключения от мировой финансовой системы в результате вторжения, мы продолжаем оценивать наши операции в стране», — добавил он.

ПОДРОБНЕЕ: Опасения растут Россия может применить химическое оружие

Горе из-за семейной кухни, разрушенной российским ракетным ударом

Просмотреть галерею

Вчера Европейский центральный банк обратил внимание на риски банковского сектора, заявив, что финансовая система Европы имеет достаточную ликвидность и признаки стресса ограничены.

«Россия важна с точки зрения энергетических рынков, с точки зрения цен на сырьевые товары, но с точки зрения воздействия финансового сектора, европейского финансового сектора, Россия не очень актуальна», — сказал Луис де Гиндос, вице-президент центральный банк.

«Напряжения и напряжения, которые мы наблюдали, совершенно несопоставимы с тем, что происходило в начале пандемии», — добавил он.

- Россия Украина

- Россия

- Украина

- Финансы

- Деньги

- БАНКА

- WARS

- Европа

- World

- 9009. 9008 9009. 908. 908. 908. 9009. 9008 908. 9008 908. 9008 909. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9089. 9009 909. 9009 world 9009. com.au

Автоновости: Шокирует новая причина задержки автомобилей — drive.com.au

Начинается обратный отсчет для банкротства дочерней компании Сбербанка России в ЕС – ПОЛИТИКА

У ЕС есть время до полуночи вторника, чтобы решить судьбу Австрии европейская дочерняя компания Сбербанка, крупнейшего банка России.

Часы обратного отсчета запустились после того, как орган ЕС по разрешению споров, Единый совет по разрешению споров и Европейский центральный банк объявили в понедельник утром, что банк «обанкротился или может потерпеть неудачу», и ввели мораторий на платежи.

Этот шаг показывает, как санкции против России уже оказывают огромное давление на ее банковский сектор.

Два органа ЕС заявили, что Sberbank Europe, включенный в санкционный список США, находится в шатком финансовом положении, поскольку клиенты поспешили забрать свои депозиты. Это также относится к ее дочерним компаниям в Хорватии и Словении.

Вам может понравиться

В результате до конца вторника выплаты приостановлены, и вкладчики могут снимать только 100 евро в день.

Теперь SRB должен взвесить два варианта. Он может либо принять решение о том, что решение дочерней компании Сбербанка в ЕС отвечает общественным интересам, при котором акционеры и кредиторы несут убытки, либо объявить кредитора неплатежеспособным, чтобы ликвидировать его без серьезных последствий.

Это решение будет зависеть от того, какой процесс, по мнению SRB, лучше защитит финансовую систему, вкладчиков и государственный кошелек. Варианты в рамках сценария урегулирования включают в себя помощь, продажу банка, передачу его активов или частично или полностью государственный «промежуточный банк».

Деньги из фонда на черный день на случай банкротства банка также можно использовать в крайнем случае.

Достаточно маленький, чтобы выйти из строя?

Sberbank Europe имеет активы в размере 13,6 млрд евро и осуществляет операции в Австрии, Боснии и Герцеговине, Германии, Хорватии, Чехии, Венгрии, Сербии и Словении. Он полностью принадлежит российскому Сбербанку, контрольный пакет акций которого принадлежит российскому правительству.

После новостей в понедельник Соня Саркози, исполнительный директор Sberbank Europe, заявила в своем заявлении, что банк «поддерживал и поддерживает тесный контакт с компетентными регулирующими органами».

«Мы прилагаем все усилия, чтобы поддержать власти в применении их полномочий для разрешения этой беспрецедентной ситуации в интересах наших клиентов», — добавила она.

Представитель SRB назвал проблемы банка уникальными.

«Банк терпит неудачу или может потерпеть неудачу вследствие негативного влияния текущей геополитической ситуации, как на доверие клиентов, что привело к быстрому оттоку ликвидности, так и на способность российской материнской компании поддерживать свою европейскую группу, «, — пояснил представитель.

«Мы рассматриваем это как идиосинкразическую проблему в этом банке и не будем спекулировать о каких-либо других организациях».

«Мы рассматриваем это как идиосинкразическую проблему в этом банке и не будем спекулировать о каких-либо других организациях».На данный момент аналитики не ожидают серьезных последствий для финансовой системы.

«Дочерние компании некоторых российских банков за границей, вероятно, окажутся под сильным давлением (и могут обанкротиться), но мы полагаем, что они, вероятно, слишком малы, чтобы создавать системные риски», — говорится в примечании Capital Economics.

Между тем, дочерняя компания второго по величине российского банка ВТБ в ЕС, активы которого в США замораживаются и действуют другие запреты, больше не принимает новых клиентов, но существующие клиенты, на которых не распространяются санкции, могут снимать наличные в обычном порядке.

«VTB Bank (Europe) SE находится под непосредственным контролем BaFin, и в настоящее время мы находимся в тесном контакте с банком», — сообщил его регулирующий орган, немецкий BaFin.

Но в России картина гораздо более хаотичная, где клиенты стоят в очереди, чтобы снять деньги в банках страны, поскольку курс рубля упал из-за западных санкций.

Акции Сбербанка на Лондонской фондовой бирже в понедельник упали на 70%. Торги на Московской бирже, где банк имеет первичный листинг, были полностью приостановлены во избежание более широкой распродажи российских акций.

Европейские банковские акции также подверглись обвалу в понедельник. Индекс Stoxx Europe 600 Banks упал более чем на 5%, опережая падение рынка в целом.

Акции Raiffeisen Bank International, UniCredit и Société Générale — банков ЕС с наибольшим риском в отношении России — резко упали. Райффайзен упал более чем на 15% к 15:30. по местному времени акции UniCredit упали на 12%, а Société Générale — на 10%.

Но исполнительный директор Raiffeisen Йоханн Штробль заявил в электронном комментарии, что его российский дочерний банк «имеет очень сильную позицию по ликвидности и фиксирует приток».

«Позиция капитала также сильна», добавил он. «Наши российские клиенты доверяют нашему банку. Это неоднократно демонстрировалось во время прошлых кризисов».

UniCredit заявила, что ее доля в России также «сдерживается» менее чем 3 процентами ее выручки и активов, взвешенных с учетом риска, и менее чем 4 процентами от общего капитала.

«Мы продолжаем внимательно следить за развитием событий в России, в полном сотрудничестве с регулирующими органами, с помощью специальных групп экспертов, которые разработали надежные и проверенные планы на случай непредвиденных обстоятельств для защиты наших людей на местах, наших клиентов по всей Европе и наших акционеров», a Об этом сообщил представитель UniCredit в электронном письме.

Что касается Société Générale, то банк «предвидел и быстро принял все меры, связанные с новыми введенными санкциями», — сказал представитель. «Дочерняя компания Росбанка ведет в основном локальную деятельность и является автономной как с точки зрения ликвидности, так и с точки зрения операций. …[Он] продолжает работать безопасным образом, при необходимости адаптируя свои методы работы».

Представитель добавил: «Наша подверженность рискам, вызванным этим конфликтом и международными санкциями, введенными против России, ограничена, поскольку Росбанк представляет менее 2 процентов подверженности Société Générale Group и чистой прибыли в 2021 году.

«Мы рассматриваем это как идиосинкразическую проблему в этом банке и не будем спекулировать о каких-либо других организациях».

«Мы рассматриваем это как идиосинкразическую проблему в этом банке и не будем спекулировать о каких-либо других организациях».