Содержание

какой минимальный и средний размер для русских и как получить россиянину по инвалидности или старости — Barcelona Realty Group

Пенсионные возможности: характеризуем население

Сейчас численность испанцев находится на уровне около 46 миллионов, примерно поровну женщин и мужчин.

Примерное распределение по полу можно увидеть в таблице:

| Мужчины | Возраст | Женщины |

| 4 | 0-14 | 3 |

| 16 | 15-64 | 15 |

| 3 | 65+ | 4 |

Всех, кто проживает на испанской территории, делят на три группы:

- от 0 до 14 лет;

- от 15 до 64 лет;

- старше 65 лет.

Из статистических данных можно сделать вывод, что рождается больше парней, но пенсионный возраст в Испании для женщин более реален, их на миллион больше.

Постепенно проблема содержания нетрудоспособного населения и его старение плавно выходит на первый план, как и в других развитых странах. Правительство видит это и старается бороться с проблемой.

Правительство видит это и старается бороться с проблемой.

Особенности обеспечения

Все делается для того, чтобы каждый человек чувствовал себя защищенным и не переживал о том, какой станет его жизнь за границей в старости. Основные требования заключаются в следующем:

- достигнуть 67 лет для мужчин и 65 для женщин для получения пособия по возрасту;

- иметь общий стаж труда с выплатой соцвзносов минимум 15 лет.

Если оба этих условия были соблюдены, то можно рассчитывать на достойную ежемесячную сумму. Кроме того, пенсионерам доступна скидка на покупку лекарств от 60 до 90% их полной стоимости и они могут получать бесплатную медицинскую помощь.

Проезд на общественном транспорте зависит от региона – можно им пользоваться без оплаты либо по льготным тарифам.

Государство обеспечивает жителей клубами по интересам, возможностью посещать экскурсии и отправляться к морю. Инициируются особенные дискотеки специально для пожилых граждан.

Как начисляется стандартная пенсия в Испании для резидентов: что влияет на последовательность

Сколько будет зачисляться на карту, зависит от нескольких параметров:

- года выхода на заслуженный отдых;

- трудового стажа;

- зарплаты в течение этого времени;

- отчисления в фонды социального страхования.

Мужчины пенсионерами становятся в 67 лет, дамы прекращают трудовую деятельность раньше – в 65 лет. Но по новой программе к 2027 году возраст поднимется до 67 лет независимо от пола. В отдельных случаях можно пойти на пенсию в 61 год, но этот порядок существует не для всех. Так действовать могут только те жители, которые уволились с работы и простояли на бирже более полугода. Но стоит помнить, что сумма к получению у них будет в среднем на 10% ниже, чем у тех, кто пошел на отдых своевременно. Но об этом мы поговорим позже.

Установлены такие ежемесячные отчисления:

- Если начать отдыхать раньше официального срока, то на карту будет приходить 7 770 евро. В случае наличия иждивенца в виде супруга размер увеличивается до 9 600 ежегодно.

- Минимальный размер пенсии по инвалидности в Испании составляет 11 800 евро в год.

- Если уволиться в положенные годы, то это 8 300 и 10 220 евро, если есть нетрудоспособные граждане в семье.

У кого есть право на льготы

Некоторые категории граждан идут на пенсию по льготным правилам. Обычно это касается людей, чья работа была связана с опасными, сложными или тяжелыми условиями труда: железнодорожники и работники сельского хозяйства. Дополнительно в список входят специалисты удивительных профессий – тореадоры, художники и артисты.

Обычно это касается людей, чья работа была связана с опасными, сложными или тяжелыми условиями труда: железнодорожники и работники сельского хозяйства. Дополнительно в список входят специалисты удивительных профессий – тореадоры, художники и артисты.

Для них этот показатель ниже законодательно. Те, кто работает на любых судах или водных платформах, получают коэффициент, который снижает года выхода на 0,1-0,4 от стандарта.

Фонды: что это и для чего

Средняя выплата составляет почти 1000 евро в месяц, но этого не хватает на все нужды и желания. Поэтому часто испанцы стремятся собрать еще одну сумму к моменту начала старости. Для этого они участвуют в программе под названием Plan de Pension. Те, кто в нем состоит, каждый месяц в течение нескольких лет переводят в выбранный банк небольшую часть заработной платы.

Допускается вкладывать собственные накопления в различные инвестиционные продукты. Это более прибыльно, но и рискованно. Нужно учитывать, насколько надежен выбранный способ, и какие комиссионные придется платить за его использование.

Если ежемесячно откладывать такие незначительные суммы, то после наступления соответствующего возраста можно получить существенную прибавку к пособию. Если же владелец счета умирает, все его деньги наследуются детьми или супругом. При наличии тяжелой производственной травмы можно получить средства раньше.

Государство старается развивать программы: дает льготы, софинансирует социальные вклады, но в этой затее участвует не более пятой части всех жителей.

Срок выхода на официальную пенсию в Испании для граждан страны и Евросоюза

Продолжительность жизни здесь одна из самых высоких в Европе:

- средняя, без привязки к полу, составляет 81,2 года;

- среди мужчин — 78,2;

- у дам — 84,4.

На данный момент действует программа по увеличению параметра с 65 лет до 67 лет. Но пенсионеры энергичные и работоспособные, их много, поэтому уже сейчас обсуждается увеличение показателя до 70 лет. Причем важный вопрос: нужно ли это делать, пока изучаются только нюансы и параметры, на которых будет внедряться обновление.

С проблемой большого количества пожилых лиц сталкиваются все развитые страны, поэтому везде принимается повсеместное повышение до 67-70 лет, как в Японии. Сюда не относится пенсия по потере кормильца в Испании, ее начисляют по другим критериям.

Досрочный выход

Существует сразу несколько способов получать государственное обеспечение раньше установленного срока. Их всего 4:

- наличие трудового стажа до 1967 года;

- было отработано 30 лет, после чего зафиксировано вынужденное увольнение, а человек зарегистрировался на бирже труда;

- в 64 года было оформлено специальное пособие;

- гражданин переводил добровольно часть зарплаты в пенсионный фонд в течение 38,5 лет.

Все моряки и те, кто трудился на вредных производствах, обязательно отправляются за досрочными выплатами.

Для тех, кто официально проработал 15 лет, предусмотрено 50% от суммы дохода в течение этих лет, но по достижении соответствующего возраста.

Таблица: со скольких лет разрешен выход на стандартную пенсию – ее размер в Испании по регионам

Нельзя сказать, что в этой стране самые большие отчисления в мире, но они крупнее, чем во многих других государствах. Обычно начисляют от 60 до 100% от зарплаты, учитывают объемы взносов, которые делал работник в течение всей жизни, и трудовой стаж. Чем больше значения, тем выше его заработок.

Обычно начисляют от 60 до 100% от зарплаты, учитывают объемы взносов, которые делал работник в течение всей жизни, и трудовой стаж. Чем больше значения, тем выше его заработок.

Как это разнится в зависимости от района проживания? Давайте посмотрим в таблице.

| Место жительства | Размер пособия в евро |

| Эстремадура | 761 |

| Галисия | 771 |

| Арагон | 958 |

| Наварра | 1048 |

| Мадрид | 1080 |

| Астурия | 1078 |

| Страна Басков | 1133 |

| Андалусия | 821 |

| Мурсия | 804 |

| Валенсия | 842 |

| Кантабрия | 959 |

| Риоха | 887 |

| Канарские острова | 843 |

| Каталония | 948 |

| Кастилия-Ла-Манча | 843 |

Для расчетов часто используют заработки, которые были у пенсионера в последние 15 лет. 2 года просто считают, остальные 13 индексируют с учетом текущей инфляции.

2 года просто считают, остальные 13 индексируют с учетом текущей инфляции.

Какая минимальная и средняя пенсия в Испании по старости для лиц, которые отработали всего 15 лет – около 50% от их зарплаты в эти годы. Если стаж 25 лет, то выплата будет на уровне около 900 евро. Для тех, кто работает уже более 35 лет, каждый год на 2% увеличивается его будущее пособие. Стоит учесть, что в этом государстве есть разница в сумме в зависимости от пола. Мужчины традиционно имеют более крупные отчисления, чем дамы, во многих регионах, например, в Мадриде и Эстремадуре.

На что можно рассчитывать безработному

Как мы уже говорили, чтобы получать поддержку от фонда, нужно иметь хороший трудовой стаж и регулярно платить взносы на страховку. Сколько будет перечисляться, зависит от проработанного времени и назначается человеку от 15 до 66 лет.

Согласно испанским законам, каждый имеет право рассчитывать на получение специального пособия по безработице, если он в течение последних 6 лет минимум год был трудоустроен, а в настоящий момент зарегистрирован на бирже.

Обычно эта выплата составляет 70% от той, которая была на последнем месте работы. В случае если есть дети или иные иждивенцы, то размер пересматривается в большую сторону – до 80%. А теперь обсудим, как заработать и получить пенсию в Испании россиянину. У этого государства двусторонние соглашения с Россией и Украиной о взаимной помощи эмигрантам, которые никогда не работали на чужой территории, но находятся в проблемной ситуации. Сюда относится потеря кормильца и травма, в результате которой образовалась инвалидность. Если это произошло, можно обратиться в социальную службу и попросить помощи. Во всех остальных случаях придется следовать по более длинному пути. Нельзя рассчитывать, что допустимо переехать в новое место и сразу подать на получение пособия. Важно, что если нет специального договора между странами, то получить какие-то деньги будет невозможно. Поэтому сначала стоит проверить данные, а потом собирать документы.

Какая пенсия в Испании для иностранцев, можно ли ее получать

Для граждан государства ужесточились правила, соответственно, для тех, кто не является ее резидентом, они тоже стали строже.

Что нужно для оформления

Все документы следует перевести на испанский язык, заверить нотариально. Затем они передаются в пенсионный фонд вместе с заранее заполненным заявлением.

Чтобы получить право на ежемесячные отчисления, необходимо приехать на постоянное место жительства за 5 лет до начала официального пожилого возраста. Следует легализоваться и начать работать до оформления документации все эти годы. Всего следует иметь минимум 5 отработанных на новой родине лет.

Во сколько лет получают социальную пенсию в Испании для мигрантов – все зависит от нескольких факторов. С какой целью новый житель переехал, сколько отработал и насколько официально он собирается проживать.

Если человек живет на попечении своих родственников, то это необходимо правильно оформить. На законодательном уровне суммируется стаж, полученный на родине и в испанских городах, в результате получается общее значение. Но начинать собирать документы придется только спустя 5 лет после ее наступления.

Есть возможность и не работать. Для этого придется приехать и прожить здесь 10 лет легально. Тогда сформируется право на получение минимального пособия.

С какого возраста российская пенсия в Испании – все зависит от того, сколько гражданин проживает на новой территории. Чтобы получить ее в 65, нужно с 60 до 65 лет быть официально трудоустроенным и производить отчисления либо переехать на ПМЖ в 55 лет и раньше.

Проблемы реформы

Проведение нового закона сводится к продлению необходимого трудового стажа и возрастной категории будущих пенсионеров. Естественно, что такое не проходит безболезненно. Это решение принимали долго, через длительные переговоры. Государству пришлось справляться с народными волнениями и минимизировать риск восстаний и забастовок. Политики говорили громкие речи с красивыми словами.

Но постепенно удалось достигнуть сложного соглашения между правительством и предпринимателями. Все завершилось тем, что реформа все равно вступила в силу, но не в 2011 году, а в 2013. Больше всех выступали против крупные профсоюзы, но это не изменило решения руководства страны. Сейчас все трудности сглажены, их стараются не касаться, чтобы не возвращаться к неприятному моменту. Но скоро придется снова обсуждать повышение возраста, чтобы решить развивающуюся проблему.

Больше всех выступали против крупные профсоюзы, но это не изменило решения руководства страны. Сейчас все трудности сглажены, их стараются не касаться, чтобы не возвращаться к неприятному моменту. Но скоро придется снова обсуждать повышение возраста, чтобы решить развивающуюся проблему.

В чем трудности внутри социальной системы

Когда мы разобрались, какой размер у средней пенсии в Испании для русских и резидентов, стоит вспомнить о том, что могут возникнуть сложности в начислении.

Основная причина затруднений – в стране рождается меньше людей, чем уезжает и умирает. То есть число работоспособных граждан постепенно уменьшается. Если продолжительность жизни будет оставаться на том же уровне, то пенсионеров некому будет содержать. Кроме того, процент безработицы довольно высокий, основные безработные – молодежь. В поисках заработков они уезжают, трудятся нелегально, не производят отчислений.

Еще одна категория – взрослые дети и внуки, которых содержат их пожилые родители. Они не стремятся зарабатывать, так как их всем обеспечивает старшее поколение. У них нет необходимости искать специальность. В этом заключается побочное действие функционирования пенсионной системы. В Испании есть большое количество людей, которые после 67 лет не оставили работу и продолжают трудиться. Сейчас государство позволяет им так делать, раньше такой возможности у них не было, приходилось идти на заслуженный отдых либо работать неофициально. Когда он остается на рабочем месте, человек получает только половину от заслуженной пенсии, но это устроило большинство. Правда, на государственную службу уже не получится устроиться, но в любых частных организациях можно продолжать увеличивать стаж.

Они не стремятся зарабатывать, так как их всем обеспечивает старшее поколение. У них нет необходимости искать специальность. В этом заключается побочное действие функционирования пенсионной системы. В Испании есть большое количество людей, которые после 67 лет не оставили работу и продолжают трудиться. Сейчас государство позволяет им так делать, раньше такой возможности у них не было, приходилось идти на заслуженный отдых либо работать неофициально. Когда он остается на рабочем месте, человек получает только половину от заслуженной пенсии, но это устроило большинство. Правда, на государственную службу уже не получится устроиться, но в любых частных организациях можно продолжать увеличивать стаж.

Жители, которые готовы уволиться, должны достигнуть возраста в 67 лет или 65, если уже отработали 38,5 лет. Руководителям социального обеспечения приходится регулярно искать деньги для покрытия постоянного дефицита средств в фонде для пожилого населения.

Мы рассмотрели множество трудностей в работе пенсионной системы европейской страны, указали размер минимальной пенсии по возрасту в Испании для россиян в точной сумме с учетом всех нюансов. Изучили выплаты для граждан испанских городов, способы увеличения объемов дотаций и проблемы, с которыми столкнулось правительство при продвижении реформы. Получать пособие в этом государстве можно, если действовать по правилам. Здесь прекрасный климат и достойные условия для труда, но стоит заранее взвесить все преимущества и недостатки решительных переездов.

Изучили выплаты для граждан испанских городов, способы увеличения объемов дотаций и проблемы, с которыми столкнулось правительство при продвижении реформы. Получать пособие в этом государстве можно, если действовать по правилам. Здесь прекрасный климат и достойные условия для труда, но стоит заранее взвесить все преимущества и недостатки решительных переездов.

Как узнать размер будущей пенсии

© Кирилл Зыков/АГН Москва

С января этого года Пенсионный фонд начал заблаговременно — женщинам с 40 лет, а мужчинам с 45 — сообщать, удалось ли им уже заработать право на пенсию и на какие выплаты они смогут рассчитывать в будущем. Где получить эту информацию, как определить величину пенсии самостоятельно и что влияет на ее размер, разбиралась «Парламентская газета».

Пауза в год

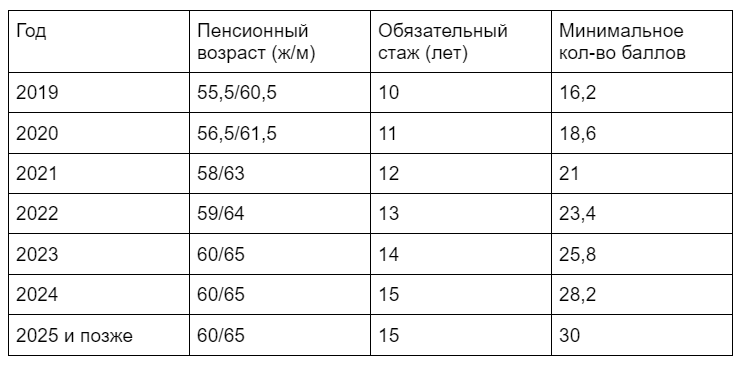

Право на страховую пенсию по старости человек получает, если он достиг пенсионного возраста, набрал нужное количество пенсионных баллов и наработал необходимый для этого стаж.

В этом году на пенсию могут уйти женщины, рожденные во втором полугодии 1965 года, и мужчины, рожденные во втором полугодии 1960 года, — для них пенсионный возраст повышен на 1,5 года. Им назначат пенсии в первом полугодии 2022 года.

В 2023 году на пенсию по старости выходить некому, потому что женщины 1966 года рождения и мужчины 1961 года смогут уйти на заслуженный отдых только в 2024 году — для них прибавка возраста составит три года: в 58 и 63 года соответственно.

Что входит в стаж

Начиная с 2024 года общий стаж, необходимый для назначения пенсии, составит 15 лет. В этом году еще действует переходный период и минимальный стаж — 13 лет, напомнила «Парламентской газете» заместитель председателя Комитета Совета Федерации по социальной политике Елена Бибикова. При этом важно помнить, какие периоды работы будут учитывать.

До 2002 года в расчет возьмут все периоды, которые подтверждены документально, например записью в трудовой книжке или справкой о работе. С 2002 года подтверждения самого факта работы недостаточно: в стаж для назначения пенсии включают только те годы, за которые шли страховые взносы в Пенсионный фонд. Помимо трудового стажа для определения права на пенсию включают нестраховые периоды. Например, это служба в армии, отпуск по уходу за ребенком до 1,5 лет, время ухода за престарелыми или за инвалидами I группы, срок, когда человек не работал, но состоял на учете в службе занятости.

С 2002 года подтверждения самого факта работы недостаточно: в стаж для назначения пенсии включают только те годы, за которые шли страховые взносы в Пенсионный фонд. Помимо трудового стажа для определения права на пенсию включают нестраховые периоды. Например, это служба в армии, отпуск по уходу за ребенком до 1,5 лет, время ухода за престарелыми или за инвалидами I группы, срок, когда человек не работал, но состоял на учете в службе занятости.

По баллу с МРОТа

В 2022 году для получения права на пенсию необходимо набрать минимум 23,4 пенсионного балла. Формула, по которой их подсчитывают, достаточно сложная. Но ориентироваться можно на минимальный размер оплаты труда.

«Если вы получаете зарплату в один МРОТ, а так, к сожалению, нередко бывает, когда человеку платят такой оклад официально, а остальное отдают «в конверте», то в год вы зарабатываете один пенсионный балл. Если зарплата в два МРОТ, то два балла, пять МРОТ, значит — пять баллов», — пояснила Елена Бибикова.

Поэтому, если человек всю жизнь получал большую часть зарплаты неофициально, и с нее не отчислялись взносы в Пенсионный фонд, то баллов может и не хватить.

Формула достатка

Страховую пенсию рассчитывают по следующей формуле: сумму всех набранных к моменту назначения пенсии баллов умножают на стоимость балла и к полученной величине прибавляют фиксированную выплату. С 1 января 2022 года стоимость пенсионного балла составляет 107,36 рубля, а размер фиксированной выплаты — 6564,31 рубля.

Если за пенсией по старости обратиться не сразу по достижении пенсионного возраста, а повременить, то при подсчете будут использовать повышающие коэффициенты. Их определяют исходя из числа полных месяцев, которые истекли со дня возникновения права на пенсию до дня, с которого выплату назначат.

Повышенная фиксированная выплата положена, например, пенсионерам, достигшим 80-летнего возраста, инвалидам I группы, людям, живущим в сельской местности и проработавшим не менее 30 лет в сельском хозяйстве.

© Игорь Самохвалов/ПГ

Лучше раньше

С большей точностью рассчитать будущую пенсию поможет онлайн-калькулятор на сайте Пенсионного фонда. Там же, в личном кабинете, можно увидеть, сколько пенсионных коэффициентов уже удалось заработать.

Более того, с этого года ПФР начал заранее информировать россиян о пенсионных правах. Уведомления высылают мужчинам с 45 лет и женщинам с 40 лет в личный кабинет на портале госуслуг. В дальнейшем информация будет поступать раз в три года. К началу апреля данные о сформированной на текущий момент пенсии и о размере пенсионных накоплений получили более 740 тысяч человек, сообщили на сайте Пенсионного фонда.

Читайте также:

• Социальным выплатам предрекают увеличение в полтора раза

В информационном письме ПФР указаны условия получения права на страховую пенсию по старости. Кроме того, из него можно узнать, сколько еще стажа необходимо получить до выхода на пенсию, а также увидеть предполагаемый размер выплат.

Таким образом, можно заранее оценить свои пенсионные права и при необходимости подумать, как, например, заработать побольше пенсионных баллов, или уточнить периоды стажа.

Людям, у которых нет учетной записи на портале, данную информацию предоставят во всех клиентских службах ПФР.

4 способа создать собственную пенсию

Поколение назад, если вы работали на крупного работодателя, вы уходили на пенсию через 30 или 40 лет с хорошей пенсией, которая выплачивалась вам каждый месяц до самой смерти. Это не реальность для большинства из нас сегодня.

См. также: Kiplinger’s Investing for Income

У нашего поколения и тех, кто следует за нами, нет традиционной пенсии (если только вы не работаете на правительство или в старой компании, которая еще не отказалась от пенсионного плана с установленными выплатами). Дело в том, что подавляющее большинство из нас выйдет на пенсию, не имея гарантии гарантированного ежемесячного дохода.

Так как же создать себе пенсию, если никто другой ее не предоставит? Вот четыре способа создать ежемесячный доход, аналогичный тому, что обеспечивает корпоративная пенсия.

Подпишитесь на Kiplinger’s Personal Finance

Будьте умнее и лучше информированным инвестором.

Сэкономьте до 74%

Подпишитесь на бесплатные электронные информационные бюллетени Kiplinger

Получайте прибыль и процветайте благодаря лучшим экспертным советам Kiplinger по вопросам инвестирования, налогообложения, выхода на пенсию, личных финансов и многому другому прямо на вашу электронную почту.

Прибыль и процветание с лучшими экспертными советами Kiplinger — прямо на вашу электронную почту.

1. Приобрести немедленную ренту.

Если вы читали много моих статей или слушали мою радиопередачу «Деньги имеют значение» Хэнсона Макклейна за последние два десятилетия, вы знаете, что я не сторонник аннуитетов. Дело не в том, что мне не нравится защита, которую обеспечивает страховка, а в том, что большинство аннуитетов связаны с высокими затратами и продаются продавцами, у которых мало или совсем нет опыта работы с ценными бумагами или финансовым планированием. Я считаю, что большинство аннуитетов просто плохие инвестиции.

Я считаю, что большинство аннуитетов просто плохие инвестиции.

Но немедленная рента отличается тем, что действует подобно пенсии. Вы передаете страховой компании крупную сумму денег в обмен на ежемесячный платеж, который вы не можете пережить. Даже если вы проживете 102 года, страховая компания будет ежемесячно выплачивать вам чек.

Проблема этого вида аннуитета в сегодняшних условиях низких процентных ставок заключается в низкой доходности. Страховым компаниям приходится жить на том же инвестиционном рынке, что и всем нам, и их доходы уже не те, что были в прошлом, поэтому доходы, выплачиваемые по их аннуитетам, намного ниже, чем несколько лет назад. Тем не менее, для тех, кому нужен гарантированный доход, они могут помочь.

2. Сформировать портфель на основе дивидендов и процентных платежей.

Для этого требуются немалые пенсионные сбережения, но если у вас есть большие сбережения и вам не нужна высокая доходность, создание портфеля доходных акций, биржевых фондов и облигаций — неплохой вариант способ пойти. В краткосрочной перспективе вы получите меньший ежемесячный доход, но со временем эта стратегия может принести наибольшую прибыль, особенно если большая часть портфеля состоит из акций.

В краткосрочной перспективе вы получите меньший ежемесячный доход, но со временем эта стратегия может принести наибольшую прибыль, особенно если большая часть портфеля состоит из акций.

3. Получите обратную ипотеку на свой дом.

Возможно, это не обычный метод замены ежемесячной пенсии, но в определенных ситуациях это может быть идеальным решением.

При обратной ипотеке вы не отказываетесь от контроля над своим домом, а скорее берете кредит под него, который не нужно возвращать до тех пор, пока вы не продадите дом или не переедете.

Если ваш дом в настоящее время погашен, и вам больше 62 лет, вы можете использовать обратную ипотеку, чтобы выплачивать вам ежемесячный чек до вашего последнего дня, аналогично немедленной ренте. Если вы умрете молодым, ваш остаток по кредиту будет относительно небольшим, и ваши наследники унаследуют ваш дом со скромным остатком по ипотеке. И если вы проживете больше века, обратная ипотека будет по-прежнему приносить вам ежемесячный доход, при условии, что вы все еще живете в своем доме.

4. Создайте диверсифицированный портфель и настройте ежемесячное снятие средств.

Этот подход не дает таких же гарантий, как государственная пенсия, но многие используют эту стратегию, аналогичную тому, как пенсионные планы компаний управляют своими собственными портфелями.

С помощью этой стратегии вы просто составляете широко диверсифицированный портфель акций, облигаций и, возможно, некоторых альтернатив, и устанавливаете систематическое снятие средств каждый месяц. В некоторые месяцы ваш портфель будет получать намного больше, чем вы снимаете, а в другие месяцы он будет снижаться, но идея здесь состоит в том, чтобы иметь сумму вывода, которая будет устойчивой в долгосрочной перспективе. Опасность заключается в том, что если вы снимаете слишком много средств или ваш портфель не приносит достаточного дохода, у вас могут возникнуть проблемы с поддержанием ежемесячного дохода в ваши золотые годы.

Реальность такова, что выйти на пенсию без ежемесячной пенсии сложнее. Большинство из нас имеют право на социальное обеспечение, которое обеспечит ежемесячный доход, но, конечно, не заменит наши зарплаты, как это делают некоторые государственные пенсии.

Большинство из нас имеют право на социальное обеспечение, которое обеспечит ежемесячный доход, но, конечно, не заменит наши зарплаты, как это делают некоторые государственные пенсии.

В современном мире не существует идеальной стратегии замены ежемесячной пенсии. Но при правильном планировании выхода на пенсию (откроется в новой вкладке) и, возможно, принимая во внимание некоторые варианты, которые были немыслимы в прошлом, все еще можно выйти на пенсию с уверенностью, что ваши финансы продержатся, по крайней мере, так долго, как вы.

Эта статья была написана и представляет точку зрения нашего консультанта, а не редакции Kiplinger. Вы можете проверить записи консультантов в SEC или FINRA.

Скотт Хэнсон, CFP, отвечает на ваши вопросы по различным темам, а также является соведущим еженедельной радиопрограммы по телефону. Посетите HansonMcClain.com, чтобы задать вопрос или послушать его шоу. Следуйте за ним в Твиттере на @scotthansoncfp.

Что такое пенсия? Как это работает, налогообложение и типы планов

Что такое пенсионный план?

Пенсионный план — это пособие для сотрудников, которое обязывает работодателя делать регулярные взносы в денежный фонд, который откладывается для финансирования выплат, производимых правомочным работникам после их выхода на пенсию.

Традиционные пенсионные планы становятся все более редкими в частном секторе США. Они были в значительной степени заменены пенсионными пособиями, которые менее затратны для работодателей, такими как план пенсионных сбережений 401 (k).

Тем не менее, согласно переписи населения США 2021 года, существует более 6000 пенсионных систем государственного сектора, которые управляют портфельными активами на сумму 4,5 триллиона долларов для 14,7 миллионов работающих членов. Кроме того, по данным Бюро статистики труда, примерно 15% частных служащих в США сегодня охвачены планом с установленными выплатами.

Key Takeaways

- Пенсионный план — это пенсионный план, который требует от работодателя внесения взносов в пул средств, предназначенных для будущих пособий работника.

- Существует два основных типа пенсионных планов: план с установленными выплатами и план с установленными взносами.

- План с установленными выплатами гарантирует установленную ежемесячную выплату на всю жизнь (или единовременную выплату при выходе на пенсию).

- План с установленными взносами создает инвестиционный счет, который растет на протяжении всех лет работы сотрудника. Остаток доступен работнику при выходе на пенсию.

- Пенсионные фонды в основном финансируются работодателем, тогда как планы 401k в основном финансируются работником.

Пенсионный план

Понимание пенсионных планов

Пенсионный план требует взносов со стороны работодателя и может разрешать дополнительные взносы со стороны работника. Взносы работников вычитаются из заработной платы. Работодатель также может уравнять часть годовых взносов работника до определенного процента или суммы в долларах. Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

План с установленными выплатами

В плане с установленными выплатами работодатель гарантирует, что работник будет получать определенный ежемесячный платеж после выхода на пенсию и пожизненно, независимо от эффективности основного инвестиционного пула. Таким образом, работодатель несет ответственность за конкретный поток пенсионных выплат пенсионеру в долларовом эквиваленте, который обычно определяется по формуле, основанной на заработке и стаже работы.

Таким образом, работодатель несет ответственность за конкретный поток пенсионных выплат пенсионеру в долларовом эквиваленте, который обычно определяется по формуле, основанной на заработке и стаже работы.

Если активов на счете пенсионного плана недостаточно для выплаты всех причитающихся пособий, компания несет ответственность за оставшуюся часть платежа. Пенсионные планы с установленными выплатами, спонсируемые работодателем, датируются 1870-ми годами. Компания American Express создала первые пенсионный план в 1875 году. На пике своего развития в 1980-х годах они охватывали 38% всех работников частного сектора.

План с установленными взносами

В плане с установленными взносами работодатель обязуется вносить определенный взнос за каждого работника, на которого распространяется действие плана. Это может соответствовать взносам, сделанным работниками. Окончательная выгода, полученная работником, зависит от инвестиционной эффективности плана. Ответственность компании заканчивается, когда израсходованы все взносы.

Ответственность компании заканчивается, когда израсходованы все взносы.

План 401(k), по сути, является типом пенсионного плана с установленными взносами, хотя термин «пенсионный план» обычно используется для обозначения традиционного плана с установленными выплатами. План с установленными взносами намного дешевле для компании, а долгосрочные затраты трудно точно оценить. Они также поставили компанию на крючок за восполнение любой нехватки в фонде.

По этой причине все больше частных компаний переходят на план с установленными взносами. Самыми известными планами с установленными взносами являются план 401 (k) и его эквивалент для некоммерческих сотрудников — план 403 (b).

Варианты

Некоторые компании предлагают оба типа планов. Они даже позволяют участникам переводить балансы 401 (k) в планы с установленными выплатами. Существует еще один вариант — пенсионный план с выплатой по мере использования. Созданные работодателем, они могут полностью финансироваться работником, который может выбрать отчисления из заработной платы или единовременные взносы (что обычно не допускается в планах 401 (k)). В остальном они аналогичны планам 401 (k), за исключением того, что они редко предлагают соответствие компании.

В остальном они аналогичны планам 401 (k), за исключением того, что они редко предлагают соответствие компании.

Пенсионный план с выплатой по мере использования отличается от формулы финансирования с выплатой по мере использования. В последнем случае взносы текущих работников используются для финансирования нынешних бенефициаров. Социальное обеспечение является примером программы с оплатой по мере использования.

План с установленными выплатами

Указывает, сколько именно пенсионного дохода получает сотрудник после выхода на пенсию

Взносы работодателя часто не ограничиваются 25% заработной платы

Годовой взнос часто не имеет долларового лимита

Административные расходы часто выше

План с установленными взносами

Указывает, сколько именно каждая сторона должна внести в план, чтобы получить неизвестную сумму при выходе на пенсию

Взносы работодателя часто ограничиваются 25% заработной платы

Годовой взнос часто имеет долларовый лимит на человека

Административные расходы часто ниже

Пенсионные планы: факторинг в ERISA

Закон об обеспечении пенсионных доходов сотрудников от 1974 года (ERISA) — это федеральный закон, который был разработан для защиты пенсионных активов инвесторов. Закон устанавливает правила, которым должны следовать доверенные лица пенсионных планов для защиты активов работников частного сектора.

Закон устанавливает правила, которым должны следовать доверенные лица пенсионных планов для защиты активов работников частного сектора.

Компании, предоставляющие пенсионные планы, называются спонсорами планов (фидуциариями), и ERISA требует, чтобы каждая компания предоставляла определенный уровень информации сотрудникам, имеющим на это право. Спонсоры плана предоставляют подробную информацию о вариантах инвестирования и сумме в долларах любых взносов работников, которые сопоставляются с компанией.

Работники также должны понимать, что такое наделение правами, которое относится к количеству времени, которое требуется им, чтобы начать накапливать и зарабатывать право на пенсионные активы. Распределение основано на количестве лет службы и других факторах.

Пенсионные планы: вестинг

Регистрация в плане с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя наделение правами может быть немедленным или растянутым на целых семь лет. Уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий.

Уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий.

В планах с установленными взносами взносы отдельных лиц переходят на 100%, как только они выплачиваются. Если ваш работодатель уплачивает эти взносы или предоставляет вам акции компании как часть пакета льгот, он может установить график, в соответствии с которым определенный процент передается вам каждый год, пока вы не «полностью наделены».

Однако тот факт, что пенсионные взносы полностью закреплены, не означает, что вам разрешено снимать средства.

Условия предоставления прав варьируются от работодателя к работодателю. Свяжитесь со своим отделом кадров, чтобы узнать, каковы ваши текущие условия наделения правами.

Облагаются ли пенсионные планы налогом?

Большинство пенсионных планов, спонсируемых работодателем, соответствуют требованиям Кодекса внутренних доходов 401(a) и Закона о пенсионном обеспечении работников от 1974 года (ERISA). Это дает им льготный налоговый статус как для работодателей, так и для работников.

Взносы, которые сотрудники вносят в план, «вычитаются» из их зарплаты, то есть вычитаются из валового дохода сотрудника. Это эффективно снижает налогооблагаемый доход работника и сумму, которую он должен Налоговому управлению США в налоговый день. Средства, размещенные на пенсионном счете, затем растут по ставке отложенного налога, что означает, что средства не облагаются налогом, пока они остаются на счете.

Оба типа планов позволяют работнику отсрочить налогообложение доходов по пенсионному плану до тех пор, пока не начнутся изъятия. Этот налоговый режим позволяет работнику реинвестировать доход в виде дивидендов, процентный доход и прирост капитала, что обеспечивает гораздо более высокую норму прибыли за годы до выхода на пенсию.

После выхода на пенсию, когда владелец счета начинает снимать средства с квалифицированного пенсионного плана, уплачивается федеральный подоходный налог. Некоторые штаты также будут облагать налогом деньги.

Если вы внесли деньги в долларах после уплаты налогов, ваша пенсия или аннуитетные выплаты будут облагаться налогом лишь частично. Частично облагаемые налогом квалифицированные пенсии облагаются налогом по упрощенному методу.

Частично облагаемые налогом квалифицированные пенсии облагаются налогом по упрощенному методу.

Могут ли компании изменить планы?

Да. Некоторые компании сохраняют свои традиционные планы с установленными выплатами, но замораживают свои льготы, а это означает, что после определенного момента работникам больше не будут начисляться более высокие выплаты, независимо от того, как долго они работают в компании или насколько увеличивается их зарплата.

Когда поставщик пенсионного плана решает внедрить или изменить план, работники, на которых распространяется действие пенсионного плана, почти всегда получают кредит за любую квалификационную работу, выполненную до изменения. Степень охвата прошлой работы варьируется от плана к плану.

При таком применении поставщик плана должен покрывать эти расходы задним числом для каждого сотрудника на справедливой и равной основе в течение оставшихся лет его или ее службы.

Пенсионный план и пенсионные фонды

Когда план с установленными выплатами состоит из объединенных взносов работодателей, профсоюзов или других организаций, его обычно называют пенсионным фондом.

Управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, пенсионные фонды могут контролировать огромные суммы капитала и являются одними из крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют.

Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль по их инвестиционным портфелям откладывается или освобождается от налогообложения.

Пенсионный фонд предоставляет фиксированное, заранее установленное пособие для сотрудников после выхода на пенсию, помогая работникам планировать свои будущие расходы. Работодатель делает большую часть взносов и не может задним числом уменьшить пенсионные выплаты.

Также могут быть разрешены добровольные взносы сотрудников. Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать из своих налогов больше, чем с планом с установленными взносами.

Пенсионный фонд помогает субсидировать ранний выход на пенсию для продвижения определенных бизнес-стратегий. Однако пенсионный план является более сложным и дорогостоящим в создании и обслуживании, чем другие пенсионные планы. Сотрудники не имеют никакого контроля над инвестиционными решениями. Кроме того, акцизный налог применяется, если требование о минимальном взносе не выполняется или если в план вносятся избыточные взносы.

Выплата работника зависит от итоговой заработной платы и стажа работы в компании. Никаких кредитов или досрочного снятия средств из пенсионного фонда не предусмотрено. Распределение в процессе обслуживания не разрешено участнику в возрасте до 59 лет.1/2. Досрочный выход на пенсию обычно приводит к меньшей ежемесячной выплате.

Пенсионные планы и 401(k)

Пенсионный план и 401 (k) могут быть использованы для инвестирования денег на пенсию. Однако у каждого транспортного средства есть свои сильные и слабые стороны.

В то время как пенсионный план часто в основном финансируется работодателем, 401 (k) часто в основном финансируется работником. Сотрудники могут выбирать суммы взносов в 401 (k) с потенциальными согласованными средствами от работодателей на основе лимитов взносов IRS. 401 (k) — это тип плана с установленными взносами, в то время как пенсия может быть планом с установленными взносами.

Сотрудники могут выбирать суммы взносов в 401 (k) с потенциальными согласованными средствами от работодателей на основе лимитов взносов IRS. 401 (k) — это тип плана с установленными взносами, в то время как пенсия может быть планом с установленными взносами.

В соответствии с планом 401 (k) инвесторы часто имеют больший контроль над своим пенсионным планом, в том числе над тем, на какие инвестиции направляются их пенсионные сбережения, а также на то, какой вклад они должны внести в пенсионный фонд. С другой стороны, пенсионные планы больше подходят для инвесторов, которым нужен гарантированный фиксированный доход на всю жизнь.

Еще одним ключевым отличием пенсионного плана от 401(k) является переносимость. Когда сотрудник покидает компанию, он может забрать с собой свою форму 401(k), переведя остаток на индивидуальный пенсионный счет (IRA). В качестве альтернативы, когда сотрудник увольняется из компании, в которой он имеет законное пенсионное пособие, сотрудник должен отслеживать свое пенсионное пособие после того, как он покинул компанию. Затем, когда человек готов выйти на пенсию, он должен подать заявление на получение пенсионных пособий.

Затем, когда человек готов выйти на пенсию, он должен подать заявление на получение пенсионных пособий.

Пенсионные планы

Риск возлагается на работодателя в связи с обеспечением и управлением фондами

Установленный доход гарантирован на всю жизнь

Работодатели имеют больший контроль над инвестициями и стратегией

Может иметь более длительный период перехода прав

Не может быть немедленно сохранен или переведен на другой пенсионный счет при увольнении из компании

401 (к) Планы

Риск возлагается на сотрудника в связи с надзором и управлением средствами

Никаких гарантий каких-либо льгот/стабильного дохода

Сотрудники имеют больший контроль над инвестициями и стратегией

Может иметь более короткий период перехода прав

Может быть немедленно сохранен и переведен на другой пенсионный счет при увольнении из компании

Ежемесячная рента или единовременная выплата?

Когда дело доходит до распределения по плану с установленными выплатами, у вас обычно есть два варианта: периодические (обычно ежемесячные) выплаты на всю оставшуюся жизнь или единовременное распределение.

Некоторые планы позволяют участникам делать и то, и другое; то есть они могут взять часть денег единовременно, а остальные использовать для периодических платежей. В любом случае, скорее всего, будет установлен крайний срок для принятия решения, и решение будет окончательным. Есть несколько вещей, которые следует учитывать при выборе между ежемесячной рентой и единовременной выплатой.

Аннуитет

Ежемесячные аннуитетные платежи обычно предлагаются на выбор: единовременная рента для пенсионера — только пожизненная или совместная рента по случаю потери кормильца для пенсионера и супруга. Последний платит меньшую сумму каждый месяц (обычно на 10% меньше), но выплаты продолжаются до тех пор, пока переживший супруг не скончается.

Некоторые люди решают взять единственную пожизненную ренту. Когда работник умирает, выплата пенсии прекращается, но пережившему супругу выплачивается крупное не облагаемое налогом пособие в связи со смертью, которое можно инвестировать.

Могут ли в пенсионном фонде когда-нибудь закончиться деньги? Теоретически да. Но если у вашего пенсионного фонда недостаточно денег, чтобы выплатить вам то, что он вам должен, Корпорация гарантирования пенсионных пособий (PBGC) может выплачивать часть вашего ежемесячного аннуитета до установленного законом предела.

На 2022 год максимальная ежемесячная гарантия PBGC для пожизненной ренты для 65-летнего пенсионера составляет 6 204,55 доллара. Между тем, максимальная ежемесячная гарантия PGBC для совместной и 50%-й ренты в связи с потерей кормильца для 65-летнего пенсионера составляет 5 584,10 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы могли бы получить по первоначальному пенсионному плану.

Аннуитеты обычно выплачиваются по фиксированной ставке. Они могут включать или не включать защиту от инфляции. Если нет, сумма, которую вы получаете, устанавливается с момента выхода на пенсию. Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от уровня инфляции в то время.

Паушальная сумма

Если вы берете единовременную выплату, вы избегаете потенциальной (хотя и маловероятной) опасности банкротства вашего пенсионного плана. Кроме того, вы можете инвестировать деньги, заставляя их работать на вас и, возможно, получая более высокую процентную ставку. Если после вашей смерти остались деньги, вы можете передать их как часть своего имущества.

С другой стороны, нет гарантированного пожизненного дохода. Это зависит от вас, чтобы деньги оставались последними.

И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно обложена налогом и может подтолкнуть вас к более высокой налоговой категории.

Если ваш план с установленными выплатами заключен с работодателем из государственного сектора, ваша единовременная выплата может быть равна только вашим взносам. Для работодателя из частного сектора единовременная сумма обычно представляет собой текущую стоимость аннуитета (или, точнее, общую сумму ваших ожидаемых пожизненных аннуитетных платежей, приведенную к сегодняшним долларам).

Конечно, вы всегда можете использовать единовременную выплату для самостоятельной покупки немедленного аннуитета, который мог бы обеспечить ежемесячный поток дохода, включая защиту от инфляции. Однако в качестве индивидуального покупателя ваш поток доходов, вероятно, будет не таким большим, как в случае с аннуитетом из первоначального пенсионного фонда с установленными выплатами.

Что приносит больше денег: паушальная сумма или аннуитет?

С помощью всего лишь нескольких предположений и небольшого математического упражнения вы можете определить, какой выбор приносит наибольшую денежную выплату.

Вы, конечно, знаете текущую стоимость единовременного платежа. Чтобы выяснить, что лучше с финансовой точки зрения, вам нужно оценить текущую стоимость аннуитетных платежей. Чтобы вычислить дисконт или будущую ожидаемую процентную ставку для аннуитетных платежей, подумайте о том, как вы могли бы инвестировать единовременный платеж, а затем использовать эту процентную ставку для дисконтирования аннуитетных платежей.

Разумным подходом к выбору ставки дисконтирования было бы предположить, что получатель единовременной суммы инвестирует выплату в диверсифицированный инвестиционный портфель, состоящий из 60% акций и 40% облигаций. Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Представьте, что Саре предложили 80 000 долларов сегодня или 10 000 долларов в год в течение следующих 10 лет. На первый взгляд выбор кажется очевидным: 80 000 долларов против 100 000 долларов (10 000 долларов x 10 лет). Возьми аннуитет.

Однако на выбор влияет ожидаемая доходность (или ставка дисконтирования), которую Сара ожидает получить от 80 000 долларов в течение следующих 10 лет. Используя ставку дисконтирования 7,40%, рассчитанную выше, аннуитетные платежи стоят 68 955,33 доллара при дисконтировании до настоящего времени, тогда как сегодня единовременный платеж составляет 80 000 долларов. Поскольку 80 000 долларов больше, чем 68 955,33 доллара, в этом случае Сара получит единовременный платеж.

В этом упрощенном примере не учитываются поправки на инфляцию или налоги, а средние исторические значения не гарантируют будущих доходов.

В Интернете есть финансовые калькуляторы, которые помогут принять решение о том, брать ли единовременную выплату или ежемесячные выплаты; в противном случае финансовый консультант может помочь принять решение.

Другие решающие факторы

Существуют и другие основные факторы, которые почти всегда необходимо принимать во внимание при любом анализе максимизации пенсий. Эти переменные включают в себя:

- Ваш возраст

- Ваше текущее состояние здоровья и предполагаемая продолжительность жизни

- Ваше текущее финансовое положение

- Прогнозируемый доход от единовременной инвестиции

- Ваша устойчивость к риску

- Защита от инфляции

- Соображения по планированию недвижимости

Как работает пенсия?

Пенсионные планы с установленными выплатами осуществляются работодателем, гарантирующим определенную сумму пенсий, если сотрудник работает в компании в течение определенного периода времени. Как работодатель, так и работник обычно делают взносы в пенсионный план, хотя работодатель является администратором пенсионного плана, который управляет фондом. Когда работник выходит на пенсию (независимо от того, работает он в той же компании или нет), он может подать заявление на получение пенсионных пособий с установленными выплатами.

Как работодатель, так и работник обычно делают взносы в пенсионный план, хотя работодатель является администратором пенсионного плана, который управляет фондом. Когда работник выходит на пенсию (независимо от того, работает он в той же компании или нет), он может подать заявление на получение пенсионных пособий с установленными выплатами.

Сколько времени нужно, чтобы получить право на участие в пенсионном плане?

Разные организации будут иметь разные графики льгот, в том числе, когда сотрудники наделены правами. Распределение прав может быть немедленным, но оно может происходить частично из года в год на срок до семи лет работы. Если вы внесете деньги в план, они будут вашими, если вы уйдете. Если ваш работодатель пинает деньги, они не все ваши, пока вы полностью не наделены полномочиями.

Пенсия лучше, чем 401k?

Пенсионный план является лучшим средством выхода на пенсию для людей, которые предпочитают иметь гарантированную, определенную сумму пособий при выходе на пенсию. Хотя работники, как правило, имеют меньший контроль над своими деньгами и жертвуют потенциалом увеличения доходов в рамках пенсионного плана, обычно это более безопасный вариант, и получаемые работником пособия выплачиваются им пожизненно.

Хотя работники, как правило, имеют меньший контроль над своими деньгами и жертвуют потенциалом увеличения доходов в рамках пенсионного плана, обычно это более безопасный вариант, и получаемые работником пособия выплачиваются им пожизненно.

Кто получает пенсию?

Чтобы получить пенсию, работник должен работать в компании, которая предлагает пенсионный план. Это может быть частная компания, хотя большинство пенсионных планов в настоящее время предлагаются государственными учреждениями и агентствами. Кроме того, люди часто должны выполнять требования о наделении правами, работая в компании в течение определенного периода времени, чтобы получить право на получение пособий по пенсионному плану.

Практический результат

Пенсионный план — это средство выхода на пенсию, которое предлагает работникам возможность получать определенные пособия при выходе на пенсию. Различные компании могут иметь разные функции в рамках своего пенсионного плана, но работодатели часто финансируют большинство пенсионных планов, гарантируя сотрудникам определенные пенсионные выплаты в зависимости от их стажа работы и заработной платы.