Содержание

куда вложить деньги? Обзор рынка инвестиций от Экспобанка

Начало года оказалось достаточно волатильным для фондового рынка. Инвестиции в иностранные ценные бумаги в 2022 году на фоне различных ограничений стали довольно рискованными, а российские акции, наоборот, выглядят привлекательно из-за низких цен. Тем не менее сейчас как никогда важно тщательно выбирать отрасли и конкретные ценные бумаги для вложений.

Мы выделили несколько отраслей, компаний и акций, на наш взгляд, наиболее перспективных с точки зрения инвестиций. Обращаем внимание, что все предложенные инвестиционные идеи не являются индивидуальной рекомендацией. Выбор акций и облигаций для покупки зависит от ваших целей, отношения к риску и состава портфеля.

Инвестиции в IT

Мировой и российский рынки IT показывают стремительный рост в несколько десятков процентов в год. После ухода некоторых зарубежных IT-компаний с российского рынка освободились новые ниши, что может способствовать ускорению развития российских компаний.

В то же время в России действуют беспрецедентные меры поддержки IT-отрасли: обнуление налога на прибыль и мораторий на проведение проверок до конца 2024-го, доступ IT-компаний к льготным кредитам по ставке не выше 3% годовых на новые проекты, ежегодные гранты в целях стимулирования отечественных разработок в области IT, а также льготы для сотрудников IT-компаний.

В какие компании инвестировать?

Наиболее перспективными информационными технологиями, как в России, так и в мире, считаются криптовалюта, облачные вычисления, искусственный интеллект, робототехника и интернет вещей, 5G-сети. На российском рынке представлены Яндекс, Ростелеком, VK (Mail.ru), МТС, Positive Technologies, которые, в частности, собираются развивать эти направления. Самыми интересными акциями для инвестиций в 2022 году с точки зрения потенциала роста стоимости считаем МТС.

Компания МТС, которая среди российских мобильных операторов имеет самую современную сеть мобильной связи планирует развитие в области 5G-сетей и искусственного интеллекта. Кроме того, инвестиция в акции МТС интересна и для получения дивидендов: компания имеет привлекательную дивидендную политику и регулярно выплачивает дивиденды с доходностью, как правило, выше среднего на рынке.

Кроме того, инвестиция в акции МТС интересна и для получения дивидендов: компания имеет привлекательную дивидендную политику и регулярно выплачивает дивиденды с доходностью, как правило, выше среднего на рынке.

Инвестиции в минеральные удобрения

Цены на удобрения в мире, как правило, растут прямо пропорционально ценам на зерно/пшеницу – в случае угрозы продовольственного кризиса и перед посевной они устремляются вверх. Кроме того, население в мире растет, а дефицит посевных площадей ставит перед фермерами задачу повышения урожайности за счет удобрений.

Лучшие компании для инвестиций

На российском фондовом рынке представлены два российских производителя минеральных удобрений – ФосАгро и Акрон.

ФосАгро специализируется на фосфорных (NP) удобрениях, имеет собственную базу по добыче апатитов на Кольском полуострове и, благодаря развитию производства чистых удобрений, стала крупнейшим в Европе производителем NP-удобрений.

Акрон специализируется на фосфорно-калийных (NPK) удобрениях, также имеет собственную апатитовую базу и работает над расширением базы по добыче калия, но 50% выручки генерирует от продажи простых удобрений.

Наша рекомендация – инвестиция в акции компании ФосАгро, которая является крупнейшим в мире производителем высокосортного апатитового концентрата. У ФосАгро одна из самых привлекательных дивидендных политик на фондовом рынке с дивидендной доходностью, как правило, выше среднего на рынке.

Инвестиции в продовольственный сектор

Спрос на продовольствие зависит от численности населения в мире, динамики доходов и их распределения, а также цен на продукцию. На фоне угрозы мирового продовольственного кризиса ожидается активное госсубсидирование продовольственных компаний и инвестиции в их развитие. Поэтому инвесторы могут поучаствовать в росте некоторых акций в 2022 году.

Инвестиции в повышение урожайности и улучшение управления фермерскими хозяйствами будут стимулировать рост мирового растениеводства. По прогнозам, 87% глобального роста производства сельскохозяйственных культур будет обеспечено за счет повышения урожайности (на фоне внесения удобрений), 7% – за счет увеличения интенсивности посевов и только 6% – за счет расширения пахотных земель. Аналогично в животноводстве и рыбоводстве, значительная доля прогнозируемого роста производства на 14% будет обеспечена за счет повышения производительности.

- Производство аквакультуры обгонит рыбный промысел в 2027 году и составит 52% всего производства рыбы к 2030 году.

- Постпандемийное восстановление мировой экономики дополнительно стимулирует производство мяса. По прогнозам, оно вырастет почти на 13% к 2030 году, достигнув 373 млн т. При этом инфляционные волны в экономике обычно способствуют снижению потребления свинины и говядины в пользу более дешевого куриного мяса.

- По экспорту подсолнечного масла Россия занимает второе место в мире. Потребление масел увеличится к 2030 году на 33 млн т, при чем в основном за счет роста интереса к пищевым маслам.

Какие компании интересны?

Из российских производителей продовольствия на фондовом рынке представлены Русагро, Черкизово и Русская аквакультура. Русагро основное внимание уделяет масложировому сегменту и производству мяса, Черкизово – производству птицы, делая ставку на перспективный рынок индейки, Русская аквакультура – искусственному выращиванию лососевых рыб.

Мы рекомендуем весьма надежные вложения в облигации компании Черкизово.

Инвестиции в девелопмент

Рынок жилья в России довольно перспективен. К 2030 году планируется поднять обеспеченность жилой недвижимостью каждого россиянина с 26,9 кв. м до 33,8 кв. м. Драйвером роста рынка недвижимости является ипотека, ставки по которой в последние годы ускоренно снижались. И в среднем доля ипотечных сделок у девелоперов составляет 60-70%.

И в среднем доля ипотечных сделок у девелоперов составляет 60-70%.

После резкого повышения ставки в 2022 году ЦБ РФ на фоне замедления темпов инфляции вновь приступил к их снижению: на начало июня ключевая ставка понижена с 17% до 11%. Также с 1 апреля 2022 года в России вступили в силу новые условия льготной программы господдержки по ипотеке на новостройки, что стимулирует продолжение покупок семьями жилья в ипотеку и развитие девелопмента.

В 2021 году был достигнут максимум по вводу жилья в РФ за последние 10 лет — 90 млн кв. м. До 2030 года планировалось увеличить показатель ввода в эксплуатацию до 120 млн кв. м в год.

На середину 2021 года в России строили жилье около 2, 2 тысяч застройщиков, среди которых много мелких игроков. 100 крупнейшими компаниями строится более 50% от общего объема многоквартирного жилья в России, доля топ-10 застройщиков в РФ составляет около 20%. Большинство крупных игроков – девелоперы с длинным и успешным опытом реализации проектов.

В 2021 году было зафиксировано увеличение объемов выданных разрешений на строительство, общая площадь жилья в которых составила 35,8 млн кв. м, что выше на 41,5% по сравнению с 2020 годом.

Московский регион – крупнейший рынок недвижимости в России. На него приходится 27% всего объема текущего строительства. Выход в регионы для многих застройщиков малоинтересен из-за низких цен на недвижимость. Число девелоперов при этом на протяжении 2 лет имеет тенденцию к сокращению, так как мелкие застройщики в регионах прекращают работу из-за невозможности работы в условиях эскроу-счетов. Дело в то, что с 1 июля 2019 года российские застройщики обязаны работать по эскроу-счетам, на которых аккумулируются средства граждан. Строительные компании не могут пользоваться этими деньгами до окончания работ, поэтому они, как правило, кредитуются в банках.

В какие компании инвестировать?

Из российских девелоперов на Мосбирже представлены топ-3 в России: ПИК, ЛСР и Самолёт, а также Эталон.

Компания ПИК лидирует по объему текущего строительства, фокусируется на жилье эконом-класс в Москве.

Самолет претендует на звание самого быстрорастущего девелопера в России, компания занимает первое место по объему земельного фонда в России – 28,4 млн квадратных метров и также сосредоточена на развитии девелоперских проектов в Москве и Санкт-Петербурге.

ЛСР занимает второе место по объему строительства в РФ, 60% продаж осуществляет в Санкт-Петербурге, не обделяя рынок Москвы и Екатеринбурга.

Эталон также фокусируется на реализации проектов в Москве и Санкт-Петербурге с перспективой выхода в регионы.

Наиболее перспективны, на наш взгляд, инвестиции в акции Самолета в силу быстрого роста компании и ЛСР на фоне сравнительно высокой рентабельности. Можно также попробовать выгодно вложиться в облигации этих компаний.

Актуальные инвестиционные идеи вы всегда можете найти в телеграм-канале «Экспо Инвестиции». Подписывайтесь и будьте в курсе самый важных новостей для начинающих и продвинутых инвесторов.

Подписывайтесь и будьте в курсе самый важных новостей для начинающих и продвинутых инвесторов.

Куда вложить деньги во время кризиса? Эксперт доцент СПбГУ И. Дарушин

Как сохранить накопления, когда ситуация в мире и на рынках нестабильна? Какие инструменты позволят заработать и что можно попробовать новичкам? Стоит ли сейчас покупать жильё или лучше подождать? «Диалог» пообщался с экспертами в области финансов и нашёл ответы на эти вопросы.

21 мая 2020 |

Экспертное мнение

Куда вложить сбережения в кризис и не проиграть?

В кризис всегда увеличиваются риски — в том числе и вероятность потерять сбережения. Поэтому, как считает доцент кафедры теории кредита и финансового менеджмента СПбГУ Иван Дарушин, если у вас есть деньги, то лучше вложить их в низкорисковые инструменты — например, в депозиты или государственные облигации. Акции и валюта сейчас являются гораздо более рискованными инструментами из-за неопределённости на рынке.

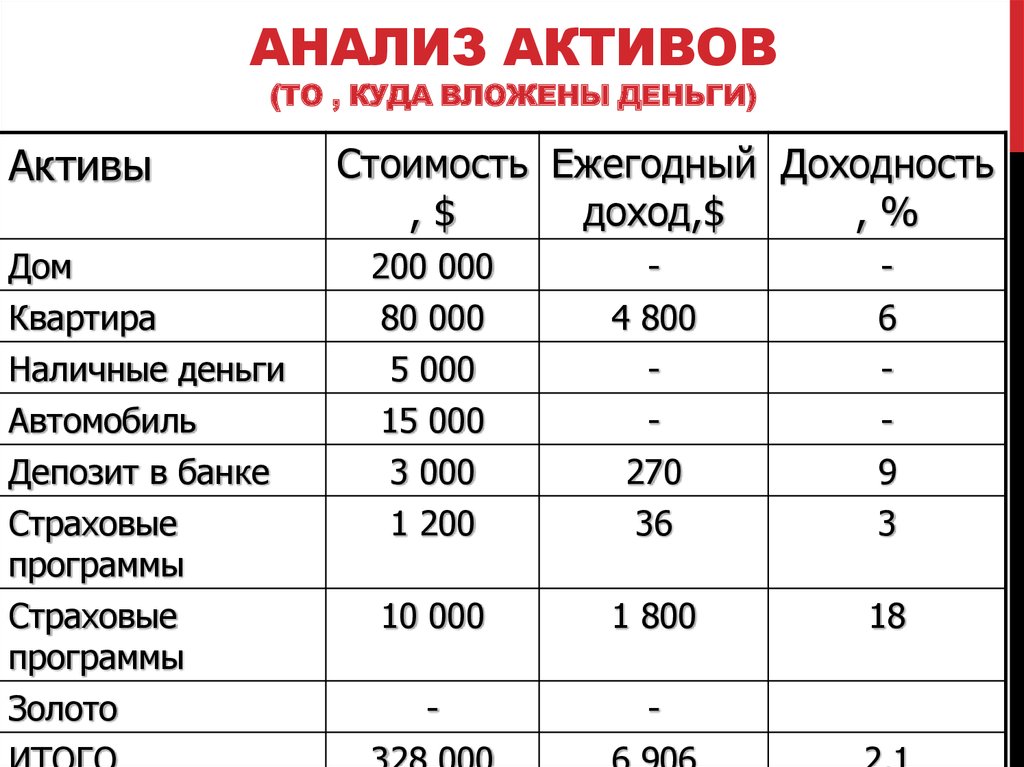

«Универсальной рекомендации по инвестициям в период кризиса не существует и не может существовать. Однако есть один принципиально важный момент, о котором следует помнить всегда: свои вложения необходимо диверсифицировать. Другими словами, нужно распределить сбережения на разные виды инвестиций. Например, половину вложить в низкорисковые инструменты, четверть — в валюту (причём сейчас лучше в доллар, чем в евро), четверть — в рисковые активы (акции, паи), которые сейчас демонстрируют низкие цены», — рассказал Иван Дарушин.

Другим способом сберечь накопления, который рекомендуют эксперты, является вложение в золото. Оно традиционно считается защитным активом, поэтому в период нестабильности инвесторы предпочитают вкладывать сбережения именно в него. Однако и здесь есть свои тонкости.

Инвестиции — это только для тех, у кого много свободных денег?

Вовсе нет. Вкладывать средства можно и с минимальной суммой — например, открыть вклад в банке. Доход от таких вложений будет небольшим, однако и степень риска соответствующая.

«Минимального капитала для вложений нет. Почти в любом банке можно открыть депозит на минимальную сумму. Другое дело, что доход будет почти незаметен и не принесёт значимого удовлетворения», — объяснил Иван Дарушин.

Эксперты предупреждают: без опыта и существенных накоплений не стоит сразу бросаться во все тяжкие и вкладываться на финансовом рынке.

«Неразумно с небольшой суммой идти на финансовый рынок, особенно если речь идёт о рисковых инструментах типа акций. Давно известно, что на финансовом рынке зарабатывают только владельцы (управляющие) большими объёмами активов, которые могут создавать резервы и нести временные потери без сильного ухудшения качества своих портфелей. Более того, выигрыши крупных игроков в основном обеспечены потерями маленьких игроков, выходящих на рынок, чтобы «попробовать поиграть», — считает доцент СПбГУ.

Если вы всё же решились на вложения, важно помнить, что в инвестициях главное — регулярность. Это может увеличить доход.

Читать далее: ИА topДиалог

12 лучших инвестиций прямо сейчас для любого возраста и дохода

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Варианты инвестирования выходят далеко за рамки акций. Вот что, почему, когда и как выбрать лучшие инвестиции для вас.

Написано Крисом Дэвисом, Даяной Йохим

Рецензировано

Майклом Рэндаллом

В NerdWallet мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Термин «инвестирование» может вызывать в воображении образы лихорадочной Нью-Йоркской фондовой биржи, или, возможно, вы думаете, что это что-то предназначенное только для тех, кто богаче, старше или продвинулся дальше по карьерной лестнице, чем вы. Но это не может быть дальше от истины.

При ответственном подходе инвестирование — отличный способ приумножить свои деньги. И многие виды инвестиций доступны практически каждому, независимо от возраста, дохода или карьеры. Однако эти факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный конкретный момент.

Однако эти факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный конкретный момент.

Например, человек, близкий к пенсионному возрасту и обладающий солидным капиталом, скорее всего, будет иметь совсем другой инвестиционный план, чем тот, кто только начинает свою карьеру без сбережений. Ни один из этих людей не должен избегать инвестирования; они должны просто выбрать лучшие инвестиции для своих индивидуальных обстоятельств.

Подходит ли 2022 год для начала инвестиций?

Да, если вы инвестируете в долгосрочной перспективе, говорит сертифицированный специалист по финансовому планированию Остин Литвак, директор по исследованиям O’Brien Wealth Partners в Бостоне.

«Некоторые вещи, происходящие сегодня на рынке, уникальны для истории, и это не будет длиться вечно. Если вы долгосрочный инвестор, Федеральная резервная система по-прежнему заслуживает доверия и сможет взять инфляцию под контроль», — говорит Литвак.

Беспокоиться о своих инвестициях — это нормально, особенно в год, когда на рынках акций и облигаций наблюдались серьезные падения. И начинать инвестировать во время такой волатильности может быть страшно. Тем не менее, выбор инвестиционного подхода, подходящего для вашей конкретной финансовой ситуации и временного горизонта, а также правильного распределения активов для вас, означает, что вы не упустите ни одного потенциального восстановления.

Итог: Краткосрочные минимумы на рынках акций и облигаций из-за таких факторов, как глобальные беспорядки, пандемия и инфляция, не должны мешать вам полностью инвестировать, особенно если вы диверсифицированы по целому ряду активов и иметь долгосрочный план.

Вот 12 лучших инвестиций для рассмотрения, обычно упорядоченных по риску от самого низкого до самого высокого. Имейте в виду, что более низкий риск обычно означает более низкую доходность.

12 лучших инвестиций прямо сейчас

1. Высокодоходные сберегательные счета

Высокодоходные сберегательные счета

2. Депозитные сертификаты (CD)

3. Фонды денежного рынка

4. Государственные облигации

5. Корпоративные облигации

6. Индексные 90,06 фонды 90,006 фонды

8. Биржевые фонды (ETF)

9. Дивидендные акции

10. Отдельные акции

11. Альтернативные инвестиции и криптовалюты

12. Недвижимость

Сберегательные счета 1,007

Онлайн-сберегательные счета и счета управления денежными средствами обеспечивают более высокую норму прибыли, чем вы получите на традиционных банковских сберегательных или расчетных счетах. Счета управления денежными средствами похожи на гибрид сберегательного счета и текущего счета: они могут выплачивать процентные ставки, аналогичные сберегательным счетам, но обычно предлагаются брокерскими фирмами и могут поставляться с дебетовыми картами или чеками.

Подходит для: Сберегательные счета лучше всего подходят для краткосрочных сбережений или денег, которые вам нужны только время от времени — например, на случай непредвиденных обстоятельств или для отпуска. Транзакции со сберегательного счета ограничены шестью в месяц. Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях и более высокие процентные ставки.

Транзакции со сберегательного счета ограничены шестью в месяц. Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях и более высокие процентные ставки.

Если вы новичок в сбережениях и инвестициях, хорошее эмпирическое правило состоит в том, чтобы хранить от трех до шести месяцев расходов на проживание на подобном счете, прежде чем выделять больше на инвестиционные продукты, расположенные ниже в этом списке.

Где открыть сберегательный счет: из-за более низких накладных расходов онлайн-банки, как правило, предлагают более высокие ставки, чем в традиционных банках с физическими отделениями.

Где открыть счет управления денежными средствами: Инвестиционные компании и роботы-консультанты, такие как Betterment и SoFi, предлагают конкурентоспособные ставки по счетам управления денежными средствами.

🤓Подсказка для ботаников

Процентные ставки по сберегательным счетам выше, чем когда-либо. Вы можете воспользоваться одним из наших вариантов лучших высокодоходных сберегательных счетов.

2. Депозитные сертификаты

Депозитный сертификат, или CD, представляет собой застрахованный на федеральном уровне сберегательный счет, который предлагает фиксированную процентную ставку в течение определенного периода времени.

Подходит для: компакт-диск предназначен для денег, которые, как вы знаете, вам понадобятся в определенный день в будущем (например, для первоначального взноса за дом или свадьбы). Обычная продолжительность срока составляет один, три и пять лет, поэтому, если вы пытаетесь безопасно увеличить свои деньги для определенной цели в заранее определенные сроки, компакт-диски могут быть хорошим вариантом. Однако важно отметить, что для того, чтобы получить деньги с компакт-диска раньше, вам, вероятно, придется заплатить комиссию. Как и в случае с другими видами инвестиций, не покупайте компакт-диск на деньги, которые вам могут понадобиться в ближайшее время.

Где купить компакт-диски: компакт-диски продаются в зависимости от продолжительности срока, а лучшие цены обычно можно найти в интернет-банках и кредитных союзах. Ознакомьтесь с лучшими ставками CD прямо сейчас в зависимости от продолжительности срока и минимума счета.

Ознакомьтесь с лучшими ставками CD прямо сейчас в зависимости от продолжительности срока и минимума счета.

3. Фонды денежного рынка

Взаимные фонды денежного рынка являются инвестиционным продуктом, не путать со счетами денежного рынка, которые представляют собой банковские депозитные счета, аналогичные сберегательным счетам. Когда вы инвестируете в фонд денежного рынка, на ваши деньги покупается набор высококачественных краткосрочных государственных, банковских или корпоративных долговых обязательств.

Подходит для: Деньги, которые могут вам скоро понадобиться, и которые вы готовы подвергнуть немного большему рыночному риску. Инвесторы также используют фонды денежного рынка, чтобы держать часть своего портфеля в более безопасных инвестициях, чем акции, или в качестве держателя денег, предназначенных для будущих инвестиций. Хотя фонды денежного рынка технически являются инвестициями, не ожидайте более высокой доходности (и более высокого риска) других инвестиций на этой странице. Рост фондов денежного рынка больше похож на доходность высокодоходных сберегательных счетов.

Рост фондов денежного рынка больше похож на доходность высокодоходных сберегательных счетов.

Где купить взаимный фонд денежного рынка: взаимные фонды денежного рынка можно приобрести непосредственно у поставщика взаимных фондов или в банке, но самый широкий выбор будет доступен в дисконтной онлайн-брокерской конторе (вам потребуется открыть брокерский счет) .

4. Государственные облигации

Государственная облигация — это ссуда, предоставленная вами государственному органу (например, федеральному или муниципальному правительству), который выплачивает инвесторам проценты по ссуде в течение установленного периода времени, обычно от одного до 30 лет. Из-за этого постоянного потока платежей облигации известны как ценные бумаги с фиксированным доходом. Государственные облигации — это практически безрисковая инвестиция, поскольку они обеспечены полной верой и доверием правительства США.

Недостатки? В обмен на эту безопасность вы не увидите такой высокой доходности с государственными облигациями, как другие типы инвестиций. Если бы у вас был портфель, состоящий на 100% из облигаций (в отличие от сочетания акций и облигаций), было бы значительно сложнее достичь пенсионных или долгосрочных целей. (Подробнее см. в нашем объяснении облигаций.)

Если бы у вас был портфель, состоящий на 100% из облигаций (в отличие от сочетания акций и облигаций), было бы значительно сложнее достичь пенсионных или долгосрочных целей. (Подробнее см. в нашем объяснении облигаций.)

Подходит для: Консервативных инвесторов, которые предпочли бы, чтобы их портфель был менее волатильным.

«Облигации представляют собой балласт для портфеля, обычно повышаясь, когда акции падают, что позволяет нервным инвесторам придерживаться своего инвестиционного плана, а не продавать в панике», — говорит Делия Фернандес, сертифицированный специалист по финансовому планированию и основатель Fernandez. Финансовый консультант в Лос-Аламитос, Калифорния.

Фиксированный доход и более низкая волатильность облигаций делают их обычными для инвесторов, приближающихся к пенсионному возрасту или уже находящихся на пенсии, поскольку у этих людей может не быть достаточно длительного инвестиционного горизонта, чтобы выдержать неожиданные или серьезные рыночные спады.

Где купить государственные облигации: Вы можете купить отдельные облигации или фонды облигаций, которые владеют различными облигациями для обеспечения диверсификации, у брокера или непосредственно у страхового инвестиционного банка или правительства США. Наш учебник о том, как инвестировать в облигации, поможет вам определить, какие типы и где покупать.

5. Корпоративные облигации

Корпоративные облигации действуют так же, как государственные облигации, только вы предоставляете ссуду компании, а не правительству. Таким образом, эти кредиты не обеспечены государством, что делает их более рискованным вариантом. И если это высокодоходная облигация (иногда называемая мусорной облигацией), она может быть значительно более рискованной, приобретая профиль риска/доходности, который больше напоминает акции, чем облигации.

Подходит для: Инвесторы, которые ищут ценные бумаги с фиксированным доходом с потенциально более высокой доходностью, чем государственные облигации, и готовы взять на себя немного больший риск взамен. В корпоративных облигациях, чем выше вероятность того, что компания обанкротится, тем выше доходность. И наоборот, облигации, выпущенные крупными стабильными компаниями, обычно имеют более низкую доходность. Инвестор должен найти баланс между риском и доходностью, который работает для него.

В корпоративных облигациях, чем выше вероятность того, что компания обанкротится, тем выше доходность. И наоборот, облигации, выпущенные крупными стабильными компаниями, обычно имеют более низкую доходность. Инвестор должен найти баланс между риском и доходностью, который работает для него.

Где купить корпоративные облигации: Подобно государственным облигациям, вы можете купить фонды корпоративных облигаций или отдельные облигации через инвестиционного брокера.

6. Взаимные фонды

Взаимный фонд объединяет денежные средства инвесторов для покупки акций, облигаций или других активов. Взаимные фонды предлагают инвесторам недорогой способ диверсификации — распределение денег между несколькими инвестициями — для хеджирования убытков от любой отдельной инвестиции.

Подходит для: Если вы откладываете деньги на пенсию или на другую долгосрочную цель, взаимные фонды — это удобный способ получить доступ к превосходным инвестиционным доходам на фондовом рынке без необходимости покупать и управлять портфелем отдельных акций. Некоторые фонды ограничивают объем своих инвестиций компаниями, которые соответствуют определенным критериям, например технологическими компаниями в биотехнологической отрасли или корпорациями, выплачивающими высокие дивиденды. Это позволяет вам сосредоточиться на определенных инвестиционных нишах.

Некоторые фонды ограничивают объем своих инвестиций компаниями, которые соответствуют определенным критериям, например технологическими компаниями в биотехнологической отрасли или корпорациями, выплачивающими высокие дивиденды. Это позволяет вам сосредоточиться на определенных инвестиционных нишах.

Где купить взаимные фонды: Взаимные фонды можно приобрести непосредственно в компаниях, которые ими управляют, а также через дисконтные брокерские фирмы. Почти все поставщики взаимных фондов, которые мы рассматриваем, предлагают взаимные фонды без комиссии за транзакцию (что означает отсутствие комиссий), а также инструменты, которые помогут вам выбрать средства. Имейте в виду, что взаимные фонды обычно требуют минимальных первоначальных инвестиций в размере от 500 до тысяч долларов, хотя некоторые поставщики откажутся от минимальной суммы, если вы согласитесь настроить автоматические ежемесячные инвестиции.

7. Индексные фонды

Индексный фонд — это тип взаимного фонда, в котором хранятся акции определенного рыночного индекса (например, S&P 500 или Dow Jones Industrial Average). Цель состоит в том, чтобы обеспечить доходность инвестиций, равную эффективности базового индекса, в отличие от активно управляемого взаимного фонда, который платит профессионалу за курирование активов фонда.

Цель состоит в том, чтобы обеспечить доходность инвестиций, равную эффективности базового индекса, в отличие от активно управляемого взаимного фонда, который платит профессионалу за курирование активов фонда.

Подходит для: Индексные паевые инвестиционные фонды — одни из лучших доступных для долгосрочных целей сбережений. В дополнение к тому, что индексные взаимные фонды более рентабельны из-за более низких комиссий за управление фондом, они менее волатильны, чем активно управляемые фонды, которые пытаются превзойти рынок.

Индексные фонды могут особенно хорошо подходить для молодых инвесторов с долгосрочной перспективой, которые могут выделить большую часть своего портфеля в фонды акций с более высокой доходностью, чем в более консервативные инвестиции, такие как облигации.

Молодые инвесторы, способные эмоционально переносить взлеты и падения рынка, могли бы даже на ранних этапах инвестировать весь свой портфель в фонды акций, говорит Фернандес.

Чтобы лучше понять это, взгляните на показатели S&P 500 с 1990. Индексный фонд S&P 500 стремился бы воспроизвести эти результаты:

Индексный фонд S&P 500 стремился бы воспроизвести эти результаты:

Данные фондового рынка могут быть задержаны до 20 минут и предназначены исключительно для информационных целей, а не для торговых целей.

Где купить индексные фонды: Индексные фонды можно приобрести непосредственно у поставщиков фондов или через дисконтного брокера. Смотрите нашу статью о том, как инвестировать в индексные фонды.

8. Биржевые фонды

Биржевые фонды, или ETF, похожи на взаимные фонды в том смысле, что они объединяют деньги инвесторов для покупки набора ценных бумаг, обеспечивая единую диверсифицированную инвестицию. Разница в том, как они продаются: инвесторы покупают акции ETF так же, как они покупают акции отдельных акций.

Подходит для: Подобно индексным фондам и взаимным фондам, ETF являются хорошей инвестицией, если у вас долгосрочный горизонт. Кроме того, ETF идеально подходят для инвесторов, у которых недостаточно денег, чтобы выполнить минимальные инвестиционные требования для взаимного фонда, потому что цена акций ETF может быть ниже минимума взаимного фонда.

Где купить ETF: ETF имеют символы тикера, такие как акции, и доступны через брокерские конторы. (См. наш обзор лучших брокеров для инвестирования в ETF.) Робо-консультанты также используют ETF для построения клиентских портфелей.

9. Дивидендные акции

Дивидендные акции могут обеспечить фиксированный доход от облигаций, а также рост отдельных акций и фондов акций. Дивиденды представляют собой регулярные денежные выплаты, которые компании выплачивают акционерам и часто связаны со стабильными, прибыльными компаниями. Хотя цены на некоторые дивидендные акции могут расти не так высоко и быстро, как у компаний на стадии роста, они могут быть привлекательными для инвесторов из-за дивидендов и стабильности, которые они обеспечивают. Имейте в виду: дивиденды на налогооблагаемых брокерских счетах облагаются налогом в год их получения. Принимая во внимание, что акции (по которым не выплачиваются дивиденды) облагаются основным налогом при продаже акций.

Подходит для: любого инвестора, от новичка до пенсионера, хотя существуют определенные типы дивидендных акций, которые могут быть лучше в зависимости от того, на каком этапе вашего инвестиционного пути вы находитесь.

Молодым инвесторам, например, может быть полезно обратить внимание на производителей дивидендов, которые представляют собой компании с большим опытом последовательного увеличения своих дивидендов. Эти компании могут не иметь высокой доходности в настоящее время, но если их рост дивидендов продолжится, они смогут в будущем. В течение достаточно длительного периода времени это (в сочетании с планом реинвестирования дивидендов) может привести к доходам, которые отражают доходность акций роста, которые не выплачивают дивиденды.

Пожилые инвесторы, которым нужна стабильность или фиксированный доход, могут рассмотреть акции, по которым выплачиваются стабильные дивиденды. В более короткие сроки реинвестирование этих дивидендов может не быть целью. Скорее, получение дивидендов в виде наличных может быть частью плана инвестирования с фиксированным доходом.

Где купить дивидендные акции: Как и в случае с другими акциями в этом списке, самый простой способ купить дивидендные акции — через онлайн-брокера. Дополнительную информацию см. в нашей статье об акциях с высокими дивидендами и о том, как в них инвестировать.

10. Отдельные акции

Акция представляет собой долю собственности в компании. Акции предлагают наибольшую потенциальную отдачу от ваших инвестиций, подвергая ваши деньги самому высокому уровню волатильности.

Эти предостерегающие слова не предназначены для того, чтобы отпугнуть вас от акций. Скорее, они предназначены для того, чтобы направить вас к диверсификации, которую обеспечивает покупка набора акций через взаимные фонды, а не покупка по отдельности.

Подходит для: инвесторов с хорошо диверсифицированным портфелем, которые готовы взять на себя немного больше риска. Из-за волатильности отдельных акций хорошим эмпирическим правилом для инвесторов является ограничение их отдельных акций до 10% или менее от их общего портфеля.

Где купить акции: Купить акции проще всего через онлайн-брокера. После того, как вы создадите и пополните брокерский счет, вы выберете тип ордера и станете добросовестным акционером. Ниже приведены пошаговые инструкции о том, как покупать акции.

11. Альтернативные инвестиции

Если вы не инвестируете в акции, облигации или эквиваленты денежных средств, перечисленные выше, велика вероятность, что ваши инвестиции относятся к классу альтернативных активов. Сюда входят золото и серебро, частный капитал, хедж-фонды, криптовалюты, такие как Биткойн и Эфириум, и даже монеты, марки, алкоголь и предметы искусства.

Подходит для: инвесторов (во многих случаях аккредитованных инвесторов), которые хотят диверсифицировать свои инвестиции, отказавшись от традиционных инвестиций, и застраховаться от спадов на рынке акций и облигаций.

Где купить альтернативные инвестиции: Хотя некоторые онлайн-брокеры предлагают доступ к определенным альтернативным инвестициям, другие альтернативы доступны только через частные фирмы по управлению активами. Однако существуют ETF, такие как ETF нефти, золота и прямых инвестиций, которые отслеживают сам актив, а также компании, связанные с активом (например, компании по добыче и переработке золота).

Однако существуют ETF, такие как ETF нефти, золота и прямых инвестиций, которые отслеживают сам актив, а также компании, связанные с активом (например, компании по добыче и переработке золота).

12. Недвижимость

Традиционные инвестиции в недвижимость включают покупку недвижимости и ее последующую продажу с целью получения прибыли или владение недвижимостью и получение арендной платы как формы фиксированного дохода. Но есть несколько других, гораздо более практичных способов инвестировать в недвижимость.

Одним из распространенных способов являются инвестиционные фонды недвижимости или REIT. Это компании, которые владеют приносящей доход недвижимостью (например, торговыми центрами, отелями, офисами и т. д.) и предлагают регулярные выплаты дивидендов. Платформы краудфандинга в сфере недвижимости, которые часто объединяют деньги инвесторов для инвестирования в проекты в сфере недвижимости, также стали популярны в последние годы.

Подходит для: инвесторов, которые уже имеют солидный инвестиционный портфель и ищут возможности для дальнейшей диверсификации или готовы пойти на больший риск для получения более высокой прибыли. Инвестиции в недвижимость очень неликвидны, поэтому инвесторам не следует вкладывать деньги, которые им могут понадобиться для быстрого доступа.

Инвестиции в недвижимость очень неликвидны, поэтому инвесторам не следует вкладывать деньги, которые им могут понадобиться для быстрого доступа.

Как инвестировать в недвижимость: Некоторые REIT можно приобрести на публичном фондовом рынке через онлайн-биржевого маклера, в то время как другие доступны только на частных рынках. Точно так же некоторые платформы краудфандинга открыты только для аккредитованных инвесторов, в то время как другие не накладывают ограничений на то, кто может инвестировать.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | |

Узнать больше | Узнать больше | Узнать больше | |

Стоимость0006за сделку по акциям США и ETF онлайн | Сборы0,005 $ за акцию; as low as $0.0005 with volume discounts | Fees$0 per trade | |

Account minimum$0 | Account minimum$0 | Account minimum$0 | |

Как выбрать правильные инвестиции в 2022 году

Создание богатства с помощью инвестиций, описанных выше, можно начать в любом возрасте и с любым уровнем дохода. Ключ в том, чтобы выбрать правильные инвестиции для вас на основе следующих соображений:

Ключ в том, чтобы выбрать правильные инвестиции для вас на основе следующих соображений:

Ваш график. Деньги, предназначенные для краткосрочных нужд, должны быть легко доступны и должны быть безопасными и стабильными инвестициями. Для долгосрочных целей у вас больше возможностей для инвестирования в более волатильные активы.

Ваша терпимость к риску. Чем больше риска вы готовы взять на себя, подвергая свои деньги краткосрочным колебаниям фондового рынка, тем выше потенциальная прибыль в долгосрочной перспективе. Распределение ваших денег по разным типам инвестиций может помочь сгладить ваши доходы от инвестиций.

Сколько у вас денег. Некоторые инвестиции имеют минимальный баланс или требования к первоначальным инвестициям. Но есть обходные пути и поставщики, которые могут удовлетворить большинство инвестиционных бюджетов, если вы знаете, где искать.

Какая помощь вам нужна. Инвесторы-самоучки могут получить доступ ко многим из описанных выше инвестиций, открыв брокерский счет.

Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную службу, называемую роботом-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев. Некоторые краткосрочные инвестиции, такие как сберегательные счета, можно открыть в банке.

Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную службу, называемую роботом-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев. Некоторые краткосрочные инвестиции, такие как сберегательные счета, можно открыть в банке.

Об авторах: Крис Дэвис — писатель-инвестор NerdWallet. Он имеет более чем 10-летний опыт работы в агентстве, внештатно и в штате, пишет для финансовых учреждений и обучает финансовых писателей. Подробнее

Дайана Йочим — бывший специалист NerdWallet по вопросам выхода на пенсию и инвестирования. Ее работы были отмечены Forbes, Real Simple, USA Today, Woman’s Day и Associated Press. Читать дальше

Аналогичная заметка…

Найдите лучшего брокера

Ознакомьтесь с подборкой NerdWallet для лучших брокеров 2022 года. буду присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Что такое высокодоходный сберегательный счет?

@angelina0930/Twenty20

3 минуты чтения

Опубликовано 20 января 2022 г.

Логотип Bankrate

Как эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей Наблюдательной комиссии

Логотип банка

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

Вот объяснение для

.

Высокодоходный сберегательный счет аналогичен стандартному сберегательному счету, но дает гораздо более высокую доходность от ваших денег. Средняя доходность по сберегательным счетам по стране составляет 0,06 процента. Тем не менее, вы можете найти высокодоходные сберегательные счета, которые платят до 0,60 процента.

Почему вам следует подумать об открытии высокодоходного сберегательного счета

Сберегательный счет является важной частью любого финансового портфеля. Когда вы накапливаете свои сбережения, вы хотите, чтобы эти деньги приносили конкурентоспособный доход. Размещение сбережений на высокодоходном сберегательном счете сохранит ваши деньги в безопасности и позволит вам заработать проценты.

Преимущества высокодоходного сберегательного счета

- Чрезвычайный фонд: Один из лучших способов использовать высокодоходный сберегательный счет — использовать его для вашего экстренного фонда. Если вы регулярно вносите депозиты на высокодоходный сберегательный счет вместо того, чтобы вкладывать все свои деньги, вам не нужно беспокоиться о том, что падение рынка уничтожит ваши сбережения и, например, отодвинет вашу цель.

- Краткосрочные сберегательные цели: Высокодоходные сберегательные счета также являются хорошим способом накопления на краткосрочные цели, например, на отпуск или покупку автомобиля. Если вы хотите заплатить за что-то в ближайшие несколько месяцев, вы не хотите вкладывать свои деньги в рискованные инвестиции, такие как акции. Если рынок упадет, вы потеряете свой отпускной фонд.

- Для хранения ваших непредвиденных доходов: Высокодоходные сберегательные счета также являются хорошим местом для хранения непредвиденных доходов, таких как чеки стимулирующих выплат или другие платежи. Вы можете сохранить непредвиденную прибыль на своем высокодоходном сберегательном счете, пока не решите, что делать с деньгами.

Недостатки высокодоходных сберегательных счетов

- Плохие варианты для достижения долгосрочных целей: Несмотря на то, что высокодоходные сберегательные счета имеют более высокую доходность по сравнению со стандартными сберегательными счетами, проценты по ним недостаточны для достижения долгосрочных сберегательных целей или даже для того, чтобы не отставать от инфляции.

Если у вас есть долгосрочная цель, такая как выход на пенсию, и вы можете справиться с некоторой волатильностью, инвестиции, такие как акции или взаимные фонды, вероятно, будут лучшим выбором.

Если у вас есть долгосрочная цель, такая как выход на пенсию, и вы можете справиться с некоторой волатильностью, инвестиции, такие как акции или взаимные фонды, вероятно, будут лучшим выбором. - Может иметь более строгие требования: К высокодоходным сберегательным счетам могут предъявляться более жесткие требования, чем к обычным сберегательным счетам. Например, вам может потребоваться более крупный депозит, чтобы иметь право открыть счет в определенных банках.

- Может быть немного сложнее получить доступ к вашим деньгам: Высокодоходные сберегательные счета, открытые в разных учреждениях у вашего поставщика текущих счетов, также могут затруднить доступ к вашим деньгам. Например, перевод средств на ваш расчетный счет может занять пару дней. Кроме того, вы ограничены шестью снятиями средств в месяц со своего сберегательного счета в соответствии с Положением D.

Можно ли потерять деньги на высокодоходном сберегательном счете?

Как и другие сберегательные счета, высокодоходные сберегательные счета защищены Федеральной корпорацией страхования депозитов (FDIC), что означает, что вы получите до 250 000 долларов США в качестве защиты на каждого владельца счета в банке в случае его банкротства. Если ваш банк по какой-то причине не может вернуть деньги, которые вы положили на высокодоходный сберегательный счет, FDIC возместит вам убытки.

Если ваш банк по какой-то причине не может вернуть деньги, которые вы положили на высокодоходный сберегательный счет, FDIC возместит вам убытки.

Однако ваши сбережения могут со временем потерять покупательную способность из-за инфляции. Например, если ваш высокодоходный сберегательный счет приносит 0,5%, а годовой уровень инфляции составляет 2%, ваши деньги потеряли 1,5% своей покупательной способности.

На что обращать внимание при выборе высокодоходного сберегательного счета

При сравнении высокодоходных сберегательных счетов необходимо учитывать две характеристики: годовой процентный доход и сборы.

- Годовой доход в процентах: APY являются основной причиной для открытия высокодоходного сберегательного счета, поэтому вы хотите найти счет, который выплачивает высокую процентную ставку. В наши дни конкурентоспособный высокодоходный сберегательный счет приносит не менее 0,5 процента.

- Комиссии: Некоторые банки ежемесячно взимают комиссию со своих сберегательных счетов.

Как правило, вы можете избежать этих комиссий, если соответствуете определенным требованиям, таким как поддержание минимального баланса или внесение минимального депозита каждый месяц. Если возможно, ищите высокодоходный сберегательный счет, который не взимает ежемесячную плату. Если вам нужно использовать учетную запись, которая взимает плату, убедитесь, что вы можете легко выполнять требования по освобождению от платы каждый месяц.

Как правило, вы можете избежать этих комиссий, если соответствуете определенным требованиям, таким как поддержание минимального баланса или внесение минимального депозита каждый месяц. Если возможно, ищите высокодоходный сберегательный счет, который не взимает ежемесячную плату. Если вам нужно использовать учетную запись, которая взимает плату, убедитесь, что вы можете легко выполнять требования по освобождению от платы каждый месяц.

Лучшие сберегательные счета

Если вы планируете открыть высокодоходный сберегательный счет, вот некоторые из лучших вариантов.

Ally Bank

Ally — это признанный интернет-банк, предлагающий полный набор финансовых услуг, включая банковские, кредитные и инвестиционные.

Его сберегательный счет выплачивает конкурентоспособную процентную ставку, без ежемесячной платы и минимального остатка. Если вы думаете о полном переходе на онлайн-банкинг, Ally — отличный вариант для рассмотрения. Bankrate назвал Ally Bank лучшим банком 2022 года.

Live Oak Bank

Live Oak Bank — это интернет-банк, который постоянно предлагает одни из лучших процентных ставок на рынке. На его сберегательных счетах нет минимального остатка и ежемесячной платы, поэтому любой может воспользоваться его отличными ставками.

Chime

Chime — это новый цифровой бренд, предлагающий текущий и сберегательный счета.

Его сберегательный счет оплачивается по конкурентоспособной ставке, не взимает ежемесячных платежей и не требует минимального остатка, что делает его хорошим выбором для тех, кто хочет легко открыть банковский счет.

Comenity Direct

Comenity Direct — это интернет-банк, предлагающий высокодоходный сберегательный счет и компакт-диски. На сберегательном счете выплачивается конкурентоспособная APY, и нет минимального баланса, необходимого для получения APY или избежания комиссий.

Marcus от Goldman Sachs

Marcus — это интернет-банк, предлагающий сберегательный счет и компакт-диски, а также инвестиционные и кредитные продукты.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную службу, называемую роботом-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев. Некоторые краткосрочные инвестиции, такие как сберегательные счета, можно открыть в банке.

Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную службу, называемую роботом-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев. Некоторые краткосрочные инвестиции, такие как сберегательные счета, можно открыть в банке.

Если у вас есть долгосрочная цель, такая как выход на пенсию, и вы можете справиться с некоторой волатильностью, инвестиции, такие как акции или взаимные фонды, вероятно, будут лучшим выбором.

Если у вас есть долгосрочная цель, такая как выход на пенсию, и вы можете справиться с некоторой волатильностью, инвестиции, такие как акции или взаимные фонды, вероятно, будут лучшим выбором. Как правило, вы можете избежать этих комиссий, если соответствуете определенным требованиям, таким как поддержание минимального баланса или внесение минимального депозита каждый месяц. Если возможно, ищите высокодоходный сберегательный счет, который не взимает ежемесячную плату. Если вам нужно использовать учетную запись, которая взимает плату, убедитесь, что вы можете легко выполнять требования по освобождению от платы каждый месяц.

Как правило, вы можете избежать этих комиссий, если соответствуете определенным требованиям, таким как поддержание минимального баланса или внесение минимального депозита каждый месяц. Если возможно, ищите высокодоходный сберегательный счет, который не взимает ежемесячную плату. Если вам нужно использовать учетную запись, которая взимает плату, убедитесь, что вы можете легко выполнять требования по освобождению от платы каждый месяц.