Содержание

8 лучших дивидендных компаний с ежемесячными выплатами

Многих инвесторов привлекают дивидендные компании, потому что они предлагают регулярные денежные выплаты, которые никак не зависят от динамики рынка.

Скорее всего, компания с богатой историей выплат будет продолжать приносить своим акционерам регулярные дивиденды. Еще более привлекательными являются ежемесячные выплаты, когда компании распределяют дивиденды среди акционеров каждые 30 дней вместо более типичных квартальных выплат.

Если вы стремитесь обеспечить себе стабильный доход на пенсии или хотите просто увеличить прибыльность своего портфеля, инвестирование в дивидендные компании как раз для вас.

Далее расскажем про 8 дивидендных компаний, обеспечивающих своим акционерам стабильные растущие выплаты.

1. Realty Income

Текущая дивидендная доходность: 3,8%

Компания считается самой известной из тех, которые предлагают акционерам ежемесячные дивидендные выплаты. Даже слоган фирмы гласит: «Ежемесячная дивидендная компания».

Даже слоган фирмы гласит: «Ежемесячная дивидендная компания».

И это вовсе не просто заманчивая реклама – компания может похвастаться примерно 600 последовательных ежемесячных дивидендных выплат. Ведущая риэлторская компания финансирует свои постоянные выплаты за счет долгосрочной аренды коммерческой недвижимости. В число главных арендаторов Realty Income входят аптеки, мини-маркеты и фитнес-центры.

2. Apple Hospitality REIT

Текущая дивидендная доходность: 7,4%

Apple Hospitality REIT – это инвестиционный траст в сфере недвижимости в США. Он инвестирует главным образом в гостиничные объекты с целью получения дохода, который будет передан его инвесторам. Компания владеет 241 гостиницей в США (115 отелей работают под флагом Marriott, а остальные 126 – под флагом Hilton).

В портфель Apple входит большое количество востребованных и высококлассных объектов недвижимости в таких регионах, как Нью-Йорк, Сиэтл и Бока-Ратон, штат Флорида. Хотя рост акций данной компании был несколько более медленным, чем у других похожих предприятий, ежемесячные выплаты и щедрая доходность делают ее достойной внимания инвесторов, которые хотят получать стабильные выплаты.

Хотя рост акций данной компании был несколько более медленным, чем у других похожих предприятий, ежемесячные выплаты и щедрая доходность делают ее достойной внимания инвесторов, которые хотят получать стабильные выплаты.

3. Main Street Capital

Текущая дивидендная доходность: 5,7%

Main Street Capital – компания по развитию бизнеса. Это означает, что фирма действует как своего рода инвестиционный фонд, предлагающий долговые обязательства и акционерный капитал. Его клиентами, как правило, являются достаточно крупные компании, которые не способны финансировать свой бизнес самостоятельно или обратиться в местный банк, но в то же время слишком маленькие, чтобы получить доступ к фондовому рынку посредством IPO или попросить крупный инвестиционный банк подписать предложение о выпуске облигаций.

Такой класс компаний, как Main Street Capital, обязан выплачивать львиную долю прибыли своим акционерам. Это отличная новость для инвесторов, ориентированных на получение стабильного дохода. Важно также отметить, что дивиденды данной компании постоянно растут, поэтому ее акции непременно стоит рассмотреть как часть своего инвестиционного портфеля на 2020 год.

Важно также отметить, что дивиденды данной компании постоянно растут, поэтому ее акции непременно стоит рассмотреть как часть своего инвестиционного портфеля на 2020 год.

4. AGNC Investment

Текущая дивидендная доходность: 10,8%

Если вы достаточно быстро произнесете название AGNC, то получите подсказку о том, как компания зарабатывает деньги. AGNC Investment Corp инвестирует средства в жилищные ипотечные ценные бумаги и обеспеченные ипотечные облигации, выпущенные правительственными ипотечными агентствами, такими как Fannie Mae и Freddie Mac.

Конечно, финансовый кризис 2008 года дал ясно понять, что ипотечные кредиты нельзя назвать устойчивыми к любым невзгодам. Тем не менее акционеры AGNC могут быть в определенной степени уверены в том, что даже если в условиях кризиса кредиты будут не полностью погашены, то хотя бы частично защищены. А с рыночной капитализацией около $10 млрд и дивидендной доходностью более 10% AGNC является крупнейшей и, возможно, самой щедрой компанией, бизнес которой связан с ипотечными кредитами.

5. Shaw Communications

Текущая дивидендная доходность: 4,5%

Если название данной компании кажется вам незнакомым, это вовсе не потому, она занимает незначительную долю рынка США и ничего особенного из себя не представляет. Все дело в том, что Shaw – канадская телекоммуникационная компания, которая в основном предоставляет свои услуги абонентам к северу от границы.

Клиентская база компании пока что небольшая, но ее недавние инвестиции в технологии 5G дают надежду на то, что дальнейший рост не заставит себя ждать. Что еще более важно, Shaw способна обеспечивать регулярные ежемесячные выплаты дивидендов, на которые могут рассчитывать инвесторы.

6. Sabine Royalty Trust

Текущая дивидендная доходность: 7,4%

Sabine Royalty Trust владеет акциями нефтегазовых компаний в США, от Флориды до Техаса и до Нью-Мексико. Если вы хотите лучше понять бизнес этой фирмы, вместо обычной корпорации с наемными работниками представьте себе гигантский резервуар ископаемого топлива.

Проще говоря, когда Sabine Royalty Trust выводит нефть и газ на рынок, она передает часть дохода инвесторам. К сожалению, компания сильно зависит от колебаний цен на электроэнергию. На даже несмотря на это Sabine Royalty Trust удалось доказать свою надежность и умение генерировать последовательные и при этом высокие дивидендные выплаты.

7. Pembina Pipeline

Текущая дивидендная доходность: 5%

Pembina – еще одна компания, работающая в сфере электроэнергетики и выплачивающая дивиденды каждый месяц. Корпорация владеет интегрированной системой трубопроводов стоимостью $19 млрд, общая пропускная способность которой составляет около 3 млн баррелей нефти. Можно с уверенностью сказать, что с такими масштабами Pembina сумеет найти множество клиентов, даже если поток ископаемого топлива несколько замедлится в 2020 году. В 2017 году компания заплатила $7 млрд за покупку другого оператора трубопровода и до сих пор пытается погасить часть этого долга. Но свободных денег у нее денег более чем достаточно, чтобы продолжать обеспечивать стабильные ежемесячные выплаты.

Но свободных денег у нее денег более чем достаточно, чтобы продолжать обеспечивать стабильные ежемесячные выплаты.

8. Stag Industrial

Текущая дивидендная доходность: 4,6%

Несмотря на то, что технически бизнес компании связан с сектором недвижимости, на самом деле она играет большую роль в промышленном секторе. Stag Industrial владеет промышленными зданиями и сдает их в аренду производителям, компаниям по транспортировке грузов и всем, кто нуждается в складских помещениях.

Бизнес данной фирмы очень надежен, поскольку она устанавливает долгосрочные отношения с несколькими арендаторами в отличие от операторов торговых центров, вынужденных иметь дело с десятками различных розничных продавцов.

Средняя продолжительность аренды недвижимости Stag Industrial составляет почти пять лет, поэтому инвесторы могут быть уверены, что количество свободных денег компании окажется достаточным для поддержания дивидендных выплат на стабильном уровне как в 2020 году, так и в последующий период.

Про IPO СПБ биржи, инфляцию, ожидания на следующий год и про многое другое поговорили с Анатолием Гавриленко, председателем совета директоров НП РТС.

Далее делимся мнением эксперта от первого лица.

Если говорить про успешность IPO СПБ биржи, на самом деле все зависит от того, с чем сравнивать. На мой взгляд, все прошло хорошо, и ребята молодцы. Что-то похожее случилось в 2013 году, когда Мосбиржа размещала свои акции.

Продолжение

Ежемесячные дивиденды. Акции. ETF. Максимальная доходность

К примеру, мы хотим получать дивидендные выплаты каждый месяц. Где и как их найти такие компании, чтобы обеспечить себе ежемесячные денежные поступления. Плюс получать ежемесячные дивиденды в том, что полученные деньги можно реинвестировать в акции той же компании. Получается наш портфель будет постоянно докладываться, что обеспечит дополнительную доходность.

Дивидендные выплаты привлекают инвесторов тем, что увеличивают определенность в таком неопределенном деле как инвестиции. Ведь курсовая стоимость акций подвержена влиянию множества параметров: макрополитики, финансовых показателей компании, ожиданий и мнений инвесторов и т.д. Дивидендные выплаты позволяют уйти от спекулятивной торговли к долгосрочной и создать инвестиционный портфель с ожидаемой доходностью.

Ведь курсовая стоимость акций подвержена влиянию множества параметров: макрополитики, финансовых показателей компании, ожиданий и мнений инвесторов и т.д. Дивидендные выплаты позволяют уйти от спекулятивной торговли к долгосрочной и создать инвестиционный портфель с ожидаемой доходностью.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Прекрасно, когда компании регулярно платят дивиденды. Одними из таких компаний являются дивидендные аристократы – это крупные надежные компании (часто лидеры своей отрасли), которые выплачивают дивиденды уже более 25 лет с постоянным увеличением. Более подробно про дивидендных аристократов США читайте в моей статье: →ТОП 64 дивидендных аристократа США с доходностью.

Как правило компании выплачивают дивиденды раз в год, но бывает также, когда они более часто выплачивают: каждое полугодие, квартал или даже месяц. Разберем какие компании американского рынка выплачивают дивиденды каждый месяц и какие из них самые привлекательные (российский рынок сейчас движется к квартальной практике выплат).

Разберем какие компании американского рынка выплачивают дивиденды каждый месяц и какие из них самые привлекательные (российский рынок сейчас движется к квартальной практике выплат).

Рассмотрим лидеров, которые платят дивиденды каждый месяц ↓

Содержание

- ТОП 10 акций, выплачивающих дивиденды каждый месяц

- Дивидендные аристократы, которые платят дивиденды ежемесячно

- ФондыETF, которые платят ежемесячные дивиденды

- ETF из неамериканских эмитентов с ежемесячной выплатой дивидендов

- ETF с максимальными дивидендами и ежемесячной выплатой

ТОП 10 акций, выплачивающих дивиденды каждый месяц

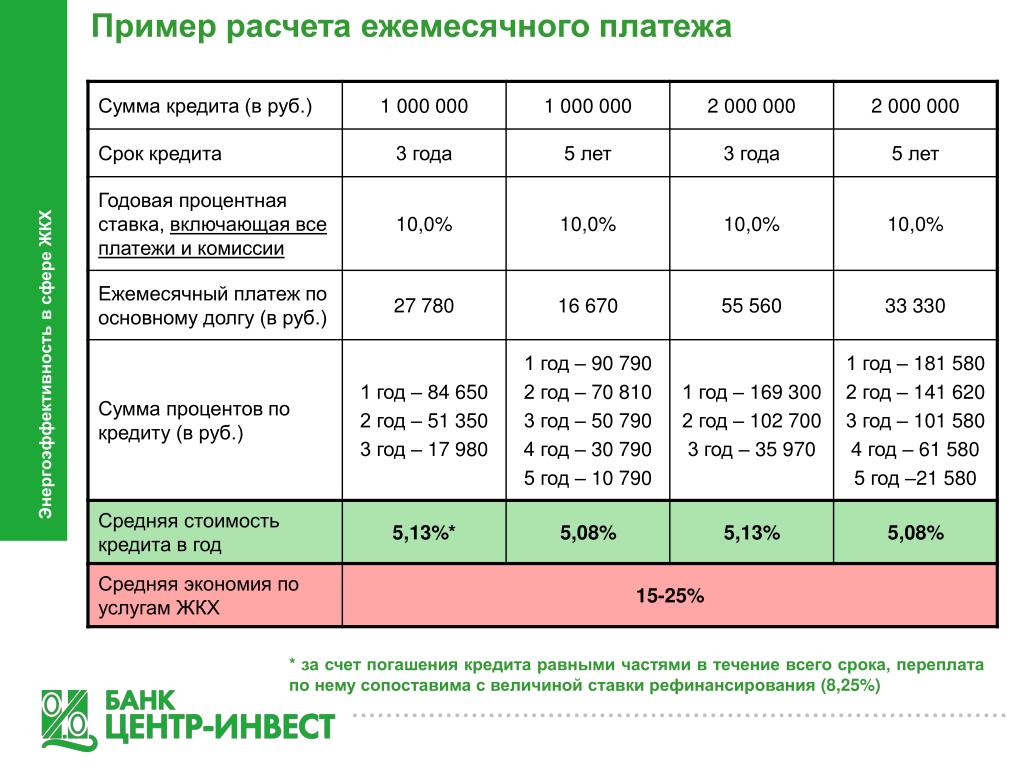

Для того чтобы найти такие компании, я применял сервис dividend.com и finviz.com. Одним из критериев отсева акций является размер капитализации компании. Чем крупнее компания на рынке, тем устойчивее ее тренды. В таблице отобраны самые крупные компании и их годовые дивидендные доходности.

| Название | Тикер | Капитализация, $ | Дивидендная доходность, % |

| Itau Unibanco Banco Holding SA | ITUB | 39 млрд. | 3,84% |

| Realty Income Corp. | O | 19,96 млрд. | 4,6% |

| Pembina Pipeline Corporation | PBA | 11,51 млрд. | 8,4% |

| Shaw Communications Inc. | SJR | 8,10 млрд. | 5,4% |

| AGNC Investment Corp | AGNC | 7,76 млрд. | 14,46% |

| Grupo Nutresa S.A. — ADR | GCHOY | 6,31 млрд. | 3,8% |

| Grupo Aval Acciones y Valores S.A. — ADR | AVAL | 5,06 млрд. | 7,6% |

| STAG Industrial Inc | STAG | 4,46 млрд. | 4,5% |

| SL Green Realty Corp. | SLG | 3,4 млрд. | 7,9% |

| Apple Hospitality REIT Inc | APLE | 2,2 млрд. | 7,9% |

Первое место по размеру капитализации занимает Itau Unibanco Banco Holding SA – бразильская компания, основанная в 2008 году после слияния двух компаний Holding Itaú Bancos и Unibanco. Она оказывает весь спектр финансовых услуг.

Она оказывает весь спектр финансовых услуг.

Годовая дивидендная доходность 7,7%

Ожидаемая доходность в следующий месяц 0,79%

Второе место Realty Income — инвестиционный фонд недвижимости в США, Пуэрто-Рико и Великобритании, основанный в 1969 г. Фонд выплачивает дивиденды уже более 26 лет. Коэффициент у фонда P/E 49!, что показывает его довольно высокую переоцененность на рынке. Ключевые инвесторы фонда: крупные инвестиционные корпорации Vanguard Group, Inc. (15%), Blackrock Inc. (9%), State Street Corporation (7,7%).

Годовая див. Доходность: 4,6%

Третье место Pembina Pipeline Corporation – канадская компания, занимающаяся транспортировкой, хранением и переработкой нефти и природного газа. Занимает 1-е место в мире по объемам хранения этилена. Компания недооценена рынком P/E равен 11,6.

Годовая див. Доходность: 8,3%

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Дивидендные аристократы, которые платят дивиденды ежемесячно

Давайте посмотрим какие компании платят дивиденды ежемесячно. При этом они должны входить в список дивидендных аристократов. Таких компаний, которые выплачивают стабильные дивиденды на протяжении длительного периода времени. Где их найти? Для этого воспользуемся сайтом dividend.com.

При этом они должны входить в список дивидендных аристократов. Таких компаний, которые выплачивают стабильные дивиденды на протяжении длительного периода времени. Где их найти? Для этого воспользуемся сайтом dividend.com.

Дивидендные аристократы с ежемесячными дивидендами

На сайте выбираем вкладку Лучшие дивиденды (Best dividends). Затем в списке Популярных плательщиков дивидендов выбираем дивидендных аристократов (в списке их будет 70 на 2020 год).

Дивидендные аристократы с ежемесячными дивидендами-2

После этого в Списке дивидендных аристократов нажимаем Следующие дивиденды (Next Dividend). Упорядочиваем список по частоте и самые первые компании будут одновременно и дивидендными аристократами и плательщиками дивидендов ежемесячно. Такая компания получилась одна — Realty Income (тикер O). Можно посмотреть на график акции и ее ежемесячных выплат в tradingview.com. Она выплачивает дивиденды уже на протяжении 26 лет.

Ежемесячные выплаты на графике в tradingview.com

Фонды ETF, которые платят ежемесячные дивиденды

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Далее давайте увеличим нашу диверсификацию и будем вкладываться не в одну дивидендную американскую компанию пусть даже из списка аристократов, а в фонды ETF, где множество дивидендных компаний, подобранных профессионалами. Все на том же сайте dividend.com во вкладке Лучшие дивиденды выбираем Дивидендные ETF (Dividend ETFs).

ETF с ежемесячными выплатами дивидендов

Получили список из 1350 ETF. Сейчас их надо упорядочить. Делаем все по привычной схеме. Переходим к вкладке Следующие дивиденды (Next Dividend). Упорядочиваем список и в самом начале будут фонды, которые делают выплаты ежемесячно – Invesco BulletShares Corporete Bond (BSCK), ETRACS Monthly Pay 2xLeverage US High Dividend Low Volatility ETN.

ETF с ежемесячными выплатами дивидендов-2

ETF из неамериканских эмитентов с ежемесячной выплатой дивидендов

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Если мы хотим вложить в дивидендный ETF неамериканских эмитенов, то поступаем следующим образом. В выпадающем меню выбираем Иностранные ETF. Далее убираем галочку с Фондов, чтобы оставить только ETF и упорядочиваем по месяцам.

ЕTF из неамериканских эмитентов с ежемесячными выплатами дивидендовЕTF из неамериканских эмитентов с ежемесячными выплатами дивидендов-2

На сайте второго ETF ishares.com можно посмотреть из чего он состоит и веса эмитентов в фонде. Как можно увидеть, что ETF полностью иностранный. Американских компаний в нем нет.

Состав иностранного ETF

ETF с максимальными дивидендами и ежемесячной выплатой

И в конце давайте рассмотрим, как найти ETF, у которых максимальные дивиденды и при этом они выплачивают ежемесячно. Выбираем вкладку Месячные выплаты.

Выбираем вкладку Месячные выплаты.

ETF с максимальными дивидендами и ежемесячной выплатой

Во вкладке Overview мы убираем галочку с Фондов, чтобы в списке оставить только ETF. Упорядочиваем по дивидендной доходности за последние 12 месяце (Last Twevle Months Yield). Максимальная дивидендная доходность за 12 месяцев была 91,95%. При этом фонд делал выплаты ежемесячно.

Автор: к.э.н. Жданов Иван, к.э.н. Жданов Василий

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

инвестиций, приносящих ежемесячный доход | Полный список

Перейти к содержимому

Блог » Ежемесячный доход » Инвестиции, приносящие ежемесячный доход | Окончательный список

Если вам нужен ежемесячный доход от ваших инвестиций, сегодня есть больше вариантов, чем когда-либо прежде. Вот мой список из 24 инвестиций, которые приносят ежемесячный доход в 2022 году

Вот мой список из 24 инвестиций, которые приносят ежемесячный доход в 2022 году

Дэвид Гарнер

Опубликовано: 13 июля 2020 года

Реинвестирование дивидендов и процентного дохода — это самый быстрый способ приумножить свои деньги, и точка. Таким образом, независимо от того, увеличиваете ли вы свое состояние на будущее или живете за счет пенсионных накоплений сегодня, инвестиции, приносящие ежемесячный доход, могут стать мощным инструментом! В этой статье вы найдете мой список лучших вариантов инвестиций на 2022 год и далее.

Совет для профессионалов: получайте подробную информацию о новых ежемесячных инвестициях, доставляемых на ваш почтовый ящик каждый четверг

- Депозитный сертификат

- Краткосрочные корпоративные облигации

- Долгосрочные корпоративные облигации

- Международные облигации

- Векселя и банкноты казначейских облигаций США

- Муниципальные облигации

- Фонды с плавающей ставкой

- Фонды денежного рынка

- Акции, выплачивающие дивиденды

- REIT

- Основное товарищество с ограниченной ответственностью

- P2P-кредитование

- Частное кредитование недвижимости

- Заметки о недвижимости

- Коммерческая недвижимость в аренду

- Аренда жилой недвижимости

- Тимберленд и лесное хозяйство

- Компании по развитию бизнеса

- Привилегированные акции

- Доверительные фонды роялти

- Автостоянки

- Автономные склады

- Парки мобильных домов

Инвестиции с лучшим ежемесячным доходом до 2022 года

Итак, вот мой окончательный список из лучших инвестиций с ежемесячным доходом , которые я считаю хорошими на период до 2022 года и далее.

В этот список я включил ряд традиционных и альтернативных инвестиций . Я также включил некоторые инвестиции, по которым проценты выплачиваются два раза в год. Они могут быть учтены в вашем общем ежемесячном плане доходов с использованием стратегии инвестирования по лестнице.

На данный момент я добавил 24 различных класса активов. В будущем я постараюсь добавить больше, поэтому не забудьте подписаться на еженедельную рассылку Priority Investor, чтобы получать обновления.

Не пропустите: присоединяйтесь к более чем 5000 инвесторов и получайте НОВЫЕ варианты инвестиций с ежемесячным доходом, доставляемые на ваш почтовый ящик каждый четверг

1. Депозитный сертификат (CD)

Депозитный сертификат Счета предлагаются банками и другими финансовыми учреждениями, такими как кредитные союзы. Клиенты соглашаются внести единовременную сумму на фиксированный срок в обмен на регулярных процентных платежей . Каждое учреждение предлагает свои особые условия, включая предлагаемую процентную ставку и любые штрафы за досрочное снятие средств.

Каждое учреждение предлагает свои особые условия, включая предлагаемую процентную ставку и любые штрафы за досрочное снятие средств.

CD считаются безопасными инвестициями , потому что они обычно застрахованы на федеральном уровне. Из-за этого процентные ставки обычно очень низкие, хотя часто немного выше, чем обычные сберегательные ставки.

Включение депозитных сертификатов в вашу стратегию ежемесячного дохода от инвестиций снизит общий профиль риска вашего портфеля.

Связанные : Депозитный сертификат | Как инвестировать в генератор ежемесячного дохода с федеральной страховкой

2. Краткосрочные корпоративные облигации

Как и компакт-диски, краткосрочные облигации находятся в нижней части спектра риска . Поскольку эти облигации являются краткосрочными, у заемщика меньше риск дефолта и меньше риск убытков из-за колебаний процентных ставок.

Из-за более низкого профиля риска краткосрочные облигации используются в качестве инструмента снижения риска при создании инвестиционного портфеля для получения ежемесячного дохода. О доходах, конечно, нечего сказать, но шансов потерять все свои деньги мало.

Большинство инвесторов предпочитают инвестировать в фонд краткосрочных облигаций, а не покупать облигации напрямую. Этот метод инвестирования предлагает некоторое разнообразие базовых инвестиций в облигации, поскольку фонд облигаций обычно держит ряд различных облигаций , охватывающих различных эмитентов, отраслей и регионов.

Инвесторы в облигационные фонды также имеют преимущество в том, что профессиональный управляющий фондом выбирает основные инвестиции в облигации, что делает облигационный фонд отличным вариантом, если вы более пассивный инвестор и не хотите тратить много времени на микроуправление своим инвестиционным портфелем.

Связанные: Краткосрочные облигации | Варианты инвестирования с ежемесячным доходом для краткосрочного инвестора

3.

Долгосрочные корпоративные облигации

Долгосрочные корпоративные облигации

Долгосрочные облигации обычно предлагают лучшие процентные ставки, чем их краткосрочные аналоги. Но вместе с лучшей доходностью приходит и больший риск.

Долгосрочные облигации более чувствительны к изменениям процентных ставок, поскольку они имеют более длительный срок. Когда процентные ставки растут, цена облигаций имеет тенденцию к падению. Когда процентные ставки падают, цены на облигации растут . Если вы намерены удерживать облигацию до погашения, этот процентный риск представляет меньшую проблему, поскольку доход от облигаций фиксирован, и вы не собираетесь продавать облигацию, поэтому ее цена не имеет большого значения.

Прямо сейчас процентные ставки находятся на историческом минимуме, так что единственный способ в конечном итоге пойти вверх. Это означает, что в какой-то момент долгосрочные облигации с фиксированным купоном, вероятно, потеряют в цене . Тем не менее, ставки вряд ли вырастут в ближайшее время.

Существует много способов инвестировать в долгосрочные облигации в рамках стратегии ежемесячного дохода, но большинство инвесторов покупают биржевые фонды (ETF) , которые предлагают те же преимущества, что и фонды краткосрочных облигаций, такие как разнообразие вложений и профессиональный управляющий фондом.

Родственные : Долгосрочные облигации | Варианты ежемесячного дохода для долгосрочного инвестора

4. Международные облигации

Чтобы разнообразить свой план ежемесячного дохода, вы можете рассмотреть международные облигации. Международные облигации ничем не отличаются от облигаций США и представляют собой просто долговые обязательства, выпущенные корпорациями. Однако в этом случае корпорация базируется за пределами США, и облигация, скорее всего, выпущена в иностранной валюте .

Существует лотов международных облигаций на выбор из , включая еврооблигации, глобальные облигации, иностранные облигации и облигации Брейди.

Еврооблигации обычно выпускаются корпорациями, базирующимися в Европе , еврооблигации выпускаются в иностранной валюте и обращаются за пределами страны, в которой выражена валюта или стоимость облигации. Примером еврооблигаций может быть немецкая корпорация, выпускающая облигации на Тайване, номинированные в долларах США.

Глобальные облигации во многом аналогичны еврооблигациям с той дополнительной характеристикой, что они также могут продаваться и выпускаться в стране, валюта которой используется для оценки облигации . Например, немецкая корпорация, выпускающая облигации в долларах США в США.

Иностранные облигации выпущены иностранными корпорациями в валюте страны, в которой они выпущены . Например, облигация, выпущенная британской корпорацией в США и оцененная в долларах США.

Облигации Брейди представляют собой государственные облигации , выпущенные иностранным правительством, обеспеченные казначейскими облигациями США и выпущенные в долларах США. Эти типы облигаций были выпущены в основном странами Латинской Америки и впервые были выпущены в конце 19 века.80-е годы.

Эти типы облигаций были выпущены в основном странами Латинской Америки и впервые были выпущены в конце 19 века.80-е годы.

Связанные : Международные облигации | Кто они такие? Как инвестировать? Норма прибыли и риски

5. Казначейские облигации, векселя и векселя

Хотя это и не инвестиции, приносящие ежемесячный доход, государственные долговые обязательства США считаются одними из самых надежных инвестиций. Маловероятно , что правительство США объявит дефолт по своим долгам, поэтому их, возможно, стоит включить в ваш портфель, хотя бы в качестве инструмента снижения риска.

Есть трех типов государственного долга США; Казначейские облигации, векселя и векселя . Каждый из них имеет свой срок и процентную ставку. Казначейские облигации имеют срок 30 лет, проценты по ним выплачиваются два раза в год. Векселя платят более низкую процентную ставку и имеют срок от 2 до 10 лет. Векселя выдаются на срок от 4 недель до 1 года.

Вы можете инвестировать в казначейские облигации США напрямую или приобрести их через брокера по облигациям. Также существует несколько инвестиционных фондов, которые инвестируют в долговые активы правительства США . Например, казначейский ETF с увеличенным сроком действия Vanguard. Инвестирование в казначейские облигации через ETF — отличный способ получить пассивный доступ к широкому спектру казначейских облигаций США. Абсолютный золотой стандарт инвестиций с ежемесячным доходом с низким уровнем риска

6. Муниципальные облигации

Еще одна инвестиция, по которой проценты выплачиваются каждые 6 месяцев, Муниципальные облигации считаются крайне низкорисковыми . Уровень 10-летнего дефолта составляет примерно половину от корпоративных облигаций и составляет всего 0,1%. Некоторые муниципальные облигации не облагаются налогом, что делает их еще более привлекательными.

Существует два типа муниципальных облигаций; облигации с общими обязательствами и доходные облигации . Облигации с общим обязательством используются для привлечения денег для покрытия текущих расходов, а облигации с доходом выпускаются для оплаты инфраструктурных проектов.

Облигации с общим обязательством используются для привлечения денег для покрытия текущих расходов, а облигации с доходом выпускаются для оплаты инфраструктурных проектов.

Как и в случае со всеми другими типами облигаций в этом списке, существует два основных способа инвестирования в муниципальные облигации; покупка облигаций через брокера по облигациям или покупка в инвестиционный фонд, такой как взаимный фонд или ETF.

Родственные : Муниципальные облигации | Все, что вам нужно знать об этих эффективных с точки зрения налогообложения источниках ежемесячного дохода

7. Фонды с плавающей процентной ставкой

процентные активы. Эти фонды выплачивают переменную (или плавающую) процентную ставку. Фонды с плавающей процентной ставкой обычно инвестируют в краткосрочные активы.

Некоторые примеры биржевых фондов с плавающей ставкой включают:

- iShares Облигации с плавающей ставкой ETF

- SPDR Barclays Capital Investment Grade ETF с плавающей ставкой

- Инвестиционный фонд с плавающей процентной ставкой Invesco

Фонды с плавающей процентной ставкой могут инвестировать как в краткосрочные, так и в долгосрочные долговые ценные бумаги, и инвесторы фонда подвержены кредитному риску, связанному с фондами, лежащими в основе инвестиций.

Связанные : Фонды с плавающей ставкой | Все, что вам нужно знать об этом часто упускаемом из виду вложении дохода

8. Фонды денежного рынка

Фонды денежного рынка — это инвестиционные фонды (паевые инвестиционные фонды и ETF), которые инвестируют в наличные деньги и их эквиваленты. Эти фонды очень ликвидны, и они стараются поддерживать стоимость чистых активов (СЧА) на уровне 1 доллара за акцию. Любая избыточная прибыль распределяется между акционерами в виде регулярных выплат.

Существует 4 основных типа фондов денежного рынка:

- Prime – инвестирование в негосударственный долг

- Правительство – инвестиции в государственные ценные бумаги и соглашения об обратном выкупе

- Казначейство – инвестирование в выпущенный Казначейством США долг

- Безналоговые – инвестирование в не облагаемые налогом активы, такие как муниципальные облигации

Поскольку фонды денежного рынка должны поддерживать СЧА в 1 доллар, они вынуждены регулярно платить своим инвесторам, создавая надежный поток ежемесячного дохода.

Связанные : Фонды денежного рынка | Краткосрочные инвестиции с низким уровнем риска, приносящие ежемесячный доход

9. Акции, приносящие дивиденды

Хотя доходность фондового рынка в целом довольно низкая, есть акции, дивиденды по которым намного превышают средний уровень.

Вы можете провести собственное исследование и выбрать лучшие акции с историей постоянного повышения дивидендов, или вы можете инвестировать в фонд, ориентированный на дивиденды, и возложить тяжелую работу на управляющего фондом. Вы можете покупать акции и фонды с онлайн-брокерским счетом.

Несмотря на то, что дивиденды по большинству акций выплачиваются ежегодно, есть такие, которые ежемесячно выплачивают дивиденды . Также можно создать поток ежемесячного дохода, выбрав ряд акций, по которым выплачиваются дивиденды в разные месяцы года. Это так называемая лестничная стратегия.

Связанные : Окончательный список всех 53 ежемесячных дивидендных акций

10.

Инвестиционные фонды недвижимости (REIT)

Инвестиционные фонды недвижимости (REIT)

REIT владеют приносящей доход недвижимостью и распределяют 90 процентов (90%) своей прибыли акционерам . Инвестирование в REIT — это простой способ инвестировать небольшую сумму в приносящую доход недвижимость, и есть много компаний, которые ежемесячно выплачивают дивиденды.

Существует множество различных типов REIT, специализирующихся на всех типах недвижимости, регионах и секторах. Некоторые REIT инвестируют в ипотечные кредиты, обеспеченные недвижимостью, и получают процентный доход.

Вы можете инвестировать в REIT напрямую или через биржевые фонды. В любом случае, это очень доступные, ликвидные и в целом достаточно стабильные инвестиции.

Связанные : Топ-5 REIT с ежемесячным доходом прямо сейчас

11. Основные товарищества с ограниченной ответственностью

Основные товарищества с ограниченной ответственностью (MLP) предлагают способ инвестировать в коммерческое предприятие в сфере недвижимости и природных ресурсов сектора через публичный обмен. MLP не платят федеральный подоходный налог, но инвесторы облагаются налогом на свой доход в виде дивидендов.

MLP не платят федеральный подоходный налог, но инвесторы облагаются налогом на свой доход в виде дивидендов.

MLP продают паи инвесторам, но они котируются на национальных фондовых биржах , поэтому они считаются относительно ликвидными инвестициями. Они обязаны распределять все свои свободные деньги среди своих инвесторов , поэтому они могут стать отличной инвестицией ежемесячного дохода. Кроме того, они не платят федеральный подоходный налог. вместо этого инвесторы просто платят свои собственные налоги с распределения доходов , которые они получают от MLP.

В MLP нет сотрудников. Они управляются генеральным партнером (GP) , который первоначально будет владеть не менее 2% акций предприятия.

Предприятие может выбрать привлечение капитала от инвесторов с помощью MLP, потому что обычно это дешевле, чем занимать деньги. По сути, бизнес представляет собой обмен будущего денежного потока от базового проекта на капитал инвесторов для запуска проекта.

Связанные : Руководство для инвесторов с ежемесячным доходом для создания товариществ с ограниченной ответственностью

12. Одноранговое кредитование

Еще одна альтернативная инвестиция, которая стала постоянно доступной и популярной в последнее время, инвестиции в кредитование P2P могут похвастаться дает двузначное число .

Посылка проста. Веб-сайт кредитования P2P сопоставит заемщиков с инвесторами (кредиторами) . Как инвестор, вы можете ссудить деньги заемщикам в виде обеспеченного и необеспеченного долга.

Процентные ставки сборы с заемщиков варьируются от сайта к сайту и в значительной степени зависят от качества заемщика и кредитного риска при предоставлении кредита.

Доходы для инвесторов варьируются от примерно 8 процентов (8%) до двузначных чисел. Вы также можете инвестировать часть кредита вместе с другими инвесторами в виде векселей . это может быть хорошим способом распределить риск инвестирования между несколькими кредитами и заемщиками.

это может быть хорошим способом распределить риск инвестирования между несколькими кредитами и заемщиками.

Родственные : Мое универсальное руководство по одноранговому кредитованию Инвестиции для инвесторов с ежемесячным доходом владение физическим имуществом. Как частный кредитор вы выступаете в роли банка, предоставляя кредит инвестору в недвижимость в обмен на фиксированная процентная ставка и залоговое имущество в качестве обеспечения ваших инвестиций.

При условии, что вы найдете хорошего заемщика для работы, частное кредитование предлагает s стабильный ежемесячный доход с минимальным риском . Вы можете ознакомиться с нашей собственной программой частного кредитования здесь.

Вы можете рассчитывать на частные кредитные инвестиции до платить проценты от 8 процентов (8%) до 12 процентов (12%) , в зависимости от динамики сделки, качества недвижимости и опыта финансовая устойчивость и возможности заемщика.

Связанный : Абсолютно все, что вам нужно знать о кредитовании частных лиц для получения ежемесячного дохода

14. Ипотечные примечания к недвижимости

Если вы не можете найти хорошего заемщика или проект для частного кредитования, вы можете купите существующую ипотечную ноту (или две), чтобы добавить к своему плану ежемесячного дохода.

Инвестиции в недвижимость состоят из векселя и залога – обычно ипотечного или доверительного договора. В примечании подробно излагаются условия кредита между заемщиком и кредитором, в то время как залоговое удержание обеспечивает залог для кредитора, который может принудительно продать недвижимость путем обращения взыскания, если заемщик не выполняет условия примечания.

Ноты могут быть действительными или неработающими. Действующие векселя имеют хорошую репутацию, платежи от заемщика поступают вовремя. Неработающие векселя — это безнадежные долги, по которым заемщик прекратил выплаты.

Вторичный рынок векселей на недвижимость огромен, каждый день между кредиторами и инвесторами торгуются миллиарды долларов действующих и неработающих векселей.

Связанные : Примечание Инвестирование 101 | Все, что вам нужно знать об инвестициях в недвижимость Примечания

15. Коммерческая недвижимость для сдачи в аренду

Коммерческая недвижимость может быть отличной инвестицией с ежемесячным доходом . К этому особому классу недвижимости относятся практически любые нежилые здания, а также жилые многоквартирные дома, в которых более 4 квартир. Примеры коммерческой недвижимости включают медицинские центры, офисные здания, промышленную собственность, многоквартирные дома, гостиницы, склады и торговые центры.

По сравнению с жилой недвижимостью, сдаваемой в аренду, коммерческая недвижимость имеет тенденцию к требуют больше капитала, опыта и времени для успешной покупки и управления . К счастью, есть несколько способов совместного инвестирования с опытными партнерами.

К счастью, есть несколько способов совместного инвестирования с опытными партнерами.

Вы можете инвестировать в коммерческие фонды недвижимости, REIT, синдикаты и веб-сайты краудфандинга . Эти точки доступа позволяют мелким инвесторам совместно инвестировать относительно небольшой капитал вместе с опытными спонсорами или управляющими фондами, которые будут выполнять всю тяжелую работу.

Связано с: Как инвестировать в коммерческую недвижимость для получения ежемесячного дохода

16. Сдаваемая в аренду жилая недвижимость

Сдаваемая в аренду недвижимость является отличным вариантом для инвестиций для тех, кто ищет ежемесячный доход из-за регулярных арендных платежей , легкой доступности для всех денежные средства при возврате денежных средств.

Владение сдаваемой в аренду недвижимостью может быть тяжелой работой . Несмотря на то, что арендодатели «под ключ» часто рекламируют жилье как источник пассивного дохода, работа с «квартиросъемщиками, туалетами и мусором» может отнимать много времени и средств.

Существует несколько способов инвестировать в сдаваемую в аренду недвижимость , включая ряд общедоступных фондов жилой недвижимости, включая REIT, а также прямое владение физической сдаваемой в аренду недвижимостью и веб-сайты краудфандинга недвижимости.

Часто инвесторы, покупающие арендуемую недвижимость, используют инвестиционную стратегию BRRRR; купить, восстановить, арендовать, рефинансировать повторить . Это существенно облегчает покупку нескольких сдаваемых в аренду объектов с относительно небольшим капиталом.

Связанные : Все, что вам нужно знать об инвестировании в сдаваемую в аренду недвижимость для получения ежемесячного дохода

17. Timberland & Forestry Investments

Некоторые институциональные инвесторы считают древесину идеальным классом активов . Деревья продолжают расти и производить больше древесины независимо от рыночных условий. Таким образом, ваши инвестиции продолжают расти независимо от экономической погоды.

Таким образом, ваши инвестиции продолжают расти независимо от экономической погоды.

Качественная древесина растет долго, поэтому доход от владения лесными угодьями вряд ли будет получен ежемесячно . Одним из решений, которое может помочь вам включить инвестиции в лесное хозяйство и лесные угодья в план ежемесячных инвестиций дохода, является инвестирование через лесной фонд. Поскольку крупные фонды и лесозаготовительные REIT владеют большим количеством лесных угодий, они постоянно вырубают или прореживают по очереди, поэтому часто более часто распределяется доход между инвесторами .

Инвестиции в лесные угодья и лесное хозяйство были одним из наиболее стабильные классы активов для некоторых крупнейших мировых инвесторов, включая пенсионные фонды и университетские пожертвования. Однако высокая стоимость входа и отсутствие навыков управления лесным хозяйством являются серьезными препятствиями для входа многих инвесторов.

Связанные : Ваше краткое руководство по инвестированию в лесоматериалы REIT для получения квартального дохода

18. Компании по развитию бизнеса (BDC)

BDC могут быть отличными инвестициями, которые выплачивают ежемесячный доход с доходностью выше средней . Эти регулируемые инвестиционные компании инвестируют в малые и/или проблемные предприятия, обеспечивая затем доступ к растущему капиталу.

Они структурированы как закрытые инвестиционные компании, и распределяют 90 процентов (90%) своего дохода среди акционеров . Из-за своего регулируемого статуса они не платят федеральный подоходный налог до распределения дивидендов. вместо этого индивидуальных акционеров платят свои собственные налоги на доход , который они получают.

BDC зарегистрированы на фондовой бирже , и в настоящее время существует около 47 на выбор. Хотя они представляют собой акции с более высоким риском из-за характера лежащих в их основе инвестиций, они также приносят значительную прибыль. По состоянию на август 2021 года доходность девяти лучших компаний по развитию бизнеса превышала 9% годовых. Многие из них платят ежемесячно!

По состоянию на август 2021 года доходность девяти лучших компаний по развитию бизнеса превышала 9% годовых. Многие из них платят ежемесячно!

Связанные : Мое универсальное руководство по инвестированию в компании по развитию бизнеса для получения ежемесячного дохода

19. Привилегированные акции

Привилегированные акции могут быть отличной инвестицией, которая приносит ежемесячный доход по достойной ставке . Но, конечно, есть риски, которые следует учитывать, особенно учитывая дикую волатильность, связанную с фондовым рынком.

Эта интересная инвестиция в акционерный капитал действует немного как долг, выплачивая фиксированный доход инвесторам . Но привилегированные акции — это инвестиции в акционерный капитал, и поэтому они имеют потенциал роста в размере . Как и любые инвестиции с фиксированным доходом, привилегированные акции могут использоваться для получения предсказуемого ежемесячного денежного потока.

Владельцы привилегированных акций получают приоритет перед держателями обыкновенных акций, когда речь идет о дивидендах . Они также имеют большие права на активы компании в случае ликвидации компании. Но права привилегированных акционеров ограничены. Обычно они не могут голосовать по вопросам компании, как это делают обычные акционеры.

Связанные : Все, что вам нужно знать об инвестировании в привилегированные акции для получения ежемесячного дохода

Еще одна хорошая инвестиция ежемесячного дохода, единицы хранения генерируют регулярный денежный поток от арендной платы так же, как коммерческая или жилая недвижимость.

В настоящее время становится очень популярным среди инвесторов в недвижимость. Одной из наиболее привлекательных характеристик самостоятельного хранения является то, что оно по-прежнему хорошо работает в условиях экономического спада. Будь экономика на подъеме или спаде, людям по-прежнему нужно хранилище. Кроме того, гораздо более низкие эксплуатационные расходы, чем инвестиции в жилую или коммерческую недвижимость .

Кроме того, гораздо более низкие эксплуатационные расходы, чем инвестиции в жилую или коммерческую недвижимость .

Согласно отраслевым источникам, существует примерно 49000 складских помещений в США общей площадью 2,6 миллиарда квадратных футов, приносящих около 32 миллиардов долларов годового дохода.

Существует множество способов инвестировать в собственное хранилище в зависимости от того, насколько активным или пассивным вы хотите быть. Вы можете приобрести существующий объект, построить свой собственный с нуля или пассивно инвестировать в синдикацию , или REIT с самостоятельным хранением .

Как бы вы ни решили инвестировать, инвесторам нравится регулярный ежемесячный доход, генерируемый складскими помещениями, а нормы прибыли, как правило, намного выше, чем в сопоставимых отраслях.

Связанные : Инвестиции в собственное хранилище для ежемесячного дохода | Все, что вам нужно знать

23.

Парки мобильных домов

Парки мобильных домов

Далее в нашем списке находятся парки мобильных домов. Это могут быть отличные инвестиции для получения ежемесячного дохода , а также получение прироста капитала.

Более 5 процентов (5%) населения США живут в парках передвижных домов . Это почти 18 миллионов человек. Спрос высок, а предложение ограничено, поэтому инвесторы начинают проявлять интерес.

Парки мобильных домов предлагают инвесторам регулярный денежный поток от арендной платы и других доходов от собственности. Они могут иметь ставки капитализации до 10 процентов (10%), что дает им солидные возможности притока денежных средств.

Вы можете инвестировать в этот класс активов путем покупки парка самостоятельно, через синдикат (например, краудфандинг) или через фонд , известный как REIT промышленного жилья.

Связанные : Все, что вам нужно знать об инвестировании в парки мобильных домов

24.

Скоро…

Скоро…

Другие полезные статьи о ежемесячном доходе Инвестиции

- Частное кредитование 101 | Полное руководство по кредитованию частных лиц

- Инвестирование в ноты 101 — все, что вам нужно знать о инвестировании в ноты

- Полный список ежемесячных дивидендных акций

Популярные сообщения

Подкаст «Беседы с инвесторами»

Ссылка для загрузки страницы

Перейти к началу

12 видов пассивных инвестиций, которые приносят вам ежемесячный доход

Одним из наиболее фундаментальных способов, которым богатые думают о деньгах по-другому, является то, что они не идут и не работают за свои деньги. Их деньги работают на них.

Пока они играют со своими детьми, играют в футбол или путешествуют по Южной Америке, они зарабатывают деньги. В этом и заключается красота пассивного дохода: он течет без вашего участия.

Инвестиции для получения пассивного дохода служат не только вашим долгосрочным финансовым целям. Ваши инвестиции могут приносить вам доход прямо сейчас.

Ваши инвестиции могут приносить вам доход прямо сейчас.

Зачем инвестировать ради пассивного дохода?

Люди вкладывают средства в приносящие доход активы по многим причинам. Кто бы не хотел зарабатывать больше денег, не выходя на улицу и не потея за каждый цент?

Вы владеете акциями Apple, Amazon, Tesla. Почему не Бэнкси или Энди Уорхол? Стоимость их работ не растет и не падает вместе с фондовым рынком. И они намного круче Джеффа Безоса.

Получите приоритетный доступ

Вот несколько наиболее распространенных причин, по которым вы можете стремиться к пассивному доходу:

Досрочный выход на пенсию

Никто не говорит, что для выхода на пенсию нужно ждать 65 лет. Имея достаточный пассивный доход, вы можете покрыть свои расходы на проживание, поэтому работа становится необязательной.

Эта простая концепция служит основой для движения за финансовую независимость, досрочный выход на пенсию (FIRE): Вы можете выйти на пенсию молодыми, если вложите достаточно сбережений в приносящие доход инвестиции.

Я знаю учителей, которые ушли на пенсию в 30 лет, потому что они получили достаточный пассивный доход от аренды недвижимости (подробнее об этом чуть позже).

Чтобы наслаждаться более комфортной пенсией

Да, вы, вероятно, будете получать (небольшой) чек на пособие по социальному обеспечению каждый месяц после выхода на пенсию, но это не означает, что вы будете жить на широкую ногу. Чем больше пассивного дохода вы получаете от своего инвестиционного портфеля, тем выше качество жизни, которое вы сможете вести в последующие годы.

Чтобы уменьшить зависимость от вашей работы

Увольнение относится к числу худших переживаний, с которыми сталкивается большинство из нас. Это заставляет вас чувствовать себя не только отвергнутым и сломленным, но и обнажает вашу зависимость от других в плане средств к существованию.

Потеря единственного источника дохода заставляет вас чувствовать себя совершенно беспомощным. Однако, когда у вас есть другие источники дохода, вы не чувствуете почти такой же беспомощности или отчаяния, чтобы немедленно найти замену. Вы можете не торопиться и найти подходящую работу в своей собственной скорости.

Вы можете не торопиться и найти подходящую работу в своей собственной скорости.

Бросить свою высокооктановую работу ради любимого дела

Работа с высоким уровнем стресса и высоким доходом, как правило, сковывает нас золотыми наручниками. Мы поддаемся инфляции образа жизни, а затем обнаруживаем, что больше не можем позволить себе оставить эту работу с высоким уровнем стресса, даже когда начинаем ее ненавидеть.

Однако с пассивным доходом вы можете выйти за дверь и следовать своей страсти, даже если это не принесет вам прибыли. Вы даже можете устроиться на работу, которая позволяет вам работать удаленно, чтобы вы могли отказаться от поездок на работу, работать из дома или переехать в любую точку мира, где вы хотите жить.

Жить где угодно

Имея достаточный пассивный доход, вы разрываете оковы своей работы и, следовательно, необходимость жить рядом с ней.

Во многих странах за 2000 долларов в месяц можно купить комфортный образ жизни — в некоторых случаях даже роскошный. Заработайте 2000 долларов ежемесячного пассивного дохода, и вы сможете отправиться в приключение своей мечты, где захотите.

Заработайте 2000 долларов ежемесячного пассивного дохода, и вы сможете отправиться в приключение своей мечты, где захотите.

Быстрое накопление богатства

Богатство порождает еще большее богатство, и нигде это не проявляется так ясно, как в пассивном доходе.

Представьте себе, что кто-то вручил вам сдаваемое в аренду имущество, приносящее пассивный доход в размере 1000 долларов в месяц, и вы откладываете вновь обретенный дополнительный доход и инвестируете его в качестве первоначального взноса за другое имущество.

Теперь у вас есть две собственности, приносящие доход, так что вы можете накопить следующий первоначальный взнос еще быстрее — и следующий, и следующий, в самовоспроизводящемся цикле более высокого дохода и богатства.

Пассивное инвестирование без стресса

Экономика меняется каждую минуту, и вы должны следить за своими инвестициями как ястреб. Но есть упущенная из виду инвестиция «поставил и забыл», которая действительно пассивна: изобразительное искусство.

Почему? Немногие понимают финансовую мощь искусства, но в среднем цены на современное искусство выросли на 14,1% в год с 1995 по 2021 год. Это даже выше, чем средняя доходность в 9,9%, которую вы могли бы увидеть в S&P 500. Плюс, хорошо искусство обеспечивает некоторую защиту от инфляции и помогает диверсифицируйте свой портфель.

Так что понятно, почему все больше финансовых специалистов наконец осознают силу искусства как класса активов.

На самом деле, опрос Deloitte 2014 года показал, что только 53% управляющих активами считают, что искусство должно быть частью предложения богатства. В 2021 году этот показатель подскочил до 85%.

Раньше инвестиции в искусство сопровождались массой препятствий. Вам нужно было изучить художников, найти 5 миллионов долларов, чтобы купить качественную картину, и хранить эту чертову вещь. Затем, чтобы обналичить деньги, вам нужно будет найти покупателя самостоятельно.

С новыми онлайн-платформами для инвестиций вы сможете обойти все эти препятствия. Теперь вы инвестируете в Пикассо и Уорхола за небольшую часть стоимости. И у вас есть ликвидность. Вы можете покупать и продавать акции искусства другим инвесторам на платформе.

Теперь вы инвестируете в Пикассо и Уорхола за небольшую часть стоимости. И у вас есть ликвидность. Вы можете покупать и продавать акции искусства другим инвесторам на платформе.

Лучшая часть? Начало работы занимает всего несколько кликов.

Источники пассивного дохода

Пассивный доход звучит здорово, но откуда он берется?

Вы можете получать пассивный доход из многих источников, но все они имеют одну общую черту: для их создания требуются деньги, работа или и то, и другое. Вы инвестируете их заранее, а затем пожинаете плоды.

Именно поэтому так мало людей получают пассивный доход. Они теряют интерес, когда понимают, сколько первоначальных вложений от них требуется.

Если вы не боитесь небольших вложений времени или денег, читайте дальше и выбирайте комбинацию лучших источников пассивного дохода, чтобы питать свои приключения на всю оставшуюся жизнь.

1. Акции и фонды, выплачивающие дивиденды

Одной из самых простых и распространенных форм пассивного дохода являются дивиденды от акций, взаимных фондов или биржевых фондов (ETF). Вы покупаете акцию, и эта акция выплачивает вам дивиденды каждый квартал на неопределенный срок.

Вы покупаете акцию, и эта акция выплачивает вам дивиденды каждый квартал на неопределенный срок.

Некоторые акции, конечно, приносят более высокие дивиденды, чем другие. Годовая доходность одной акции может составлять 1% от ее цены, а доходность другой — 5%.

Чтобы снизить риск в своем портфеле акций, подумайте о покупке ETF, владеющих широким спектром акций, приносящих дивиденды, чтобы не инвестировать слишком много в какую-то одну компанию.

Существуют сотни ETF, которые специализируются на акциях с высокими дивидендами. Три хороших примера: SPDR S&P Dividend ETF (тикер: SDY), SPDR S&P Global Dividend ETF (тикер: WDIV) и ETF ProShares S&P 500 Dividend Aristocrats (тикер: NOBL).

Благодаря высокой ликвидности, легкой диверсификации, сильному историческому росту и низкой потребности в наличных деньгах, акции остаются легкой отправной точкой для инвестирования в пассивный доход.

Откройте брокерский счет , если у вас его еще нет. Все занимает пять минут. Я использую Charles Schwab, потому что они не берут комиссий и предлагают отличный бесплатный сервис роботов-консультантов.

Я использую Charles Schwab, потому что они не берут комиссий и предлагают отличный бесплатный сервис роботов-консультантов.

Есть также несколько других брокерских счетов, которые предлагают денежный бонус за открытие нового счета.

В качестве последнего преимущества акций и индексных фондов вы можете легко инвестировать в них, используя пенсионные счета, такие как IRA. Вы можете открыть их через своего существующего брокера, и вы сохраняете полный контроль и право собственности на них при смене работы.

2. Облигации

Другим классическим «бумажным активом», облигациями , обычно выплачиваются процентные платежи до тех пор, пока они не наступят, и вы не вернете свои первоначальные деньги.

Если вы новичок в концепции облигаций, то это, по сути, ваш кредит заемщику, который вы можете продать на вторичном рынке другому инвестору в любое время.

Облигации бывают двух основных видов: государственные облигации и корпоративные облигации. Некоторые государственные облигации, в том числе многие местные муниципальные облигации, имеют налоговые льготы для инвесторов.

В последние годы облигации не приносили такой же высокой доходности, как в 20 веке. В условиях постоянно низких процентных ставок многим инвесторам трудно заинтересоваться облигациями.

Тем не менее, облигации исторически играли важную роль в снижении риска последовательности возвратов для пенсионеров. Поскольку облигации, как правило, представляют собой инвестиции с меньшим риском и низкой доходностью, многие инвесторы постепенно покупают больше облигаций по мере выхода на пенсию в качестве стратегии снижения риска за счет распределения активов.

Совет профессионала : если вы заинтересованы в поддержке малого бизнеса, вы можете пассивно инвестировать через Mainvest всего за 100 долларов. Получите бонус в размере 20 долларов США при регистрации.

3. Сдаваемая в аренду недвижимость

Сдаваемая в аренду недвижимость — отличный источник пассивного дохода. Они приносят постоянный доход без необходимости убивать золотого гуся и продавать какие-либо активы.

Это означает, что вам не нужно беспокоиться о безопасной скорости снятия средств или риске последовательности возвратов по мере приближения к пенсии — по крайней мере, не о доходе от аренды.

На самом деле, активы в сфере недвижимости увеличивают ваш собственный капитал с течением времени, поскольку недвижимость (будем надеяться) растет в цене, а арендная плата ваших арендаторов покрывает ваши ипотечные кредиты.

Арендная плата также корректируется с учетом инфляции, поэтому вам не нужно беспокоиться о том, что инфляция уменьшит ваши доходы.

Доходы предсказуемы, потому что вы знаете цену покупки недвижимости и рыночную ставку арендной платы, и вы можете точно предсказать долгосрочные средние значения всех расходов.

Арендодатели могут снизить основные риски, связанные с сдаваемой в аренду недвижимостью, путем тщательной проверки арендаторов и страхования от невыплаты арендной платы, а также с помощью передовых методов управления недвижимостью, включая полугодовые проверки.

Вишенкой на торте является то, что недвижимость дает выдающиеся налоговые льготы.

Кроме того, никто не говорит, что вы должны сдавать квартиру постоянным арендаторам. Кроме того, вы можете арендовать свою недвижимость на короткий срок на Airbnb.

Тем не менее, сдаваемая в аренду недвижимость подходит не всем. Они требуют навыков и знаний, чтобы выгодно инвестировать, именно поэтому так много новых инвесторов в аренду в конечном итоге теряют деньги.

Сдаваемая в аренду недвижимость также требует многих тысяч долларов наличными авансом в виде первоначального взноса и закрытия расходов, что поначалу затрудняет диверсификацию.

Недвижимость также общеизвестно неликвидна. Чтобы обналичить свой капитал путем продажи, нужно много денег и времени.

Инвестируйте в сдаваемую в аренду недвижимость только в том случае, если вы искренне заинтересованы в том, чтобы изучить основы и сделать из этого хобби или бизнес. Если вы заинтересованы только в диверсификации своих активов, у вас есть множество более простых вариантов для получения доступа к недвижимости, включая инвестиционные фонды недвижимости (REIT).

Совет профессионала : Если вы заинтересованы в покупке недвижимости для сдачи в аренду, рассмотрите Roofstock . У них есть сотни готовых объектов недвижимости, и они даже гарантируют, что у вас будет арендатор в течение 45 дней, или они покроют арендную плату на срок до 12 месяцев.

4. Публичные REIT

С помощью своего брокерского счета вы можете покупать публично торгуемые REIT точно так же, как акции или ETF. Это делает их наиболее ликвидным вариантом для инвестиций в недвижимость. К сожалению, это также делает их наиболее нестабильными.

SEC требует от публично торгуемых REIT выплачивать 90% своей прибыли в виде дивидендов. Это означает, что REIT, как правило, платят высокую доходность, но управляющим REIT трудно наращивать свои портфели, что ограничивает потенциал роста REIT.

Если вам нужен быстрый и простой способ диверсифицировать свой портфель и добавить недвижимость, публичные REIT — это простой первый шаг.

Но поскольку они торгуются на фондовых биржах, они, как правило, движутся в большей степени в соответствии с фондовыми рынками, чем другие инвестиции в недвижимость, что ограничивает их потенциал роста в качестве стратегии диверсификации.

5. Частные REIT

Частные REIT — это отдельная история. Эти частные фонды обычно инвестируют в коммерческую недвижимость — часто в многоквартирные дома — и позволяют частным инвесторам покупать доли в фондах.

В отличие от публично торгуемых REIT, частные REIT не предлагают большой ликвидности. Большинство фондов четко заявляют, что они представляют собой долгосрочные инвестиции, часто на пять лет или дольше. Некоторые позволяют инвесторам продавать свои акции досрочно, но обычно со штрафом.

Для инвесторов, которые не против оставить свои деньги и оставить их, частные REIT предлагают отличный вариант пассивного инвестирования в недвижимость.

Streitwise , например, стабильно выплачивал 10% годовых в течение многих лет. Fundrise также предлагает вариант REIT, ориентированный на доход, который выплачивает доход от 4,5% до 4,9% в виде дивидендов плюс годовой прирост в диапазоне от 4,1% до 4,6%. Concreit — это более гибкая платформа, которая предлагает переменную доходность — совсем недавно 5,5% по состоянию на второй квартал 2022 года9.0003

Fundrise также предлагает вариант REIT, ориентированный на доход, который выплачивает доход от 4,5% до 4,9% в виде дивидендов плюс годовой прирост в диапазоне от 4,1% до 4,6%. Concreit — это более гибкая платформа, которая предлагает переменную доходность — совсем недавно 5,5% по состоянию на второй квартал 2022 года9.0003

Некоторые частные REIT также инвестируют в долговые обязательства, обеспеченные недвижимостью, а не только в прямое владение недвижимостью. Это помогает им выплачивать больше постоянного дохода в виде дивидендов инвесторам, а не инвесторам, полагающимся исключительно на денежный поток от аренды своих зданий.

6. Краудфандинговые кредиты на недвижимость

Еще один непрямой способ инвестирования в недвижимость — это инвестирование исключительно в долг, обеспеченный недвижимостью.

За последние несколько лет появилось множество краудфандинговых веб-сайтов, которые вообще не инвестируют в недвижимость напрямую. Вместо этого они служат кредиторами твердых денег, предоставляя краткосрочные ссуды на покупку и ремонт домов.

Вместо этого они служат кредиторами твердых денег, предоставляя краткосрочные ссуды на покупку и ремонт домов.

Эти сайты дают взаймы деньги на покупку и ремонт дома, а затем возвращают эти деньги через таких инвесторов, как вы. Во многих случаях они позволяют вам выбирать отдельные кредиты для финансирования и выплачивают проценты в зависимости от степени риска по каждому конкретному кредиту.

Например, Первый этаж . Во-первых, они позволяют участвовать неаккредитованным инвесторам. (Аккредитованные инвесторы должны иметь собственный капитал более 1 миллиона долларов или доход не менее 200 000 долларов США для одиноких или 300 000 долларов США для супружеских пар.) Во-вторых, они позволяют вам инвестировать всего 10 долларов США, что делает их доступными даже для начинающих инвесторов, которые только начинают. .

Лучше всего то, что ссуды краткосрочные — обычно от шести до 12 месяцев — поэтому вам не нужно вкладываться в долг на много лет, как при многих других инвестициях в недвижимость. Вы вкладываете свои деньги и получаете их обратно с процентами позже в течение года.

Вы вкладываете свои деньги и получаете их обратно с процентами позже в течение года.

Это при условии, что заемщики вернут свой кредит, конечно. Никакие инвестиции в пассивный доход не обходятся без риска, но Groundfloor имеет большой опыт получения кредитов.

7. Частные заметки

Частные заметки работают аналогично краудфандингу недвижимости, но без кредитора в качестве посредника. Вместо этого вы напрямую одалживаете деньги другому человеку или компании.

В идеале, это тот, кого вы знаете и безоговорочно доверяете, потому что, если они не вернут вам деньги, у вас не будет другого выбора, кроме чувства вины.

Иногда я одалживаю деньги частными записками инвесторам в недвижимость, которых знаю и которым доверяю. Например, я одалживаю деньги той учительнице, которая вышла на пенсию в 30 лет, и ее мужу на их инвестиции в аренду. Они получают гибкое финансирование, а я получаю высокую прибыль, не возясь с проверками арендаторов или прочисткой туалетов. Они всегда вовремя выплачивали мне проценты.

Они всегда вовремя выплачивали мне проценты.

Будьте осторожны с этой опцией, если вы сами не занимаетесь инвестициями в недвижимость. Риск напрямую зависит от того, насколько хорошо вы знаете заемщика и насколько вы уверены в его опыте.

8. Доход от бизнеса

У меня есть онлайн-бизнес, который я люблю и планирую продолжать управлять в течение многих лет.

Моей партнерше, однако, скоро исполнится 60. Она больше не испытывает прежней склонности к головным болям и стрессам, связанным с ведением бизнеса, поэтому мы начали планировать ее уход.

Это не значит, что она перестанет зарабатывать деньги на этом бизнесе. Хотя ее зарплата прекратится, она по-прежнему будет получать выплаты как владелец бизнеса, даже если она больше никогда не будет помогать в партнерском маркетинге или вносить свой вклад в качестве блогера.

Открытие бизнеса позволяет вам использовать время и деньги других людей для создания собственного источника пассивного дохода.

То, что начинается как бизнес-хобби, может превратиться в нечто более масштабное и сложное, которое заживет собственной жизнью. И успешный бизнес продолжает приносить деньги даже после того, как вы наняли кого-то другого, чтобы управлять им вместо вас.

Изучите несколько потенциальных увлечений, которые вы могли бы превратить в прибыльный бизнес, и постройте собственную империю, которая будет существовать даже после того, как вы откажетесь.

9. Машины, приносящие реальный доход

Все еще ищете идеи пассивного дохода? Рассмотрим реальные машины, приносящие доход, такие как стиральные машины, банкоматы, аркадные игры, игры в баре или торговые автоматы.

Трудная часть этой стратегии — найти здание, в котором вы согласитесь установить свои машины. Оттуда вам просто нужно время от времени обслуживать их, чтобы они работали, и периодически заходить, чтобы забрать свои монеты.

Это неплохая работа, и ее можно относительно легко делегировать сотрудникам. Тем не менее, вам, возможно, придется заплатить своим продавцам остаточную комиссию, чтобы подсластить сделку и заставить их поторговаться за вас.

Тем не менее, вам, возможно, придется заплатить своим продавцам остаточную комиссию, чтобы подсластить сделку и заставить их поторговаться за вас.

10. Остаточный доход от продаж

За некоторые виды продаж выплачиваются постоянные остаточные комиссионные, а не только единовременные. Вы приводите клиента один раз, но продолжаете получать деньги, пока этот клиент остается в компании.

Например, некоторым продавцам страхования жизни получают как первоначальную комиссию за продажу, так и процент от ежемесячной премии по полису, которую клиент платит до окончания срока действия полиса.

Хотя вы, вероятно, не должны выбирать свою карьеру на основе структуры комиссионных, остаточные комиссионные действительно создают пассивный доход для некоторых продавцов. В некоторых случаях продавцы получают остаточные комиссионные только до тех пор, пока продолжают работать в компании.

Но другие компании продолжают выплачивать остаточные комиссионные даже после того, как сотрудники увольняются, давая им возможность легко выйти на пенсию или начать новую карьеру.

11. Аннуитеты

Аннуитеты выплачивают определенную сумму денег каждый месяц, как правило, до тех пор, пока вы не пнете из пословицы. Они служат минимальным уровнем вашего пенсионного дохода, обеспечивая страховку от того, что деньги закончатся до того, как вы умрете 9.0003

Если вы купите немедленную ренту, выплаты вам начнутся — как вы уже догадались — немедленно. Чаще всего приходится ждать определенное количество лет, чтобы начать получать регулярный аннуитетный доход.

Аннуитеты — это сложные финансовые продукты, которые следует внимательно изучить перед покупкой. Прежде чем принять решение о покупке, поговорите с несколькими финансовыми консультантами и рассматривайте аннуитеты только как один из компонентов более широкой стратегии получения пенсионного дохода.

12. Гонорары

В фильме «О мальчике» главный герой живет за счет гонораров за рождественскую песню, которую его отец написал несколько десятилетий назад. Забавно, но он ненавидит песню, которая позволила ему прожить без работы всю свою взрослую жизнь.

Но этот пример демонстрирует силу лицензионных отчислений, которые продолжают выплачиваться до тех пор, пока люди покупают вашу творческую работу.

В мире искусства и развлечений авторы книг часто получают гонорары, как и музыканты. Фотографы и художники-графики могут получать лицензионные отчисления, если их изображения продаются через веб-сайты стоковой фотографии.

Однако гонорары поступают не только от художественных произведений. Изобретатели и владельцы патентов могут получать гонорары, когда другие компании используют их запатентованные продукты или разработки. Франчайзи выплачивают роялти первоначальному владельцу франшизы.

Final Word

Приведенный выше список далеко не исчерпывающий.

Технически сертификаты депозитных счетов (CD), счета денежного рынка и сберегательные счета с высокой процентной ставкой считаются источниками пассивного дохода. Но поскольку они едва поспевают за инфляцией (если вообще успевают), многие считают их скорее средствами защиты от инфляции, чем источниками пассивного дохода.