Содержание

Как перевести деньги с одной карты на другую: описание и инструкция

Перевод с карты на карту внутри банка обычно осуществляется бесплатно. За перечисление между разными банками посредством дебетовой карты, как правило, устанавливается комиссия. Часто банки разрешают перечисление средств с кредиток, однако плата за подобную услугу может составлять до 6-8% от суммы, поскольку операция тарифицируется как обналичивание.

Нередки ситуации, при которых переводы через банкоматы (терминалы), интернет-банкинг или мобильное приложение приходят практически мгновенно, тогда как трансферт с помощью сотрудника офиса может совершиться спустя несколько суток. Также на несколько дней иногда растягиваются переводы между картсчетами разных банков.

Переводя деньги с карты, важно обращать внимание на точность введённых данных получателя, а также безопасность выбранного способа. Не рекомендуется использовать для подобных операций сторонние сервисы, не имеющие отношения к банкам или платежным системам.

Перевод через банкомат

В этом случае не нужна регистрация в интернет-сервисе или наличие удостоверения личности, которое потребуется, если прибегать к помощи операциониста. Достаточно вставить «пластик» в картоприёмник банкомата, ввести ПИН-код, выбрать опцию «перевод» (наименование позиции меню может варьироваться). Затем указать сумму, реквизиты счёта (карты) получателя. По завершении стоит получить и сохранить чек, подтверждающий совершённую операцию.

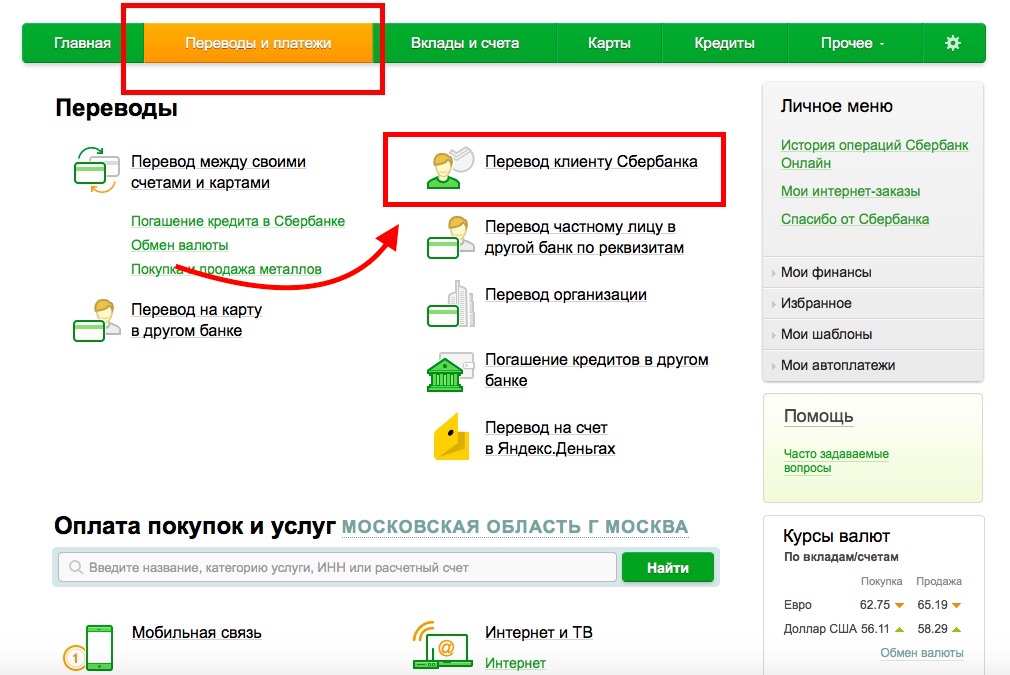

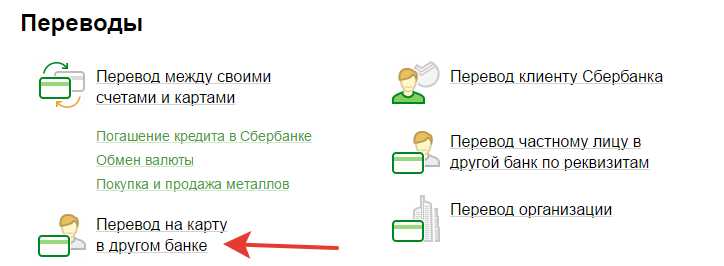

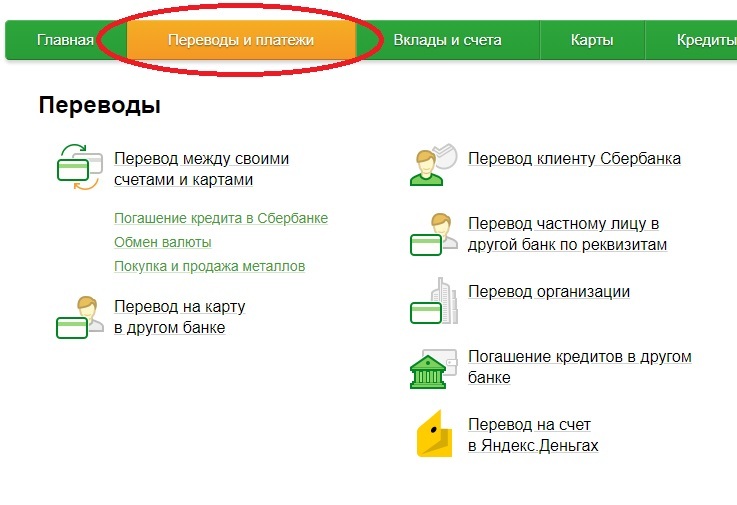

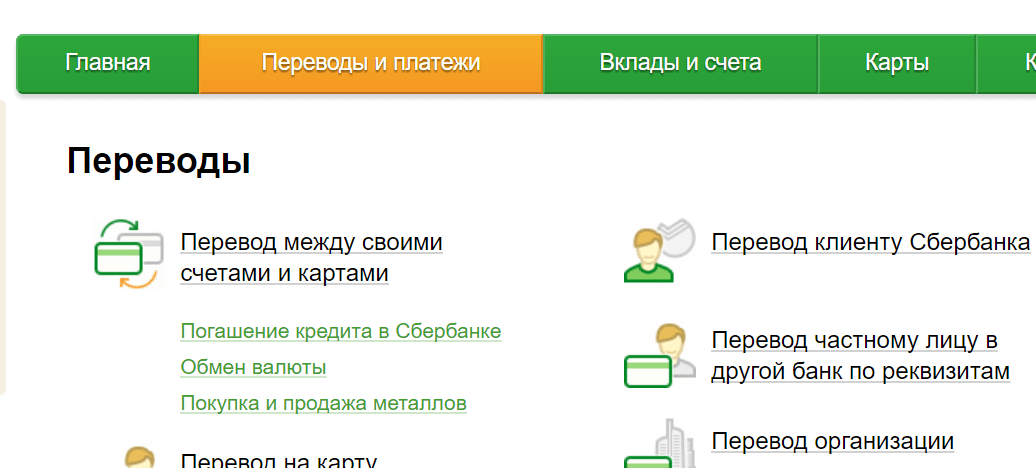

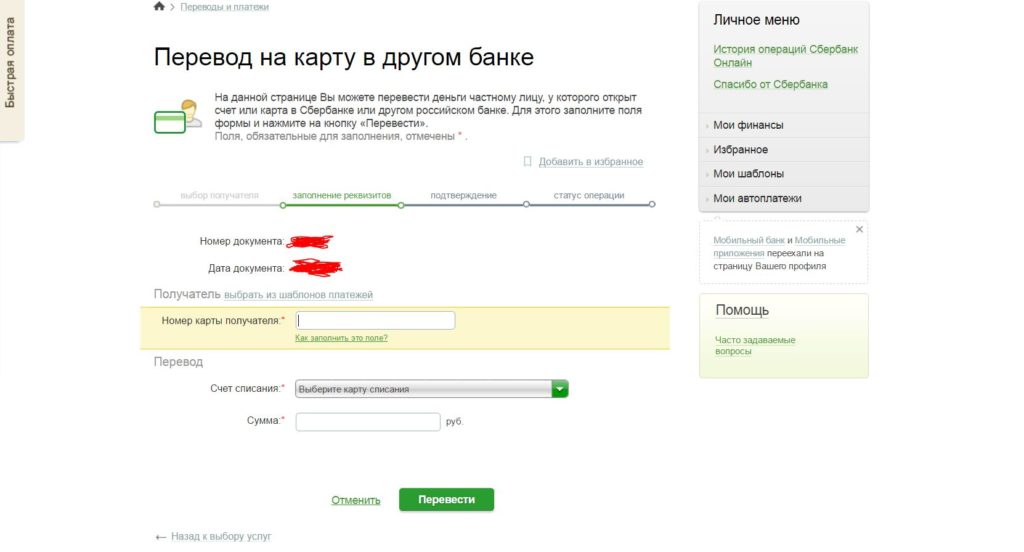

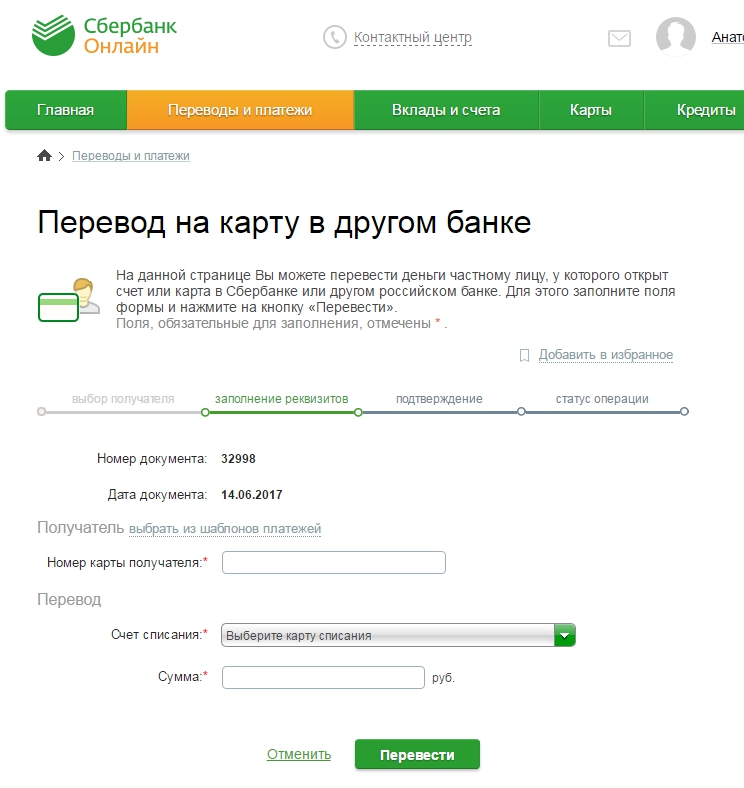

Перевод через интернет-банкинг или мобильное приложение

Обычно подключиться к интернет-банку можно в офисе банка-эмитента, через терминал (банкомат) или с помощью сотрудников call-центра. Для переводов через мобильное приложение требуется его установка на смартфон. Указанными способами можно совершить трансферт средств между своими счетами (в том числе карточными) или отправить средства на картсчёт другого физического лица. Ввод пароля из смс-сообщения (иногда – одноразового временного пароля из списка выданных при регистрации) подтверждает согласие с операцией и корректность всех указанных данных.

Перевод через SMS-банкинг

Для перечисления денег нужно отправить SMS на короткий номер мобильного сервиса. Например, в Сбербанке это 900. Сообщение должно содержать поручение («перевод»), счёт или телефон получателя, сумму:

- Вариант 1: «ПЕРЕВОД XXXXXXXXXXXXXXX YYY», где X – номер карты реципиента, Y – сумма.

- Вариант 2: «ПЕРЕВОД XXXXXXXXXX YYY», где X – номер телефона (картсчёт получателя должен быть подключён к мобильному банку с привязкой данного номера телефона), Y – сумма.

В других кредитных учреждениях алгоритмы совершения транзакции чаще всего аналогичны.

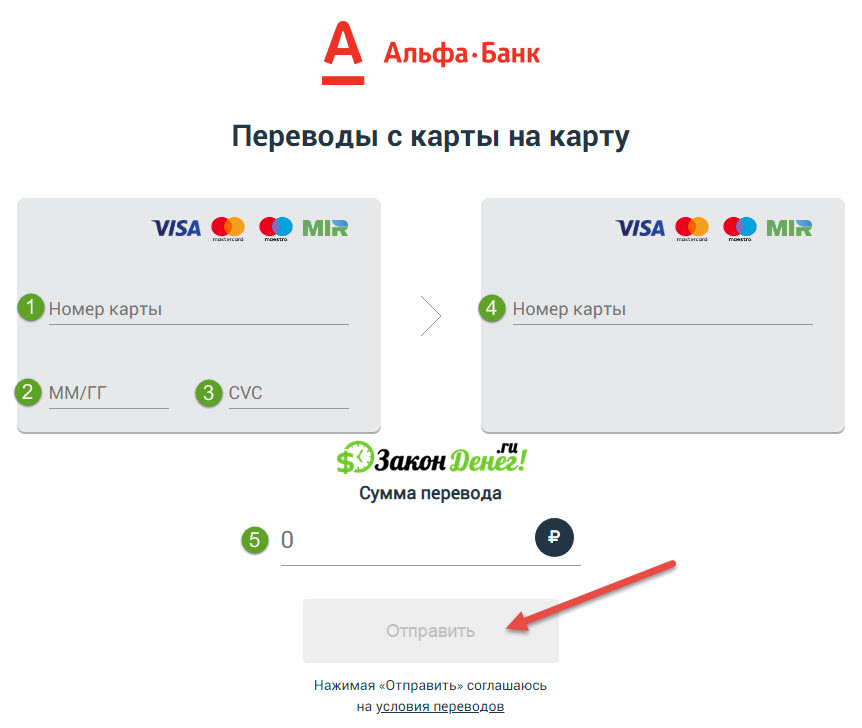

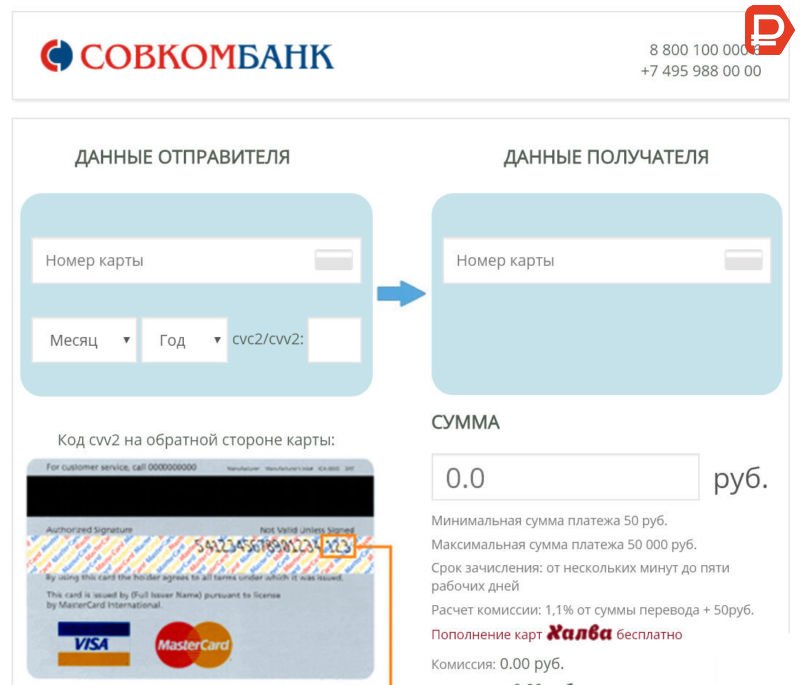

Перевод через сайт стороннего банка

Многие банки предлагают на своих сайтах переводы между картами любых эмитентов. Обычно комиссия за такую услугу варьируется в диапазоне 1,5-2% от суммы транзакции, также может быть установлена её минимальная величина в рублях. В данном случае осуществить перевод может любой пользователь, в том числе не являющийся клиентом проводящего операцию кредитного учреждения, без регистрации. Понадобятся данные обеих карт (откуда будут списаны средства и куда они должны быть зачислены) и код из SMS для подтверждения.

Понадобятся данные обеих карт (откуда будут списаны средства и куда они должны быть зачислены) и код из SMS для подтверждения.

Перевод через электронные кошельки и системы

Алгоритм таков: пополнить кошелёк QIWI, Webmoney, Яндекс.Деньги или иной системы безналичным трансфертом с карты, а затем отправить деньги на другой «пластик» с кошелька. Иногда такой порядок действий оправдан финансово. Например, с карты Альфа-Банка через сервис эмитента можно без комиссии пополнить кошелёк Элекснет, после чего – опять же без комиссии – перевести средства со счёта Элекснет на карту Банка ЗЕНИТ.

Безопасность данных

Не все банки позволяют в режиме онлайн переводить деньги на картсчета, открытые в других кредитно-финансовых организациях. Для этого можно также воспользоваться международными или локальными интернет-сервисами вроде Alfaportal, PayOnline, А3, Card2card. Однако некоторые эксперты считают, что раскрытие данных своего «пластика» на подобных веб-площадках чревато интернет-мошенничеством.

Переводы с карты на карту

Платежные системы Visa, Mastercard и МИР

С карты любого банка на карту любого банка

Защищено технологией 3D Secure

- Для перевода достаточно знать только номер карт получателя

- Можно перевести денежные средства на карты любого российского банка. Переводы осуществляются в российских рублях. Переводы в долларах США и евро, к сожалению, не предоставляются

- Воспользоваться сервисом по переводам с карты на карту в сети интернет возможно только для карт поддерживающих технологию 3D Secure

- Денежные средства авторизуются мгновенно при переводе на карты (Visa, MasterCard, МИР) Банка ЗЕНИТ, и могут быть доступны клиенту для совершения платежей и покупок

- При переводе на карты сторонних Банков денежные средства должны авторизоваться на счете получателя в течении 10 минут. В некоторых редких случаях срок перевода может составлять до 3 дней

- Обращаем ваше внимание, если необходимо перевести денежные средства в оплату кредита, то лучше это сделать заранее, примерно за три рабочих дня

- Переводы с карт Банка ЗЕНИТ — 75 000 ₽ за один перевод, 50 переводов в месяц на сумму не более 1 000 000 ₽

- Переводы с других карт — 75 000 ₽ за один перевод, 5 переводов в день, 50 переводов в месяц на сумму не более 800 000 ₽

- С дебетовой карты Банка ЗЕНИТ на карту Банка ЗЕНИТ — бесплатно

- С дебетовой карты Банка ЗЕНИТ на карту другого банка — 1,25% (но не менее 50 ₽ )

- С кредитной карты Банка ЗЕНИТ на карту другого банка — 1,25% (но не менее 50 ₽ ) плюс комиссия 3% (но не менее 300 ₽ )

- С карты другого банка на карту Банка ЗЕНИТ — бесплатно (комиссию может списать другой банк по тарифам за переводы)

- Между картами других банков — 1,25% (но не менее 50 ₽ )

Важно! Необходимо учитывать, что банком-эмитентом карты, с которой осуществляется перевод, могут быть установлены собственные ограничения сумм переводов.

Полные тарифы и условия

- Переводы реализуются с применением технологии 3D Secure (MasterCard® SecureCode™ или Verified by Visa) — одноразовых паролей для подтверждения платежа

- Обращаем Ваше внимание на риск появления в сети Интернет ложных (фальсифицированных) ресурсов — сайтов, имитирующих сервис перевода денежных средств и проводящих операции от имени владельца карты

- Нажав кнопку «Перевести» на этой странице, следует обязательно проверить, что:

- Вы перешли на сайт с названием card2card.zenit.ru

- В адресе сайта использовано указание протокола https://card2card.zenit.ru

(с окончанием на букву «s», а не просто http://card2card.zenit.ru)

- Ваш браузер подтверждает безопасность установленного соединения (не предупреждает о несоответствии или ошибках сертификата сайта)

Вы находитесь:

Понравилась страница?

Благодарим за Ваш отзыв!

Наверх

Перевод денег с кредитной карты на банковский счет – Forbes Advisor INDIA

Редакционное примечание: Forbes Advisor может получать комиссию с продаж по партнерским ссылкам на этой странице, но это не влияет на мнение или оценки наших редакторов.

Кредитные карты играют важную роль в нашей жизни. Когда они используются ответственно, они могут помочь нам заработать вознаграждение, справиться с несчастными случаями, гастролями или непредвиденными расходами, а также получить кредит, которые считаются ценными инструментами. Вот почему не секрет, что многие из нас хотели бы иметь его.

Поскольку они не имеют прямой связи с нашими реальными деньгами, иногда мы склонны использовать их для трат. Вот почему это стало большой частью нашей жизни. Поэтому, естественно, мы также хотим добавить его на наш банковский счет. С учетом сказанного, если вы искали способы перевода денег с кредитной карты на банковский счет, вы нашли нужную статью.

Рекомендуемые партнеры

1

Кредитная карта ICICI Platinum Chip

2

Кредитная карта IndusInd Bank Legend

Здесь мы расскажем вам, как перевести деньги на банковский счет, научим вас важным словам, плюсам и минусам наличия кредитной карты, а также разнице между кредитными и дебетовыми картами.

Как перевести деньги с кредитной карты на банковский счет?

Существует два способа успешного перевода с кредитной карты на банковский перевод. Первый способ — это онлайн-перевод денег, а второй — офлайн-перевод денег. Сегодня мы расскажем вам, как перевести деньги как в автономном режиме, так и в Интернете, чтобы у вас было больше возможностей для выбора, когда дело доходит до переезда.

Офлайн-перевод денег

Офлайн-перевод денег не требует подключения к интернету. Таким образом, их офлайн-передача имеет больше способов, чем онлайн, для чего нужны приложения и тому подобное. Хотя процедура перевода денег в автономном режиме относительно длиннее, чем в автономном режиме, они оба будут иметь точные сборы.

Первый вариант: выдача наличных в банкомате

Это услуга, позволяющая использовать кредитную карту для снятия наличных в банкомате и перевода денег на ваш банковский счет. Сборы также зависят от выбранного вами банка и его правил.

Шаг 1: Получите наличные в банкомате с помощью кредитной карты.

Шаг 2: Отнесите деньги в отделение вашего банка и внесите их.

Второй вариант: Телефонный звонок

Телефонный звонок идеален для тех, кому срочно нужны деньги, а доступа к интернету нет.

Шаг 1. Сначала обратитесь к поставщику карты.

Шаг 2. Отправьте запрос на перевод средств.

Шаг 3. Перед утверждением еще раз проверьте сумму, которую вы хотите перевести на свой банковский счет.

Шаг 4: Предоставьте необходимую информацию, например номера банковских счетов.

Шаг 5: Завершите транзакцию, следуя их инструкциям.

Третий вариант: Чеки

Если вы не хотите звонить в банк, вы также можете отправить чек самому себе. Имейте в виду, что для этого вам нужно обратиться в конкретное учреждение, которое этим занимается. Также могут быть возможные сборы в зависимости от банка, суммы и т.п.

Шаг 1: Введите «self» в качестве имени получателя.

Шаг 2: Как и при выписывании чека, введите любую другую соответствующую информацию.

Шаг 3: Отправляйтесь в отделение банка и внесите чек.

Онлайн-перевод денег

В отличие от офлайн-перевода денег, онлайн-перевод денег требует использования мобильных приложений, а также подключения к Интернету. С учетом сказанного, чтобы пройти онлайн-процесс передачи, вам нужно будет загрузить приложения для этого. Онлайн-перевод денег обычно используется, когда банки разрешают перевод денег. Но офлайн-перевод не обязательно означает, что банк его не разрешает.

Первый вариант: Электронные кошельки

Существуют различные онлайн-кошельки, которые позволяют безопасно осуществлять переводы, напрямую связанные с вашим банковским счетом. Шаги для них также будут зависеть от выбранного вами электронного кошелька.

Второй вариант: Интернет-банкинг

Интернет-банкинг дает вам прямой доступ к информации о банковском счете вашей кредитной карты в Интернете и может использоваться для перевода средств. Комиссия за перевод денег с кредитной карты на банковский счет зависит от выбранного вами банка.

Комиссия за перевод денег с кредитной карты на банковский счет зависит от выбранного вами банка.

Шаг 1: Зайдите на сайт вашего банка.

Шаг 2: Затем вам необходимо войти в учетную запись вашей кредитной карты.

Шаг 3: Выберите способ передачи.

Шаг 4: Введите сумму, которую хотите перевести.

Шаг 5: Заполните основную информацию формы.

Шаг 6: Завершите транзакцию, следуя данным вам указаниям.

Важные условия перевода денег с кредитной карты на банковский счет

1. Банковский счет

Банковский счет — это договор с банком, который позволяет вам хранить часть своих сбережений в банке и снимать их по мере необходимости. Под этим есть два типа счетов: ваш текущий счет и ваш сберегательный счет. Текущий счет отличается от других типов финансовых счетов, поскольку он обычно позволяет бесплатно снимать и вносить депозиты, тогда как сберегательные счета могут иметь ограничения для обоих.

2. Проценты

Финансовая выплата за возможность занять некоторую сумму денег известна как проценты и обычно указывается в виде годовой процентной ставки, также известной как годовые проценты. Это сумма денег, которую кредитор или финансовая компания зарабатывает за выдачу денег тому, кто взял взаймы. Проценты также могут означать долю инвестора в собственности фирмы, которая обычно рассчитывается в процентах.

Это сумма денег, которую кредитор или финансовая компания зарабатывает за выдачу денег тому, кто взял взаймы. Проценты также могут означать долю инвестора в собственности фирмы, которая обычно рассчитывается в процентах.

3. Кредитная карта

Кредитная карта — это электронная карта, выдаваемая финансовыми учреждениями, которая позволяет участникам одалживать наличные для оплаты товаров и услуг продавцам, принимающим кредитные карты. Кредитные карты требуют, чтобы те, кто их держит, погасили деньги, которые они заняли, плюс любые соответствующие проценты, а также дополнительные согласованные сборы, в целом или с течением времени в соответствии с причитающимся платежом.

4. Дебетовая карта

При использовании дебетовой карты сумма немедленно снимается с расчетного счета пользователя. Их иногда называют «банковскими картами» или «чековыми картами», и их можно использовать для покупки услуг или продуктов, а также для получения денег в банкомате или у продавца, который позволит вам приобрести дополнительную сумму.

Разница между кредитными и дебетовыми картами

Кредитная карта

- Деньги, принадлежащие банку, которые вы можете занять

- Деньги, взятые взаймы, должны быть возвращены вовремя с процентами

- Позволяет вам использовать кредитную линию банка

- Лучшая защита от мошенничества

- Может давать множество вознаграждений и преимуществ, таких как скидки и бонусные баллы

Дебетовая карта

- Деньги, которыми вы владеете

- Взятые деньги не подлежат возврату

- Списание денег прямо с вашего счета

- Имеет более низкую защиту от мошенничества

- Большинство банков не предлагают вознаграждения

Преимущества владения кредитной картой

1. Защита от мошенничества

В большинстве случаев кредитные карты обеспечивают гораздо большую безопасность, чем дебетовые карты. Наибольшая ответственность клиента за товары, приобретенные после исчезновения кредитной карты, составляет 50 долларов США, если об исчезновении или краже карты будет сообщено незамедлительно.

2. Предоставляет несколько вознаграждений

При использовании кредитной карты вы можете получить баллы, которые можно использовать для вознаграждения за поездки или розничных скидок. Эта форма пластика также может использоваться практически везде, в том числе на международном уровне.

3. Обеспечивает финансовую поддержку в случае чрезвычайных ситуаций.

Кредитные карты также можно использовать в качестве финансовой подстраховки в случае потери работы, ремонта автомобиля или болезни, ведущей к госпитализации. Некоторые люди используют их для покрытия счетов и ежемесячного погашения оставшегося долга.

Это может помочь вам заработать больше бонусных баллов, а также улучшить свой кредитный рейтинг при осторожном использовании. Более высокий кредитный рейтинг может помочь вам претендовать на снижение процентных ставок по долгу, например, по кредитам домовладельцев, другим видам кредитов, а также новым кредитным картам.

Минусы владения кредитной картой

1. Слишком большие расходы по карте могут привести к долгам

Когда вы пользуетесь кредитной картой, вы тратите деньги банка, а не свои собственные. Эти деньги должны быть возвращены, плюс проценты. Вы должны как минимум ежемесячно выплачивать необходимую сумму. Если вы позволите невыплаченному остатку расти, более высокая процентная ставка может еще больше загнать вас в долги.

2. Просрочка платежа влияет на кредитный рейтинг вашей учетной записи

Ваш кредитный рейтинг можно улучшить, своевременно внося платежи и поддерживая низкий остаток на кредитной карте. Однако, если у вас есть данные о задержке платежей, максимальном использовании хотя бы одной из ваших карт, закрытии устаревших счетов или слишком частом обращении за новыми кредитными линиями, вы можете повредить своей кредитной истории.

Лучшие кредитные карты в Индии 2022

Когда дело доходит до кредитных карт, они лучше всего подходят в зависимости от потребностей. Мы составили список лучших кредитных карт, чтобы помочь нашим читателям сравнить и выбрать карту, которая подходит им больше всего.

Мы составили список лучших кредитных карт, чтобы помочь нашим читателям сравнить и выбрать карту, которая подходит им больше всего.

Лучшие кредитные карты

Итог

Частое использование кредитных карт иногда может быть заманчивым. Это потому, что деньги, которые мы тратим, не совсем наши, поэтому легко потеряться и использовать все это. Тем не менее, по-прежнему важно убедиться, что мы практикуем балансировку денег, которые у нас есть, чтобы поддерживать хороший кредитный рейтинг. Кроме того, более осторожное поведение может снизить вероятность возникновения таких проблем, как мошенничество, долги и тому подобное.

В конце концов, вы всегда будете решать, стоит ли вам тратить деньги, которые у вас есть, как на кредитную, так и на дебетовую карту. Вам просто нужно убедиться, что вы принимаете мудрые решения, которые не окажут негативного влияния на ваше будущее.

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

4 способа перевести деньги из одного банка в другой

Roberto Westbrook/Getty Images

4 минуты чтения

Опубликовано 11 мая 2022 г.

Логотип Bankrate

Как эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей Наблюдательной комиссии

Банкрейт логотип

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Возможность переводить средства между счетами в разных банках — полезный способ получить деньги там, где они должны быть — на свой счет или на чужой.

Стоимость и скорость перевода являются важными факторами при выборе наилучшего метода перевода, и они часто связаны между собой. Получение денег там, где они должны быть самым быстрым способом, также может быть самым дорогим методом.

Получение денег там, где они должны быть самым быстрым способом, также может быть самым дорогим методом.

Что такое межбанковские переводы?

Межбанковский перевод, также известный как внешний перевод, представляет собой процесс получения средств со счета в банке А на другой счет в банке Б. Внешние переводы, которые являются электронными или используют Интернет, могут ускорить получение денег кому-либо кроме того, устраняя необходимость физического перемещения наличных между банками.

На что обратить внимание перед переводом денег

При выборе способа отправки денег другому лицу:

- Подумайте о скорости: Определите, как быстро деньги должны поступить в другой банк.

- Сравните комиссии: Иногда для быстрой отправки больших сумм денег может потребоваться банковский перевод, но, скорее всего, он не будет бесплатным. Другие методы, такие как Zelle, могут быть как быстрыми, так и бесплатными.

- Знать информацию об учетной записи получателя: Вероятно, для некоторых методов вам, по крайней мере, потребуется имя получателя, маршрутный номер и номер счета.

Но для Zelle вам нужен только номер телефона или адрес электронной почты человека.

Но для Zelle вам нужен только номер телефона или адрес электронной почты человека.

Определившись со скоростью, стоимостью и доступными вариантами отправки, вы готовы совершить денежный перевод.

Вот четыре способа перевода денег из вашего банка в другое учреждение.

1. Банковские переводы

Банковский перевод — это один из самых быстрых способов электронного перевода денег от одного человека другому через банк или небанковского поставщика, такого как Wise, ранее TransferWise.

Для внутреннего банковского перевода вам потребуется маршрутный номер, номер счета, имя получателя и, возможно, адрес получателя. Внутренний банковский перевод можно оформить онлайн, в отделении или офисе.

Банковские переводы выполняются быстро и могут позволить вам отправить больше денег, чем некоторые другие способы, но они также могут быть дорогими. Согласно ноябрьскому обзору банков, проведенному Bankrate, комиссия за внутренние телеграфные переводы в среднем составила 26 долларов.

Имейте в виду, что в вашем банке может быть крайний срок для банковских переводов в рабочие дни, и они не могут быть отправлены в выходные или праздничные дни.

2. Мобильные приложения

Банки — не единственный способ отправки денег. Также стоит рассмотреть PayPal, MoneyGram, Western Union и другие сторонние компании. Клиенты PayPal не взимают комиссию при переводе денег из PayPal на свои банковские счета.

Сборы за международные транзакции обычно выше, а при переводах в иностранной валюте может взиматься комиссия за обменный курс.

3. Денежные переводы по электронной почте

Приложение вашего банка может предлагать услугу, такую как Zelle или Popmoney, которая позволяет вам отправлять деньги в электронном виде кому-либо, используя его адрес электронной почты или номер мобильного телефона. Переводы могут занять секунды или несколько дней, в зависимости от выбранного метода. За мгновенные переводы может взиматься комиссия или дополнительная плата. Apple Pay, Google Pay, Samsung Pay Cash и Venmo — это другие способы отправки денег другим пользователям с помощью приложения.

Apple Pay, Google Pay, Samsung Pay Cash и Venmo — это другие способы отправки денег другим пользователям с помощью приложения.

4. Выпишите чек

Традиционным способом перевода денег между банками является выписка чека и внесение его в отделение банка, онлайн, через мобильное приложение или по почте. Вместо этого можно использовать денежный перевод, хотя на веб-сайтах и / или в приложениях некоторых банков нет возможности внести денежный перевод. Средства также могут быть переведены с использованием официального чека, также известного как кассовый чек, и депонированы так же, как и стандартный чек. За покупку официального чека или денежного перевода может взиматься комиссия.

Каковы преимущества внешних банковских переводов?

Внешние банковские переводы позволяют переводить средства между банками или отправлять средства другому лицу без необходимости посещения отделения или банкомата.

Внешний перевод может быть полезен для перемещения средств, например, с высокодоходного сберегательного счета в онлайн-учреждении на расчетный счет в обычном банке. Наличие расчетного счета в обычном банке обеспечивает доступ к отделению — важное соображение для некоторых потребителей, в то время как онлайн-банк позволяет им получать более высокие доходы от сбережений, которые не может предложить традиционный банк.

Наличие расчетного счета в обычном банке обеспечивает доступ к отделению — важное соображение для некоторых потребителей, в то время как онлайн-банк позволяет им получать более высокие доходы от сбережений, которые не может предложить традиционный банк.

Деньги также могут быть переведены с расчетного счета в банк или кредитный союз, которые предлагают несколько сберегательных счетов или корзин, что позволяет потребителям устанавливать четкие цели сбережений.

Перевод денег на себя в другом банке

Многие потребители имеют счета более чем в одном банке, и иногда им необходимо перевести деньги с одного счета на счет в другом банке.

Некоторые варианты настройки внешней передачи или использования службы, такой как Zelle. Некоторые низкотехнологичные варианты выписывают чек самому себе или снимают наличные в одном банке и вносят их в другой.

Помните об ограничениях на снятие сбережений

В апреле 2020 года Федеральная резервная система отменила правило, ограничивающее количество переводов и снятий со сберегательных депозитных счетов, включая сберегательные счета и счета денежного рынка.

Но для Zelle вам нужен только номер телефона или адрес электронной почты человека.

Но для Zelle вам нужен только номер телефона или адрес электронной почты человека.