Содержание

Подоходный налог: прямой или косвенный

Налоги в нашей стране платят физлица, индивидуальные предприниматели и организации. Вся налоговая система в России основана на сочетании прямых и косвенных налогов. Что это за налоги, в чем их отличие и к какому виду можно отнести НДФЛ – прямой он или косвенный – об этом в нашей статье.

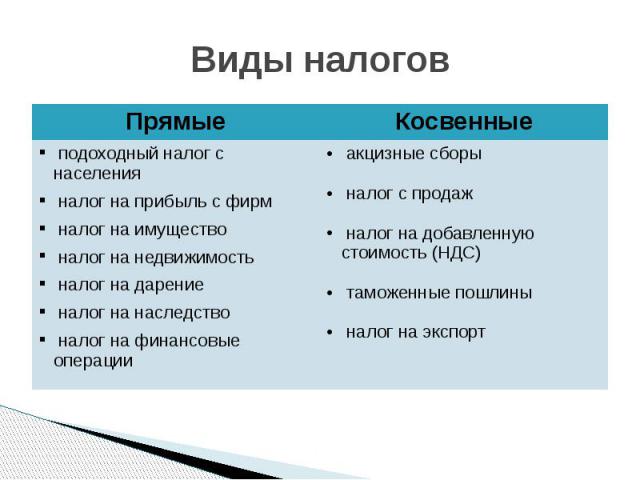

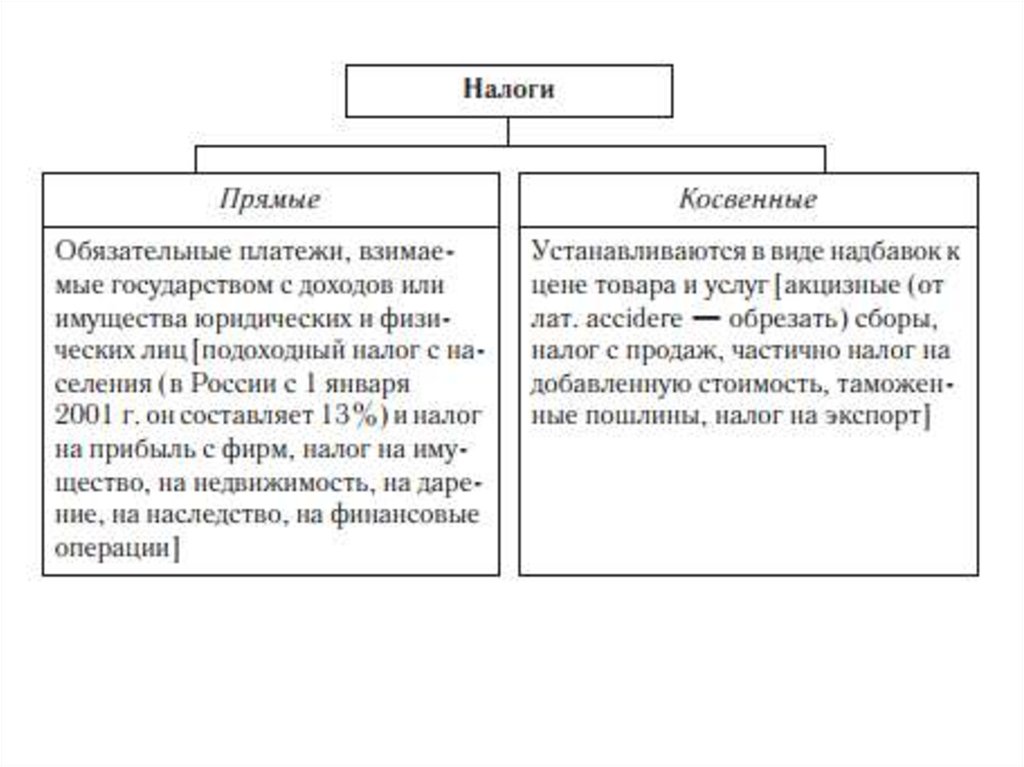

Прямые и косвенные налоги – в чем отличие

Разделение налогов на прямые и косвенные зависит от способа их взимания с налогоплательщика.

Прямые налоги:

- Удерживаются непосредственно с дохода, полученного налогоплательщиком, или со стоимости его имущества и сразу поступают в бюджет государства.

- Подразделяются на налоги, удерживаемые с фактически полученного дохода (например, налог на прибыль, НДФЛ) и налоги с предполагаемого дохода, то есть того, который может быть получен при определенных условиях (например, ЕНВД, патент).

- К плательщикам прямых налогов могут применяться налоговые льготы, в определенных случаях возможно даже освобождение от уплаты налога (например, «упрощенцы» и плательщики ЕНВД не платят налог на прибыль и некоторые другие).

Косвенные налоги:

- Взимаются с покупателя, а не с производителя (продавца), поэтому считаются более «скрытыми».

- Включаются в стоимость товара или услуги в виде надбавки к цене (НДС, акцизы, таможенные пошлины).

- Получив от покупателя оплату, производитель или продавец возмещает суммы косвенных налогов государству, по сути, являясь налоговым посредником.

Проще говоря, прямые налоги платит сам налогоплательщик в виде установленного процента со своего дохода, а косвенные налоги оплачивает покупатель товара или услуг.

К какому виду относится подоходный налог

Подоходный налог, он же НДФЛ – основной налог, взимаемых с доходов физлиц. В Налоговом кодексе РФ ему посвящена глава 23. Ставка налога зависит от вида получаемого дохода и составляет от 13 до 35 процентов. Большая часть всего НДФЛ поступает в бюджеты субъектов РФ, а оставшаяся часть — в местные бюджеты (ст. 56, 61 Бюджетного кодекса РФ). Но налогоплательщик уплачивает налог без распределения по бюджетам, по одному из КБК, установленному для уплаты НДФЛ.

Подоходный налог – это прямой или косвенный налог? Ответ на этот вопрос однозначный – это основной прямой налог, который взимается с фактических доходов, как резидентов, так и нерезидентов, получающих доход в России. Налогом облагаются:

- денежные доходы,

- доходы, полученные в натуральной форме,

- материальная выгода.

Некоторые доходы освобождены от НДФЛ, например: пенсии, пособия по беременности и родам, по безработице, алименты, некоторые единовременные выплаты, выплачиваемые в виде материальной помощи, доходы от продажи имущества, более 3-х лет находившегося в собственности, и прочие доходы, перечисленные в статье 217 НК РФ.

Плательщики налога имеют право уменьшить сумму дохода, с которого исчисляется налог, применив налоговые вычеты. Некоторые из них позволяют вернуть часть ранее уплаченного налога, например имущественный вычет при покупке недвижимости (ст.ст. 218 – 221 НК РФ).

Налоговую базу по подоходному налогу нужно считать раздельно по каждому из видов дохода физлица, если по ним установлены разные налоговые ставки.

Расчет НДФЛ и его уплата в бюджет может производиться:

- декларационно, то есть физлицо подает за себя в ИФНС декларацию по форме 3-НДФЛ, в которой показывает свои доходы и самостоятельно исчисляет налог. Так действуют ИП, частнопрактикующие адвокаты и нотариусы, а также физлица, получившие доходы, перечисленные в статье 228 НК РФ. Срок подачи декларации – до 30 апреля года, следующего за отчетным, лица, не обязанные декларировать доходы (например, когда подают декларацию для получения вычетов), могут предоставлять 3-НДФЛ в течение всего года;

- источником выплат, когда налог рассчитывается и удерживается из дохода физлица налоговым агентом. Такое происходит, когда работодатель, как налоговый агент, удерживает НДФЛ из зарплаты работников, перечисляет его в бюджет, а затем отчитывается налоговым органам о выплатах физлицу и удержанном налоге. Ежеквартально, в течение месяца, следующего за отчетным кварталом, в ИФНС представляется форма 6-НДФЛ, где работодатель показывает обобщенные суммы доходов и налога, а по окончании года, в срок до 1 апреля, сдаются справки 2-НДФЛ со сведениями о доходах и удержанном налоге по каждому физлицу.

Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.

Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.

Это основные моменты обложения доходов физлиц подоходным налогом. Какой вид налога мы определили: НДФЛ – прямой налог, исчисляемый от дохода физлиц за минусом налоговых вычетов.

Налоговая система Кыргызстана | Законодательство стран СНГ

Общие сведения

Налоговые правоотношения в Кыргызской Республике регулируются Налоговым

кодексом и нормативными правовыми актами, принятыми на его основе. К таким актам можно отнести постановления Правительства КР, которые регулируют различные аспекты налоговых отношений, а по некоторым налогам даже устанавливают ставки.

Общей частью Налогового кодекса КР урегулированы общие вопросы налогообложения. Так, подробно регламентирована процессуальная составляющая налоговых правоотношений, например, детально прописаны процедуры исполнения налоговых обязательств,

заполнения и подачи налоговых деклараций, налогового контроля, зачета, возврата излишне уплаченных налогов и т. д. Имеются и разделы, посвященные ответственности за налоговые правонарушения, обжалованию неправомерных, по мнению заявителя,

д. Имеются и разделы, посвященные ответственности за налоговые правонарушения, обжалованию неправомерных, по мнению заявителя,

действий (бездействия) налоговых органов и их должностных лиц.

Особенная часть целиком посвящена отдельным видам налогов и специальным налоговым режимам.

Закон выделяет в Кыргызстане два вида налогов:

- общегосударственные

- местные

Общегосударственные налоги

Подоходный налог. Плательщики – физлица. Объект – экономическая (кроме предпринимательской) деятельность, приносящая доход. База – разница между годовым доходом и установленным законодательством вычетом. Налоговая ставка

одна из самых низких в мире – десять процентов не зависимо от размера дохода.

Налог на прибыль. Плательщики – юрлица и индивидуальные предприниматели. База – положительная разница между годовыми доходами и расходами. Ставка – десять процентов. С предприятий золотодобывающей отрасли налог не взимается. Для лизинговых

С предприятий золотодобывающей отрасли налог не взимается. Для лизинговых

компаний ставка составляет пять процентов.

Налог на добавленную стоимость. Косвенный налог, плательщиками которого являются лица, осуществляющие облагаемую налогом деятельность. Налогом облагается реализация (поставка) определенных работ, услуг и товаров, а также импорт. Ставка

налога – двенадцать процентов.

Акцизный налог. Косвенный налог. Плательщики –импортеры и производители подакцизных товаров. К подакцизным киргизским законодательством традиционно отнесены: табачная и алкогольная продукция, нефтепродукты. Ставки варьируются от

ста до двух тысяч сомов в зависимости от товара.

Налог за пользование недрами. Различают две разновидности таких налогов – бонусы и роялти. Бонус – единовременный платеж за право недропользования с целью разведки, поиска, разработки месторождений. Его плательщиками являются организации

(как отечественные, так и иностранные), предприниматели, имеющие право на пользование недрами. База – количество (в том числе прогнозное) ископаемых в месторождении. Ставка устанавливается Правительством в зависимости от различных факторов,

База – количество (в том числе прогнозное) ископаемых в месторождении. Ставка устанавливается Правительством в зависимости от различных факторов,

к коим, например, относят ценность ресурсов, площадь месторождения, степень его изученности и т.д. Для ее определения существуют специальные таблицы. Роялти – периодические (текущие) платежи за пользование недрами. Ставка зависит от выручки,

полученной от реализации добытых ресурсов, их вида и объемов добычи

Налог с продаж. Косвенный налог. Плательщиками являются организации и предприниматели, реализующие работы, услуги и товары на территории страны. База – выручка от такой реализации. Ставка варьируется от полутора до пяти процентов в зависимости

от вида деятельности.

Местные налоги

Налог на имущество. Плательщики – собственники и законные владельцы недвижимого имущества или транспортных средств. Облагаемая стоимость определяется, исходя из стоимости квадратного метра и месторасположения объекта. Для транспорта

Для транспорта

– из его мощности либо балансовой стоимости. Ставка зависит от назначения недвижимого имущества и от объема двигателя (для транспортного средства).

Земельный налог. Плательщики – собственники земельных участков и землепользователи. База – площадь участка. Ставка зависит от района, в котором участок расположен, а также от его назначения.

Также налоговым законодательством Кыргызстана предусмотрен ряд специальных налоговых режимов, таких, как

- обязательный и добровольный патенты

- единый налог

- налоговый контракт

Данные налоговые режимы введены для упрощения налогообложения организаций и предпринимателей в установленных законом сферах деятельности, заменяют собой уплату нескольких налогов, как правило, это НДС, налог на прибыль и налог с продаж (в

разных вариациях для разных режимов). Цель введения данных специальных режимов – через упрощение процедуры сбора налогов повысить их собираемость и эффективность системы налогообложения в целом, что, как следствие, благотворно сказывается

на пополняемости бюджета.

Особые налоговые режимы предусматривают ряд налоговых преференций для свободных экономических зон (их в стране четыре: «Бишкек», «Каракол», «Маймак» и «Нарын»), а также для Парка высоких технологий. Эти налоговые привилегии призваны стимулировать

динамичное развитие подобных зон, способствовать притоку в них капитала.

Заключительные положения

Налоговое законодательство Кыргызстана можно охарактеризовать не только как современное, подробное и доступное для понимания, но и как одно из самых либеральных на пространстве всего бывшего СССР.

Отличительной его чертой являются чрезвычайно низкие налоговые ставки по основным налогам (подоходному, на прибыль, НДС) по сравнению с аналогичными ставками у соседей и партнеров по СНГ.

Количественная составляющая тоже не может не радовать налогоплательщиков: налогов, собираемых на территории государства, немного.

Например, в России граждане и организации уплачивают в бюджеты различных уровней гораздо больше налогов как по количеству наименований, так и в денежном выражении.

Такая мягкость налогового бремени, как правило, является привлекательной для развития бизнеса и иностранных инвестиций.

Разумная налоговая нагрузка, хорошая и современная общая часть налогового законодательства, наличие нескольких вариантов упрощенных налоговых режимов, преференции для особых экономических зон свидетельствуют о заинтересованности государства

в повышении эффективности работы налоговой системы, борьбе с уклонениями от уплаты налогов, привлечении в страну иностранного бизнеса.

Статья подготовлена специалистами ООО «СоюзПравоИнформ».

© СоюзПравоИнформ. При перепечатке ссылка на источник обязательна.

Как налоги влияют на предпринимательство, инновации и производительность?

Введение

Многие дискуссии о налоговой политике сосредоточены на том, какие налоги препятствуют (или не препятствуют) упорному труду и созданию богатства. К сожалению, такое узкое внимание к предложению рабочей силы и инвестициям упускает из виду более широкую картину того, что происходило в экономике США за последние полвека. Точно так же, как тяжелая техника превратила США из аграрного общества в индустриальный центр, новая экономика знаний изменила характер экономического роста. 1 Более подробное обсуждение важности распространения знаний для роста, а также список дополнительных ссылок можно найти в Akcigit and Ates (2019), «What Happened to U.S. Business Dynamism?» 2019 г., Рабочий документ NBER 25756.

Точно так же, как тяжелая техника превратила США из аграрного общества в индустриальный центр, новая экономика знаний изменила характер экономического роста. 1 Более подробное обсуждение важности распространения знаний для роста, а также список дополнительных ссылок можно найти в Akcigit and Ates (2019), «What Happened to U.S. Business Dynamism?» 2019 г., Рабочий документ NBER 25756.

В этом документе исследуются последние научные данные о том, как политика подоходного налога — как на индивидуальном, так и на корпоративном уровне — влияет на инновации. Для этого основное внимание уделяется влиянию налоговой политики на стимулы к инновациям, количеству и качеству новых идей, а также на открытие бизнеса и производительность. Исследование показывает, что как высокие ставки подоходного налога, так и неэффективные налоговые структуры могут негативно влиять на инновации и предпринимательство.

Важность производительности для устойчивого роста

Лауреат Нобелевской премии экономист Роберт Солоу впервые объяснил, как капитал — машины, оборудование и другие воспроизводимые факторы производства — позволил странам избежать ловушки существования во время промышленной революции. 2 Солоу, Роберт М., «Вклад в теорию экономического роста», 1956, Quarterly Journal of Economics, Vol. 70 (1), стр. 65–94. Солоу также показал, что убывающая отдача приведет к тому, что темпы роста уровня жизни (измеряемого как ВВП на душу населения) в конечном итоге сгладятся, поскольку каждая дополнительная единица капитала приводит к меньшему приросту объема производства.

2 Солоу, Роберт М., «Вклад в теорию экономического роста», 1956, Quarterly Journal of Economics, Vol. 70 (1), стр. 65–94. Солоу также показал, что убывающая отдача приведет к тому, что темпы роста уровня жизни (измеряемого как ВВП на душу населения) в конечном итоге сгладятся, поскольку каждая дополнительная единица капитала приводит к меньшему приросту объема производства.

Различие между постоянными изменениями темпов роста и разовыми улучшениями уровня жизни имеет решающее значение. Сравните выгоду от постоянно ускоренного темпа роста на правой панели рисунка 1 с выгодой от короткого всплеска роста слева. Политика, которая влияет только на стимулы к работе или инвестированию в капитал, может только надеяться на достижение мимолетного скачка роста с последующим возвратом к предыдущей тенденции, как на левой панели. Напротив, рост производительности, то есть способность производить больше с меньшими затратами, может привести к более быстрому росту в долгосрочной перспективе.

Спустя десятилетия после Солоу другой экономист, лауреат Нобелевской премии, Пол Ромер, определил такие идеи, как открытие новой химической формулы или разработка более эффективных методов управления, в качестве основы для повышения производительности. 3 Ромер, Пол М., «Эндогенные технологические изменения», 1990, Журнал политической экономии, Vol. 98(5), стр. S71–S102. Что отличает идеи от традиционных товаров, так это то, что они неконкурентны, а это означает, что использование идеи одним человеком не уменьшает ее полезности для другого человека. Поскольку идеи остаются полезными независимо от того, сколько раз они используются, они дополняют друг друга, предоставляя безграничные возможности для прогресса и улучшения. Таким образом, задача экономического роста в конечном счете сводится к поиску наилучших способов взращивания, а не препятствования созданию и распространению идей.

Данные о влиянии подоходного налога на инновации

Теперь исследователи могут точно оценить влияние федеральных налогов и налогов на уровне штатов на создание идей благодаря достижениям в экономической методологии и более широкому доступу к подробным «большим данным» на микроуровне. Этот растущий объем исследований показывает, что налоги оказывают значительное влияние на инновации и предпринимательство, в конечном итоге влияя на производительность и рост.

Этот растущий объем исследований показывает, что налоги оказывают значительное влияние на инновации и предпринимательство, в конечном итоге влияя на производительность и рост.

Подоходный налог влияет на количество и местонахождение новаторов

Хотя решение стать новатором часто определяется рядом личных факторов, таких как влияние наставников, исследования показывают, что финансовые стимулы играют значительную роль. Например, в одном недавнем исследовании показано, что смоделированное увеличение ставки подоходного налога на 40% приводит к сокращению числа людей, подающих патентные заявки, на 48%. 4 Белл, Александр М., Радж Четти, Ксавьер Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на количество изобретателей», 2019 г., Рабочий документ NBER № 25493.

В двух связанных исследованиях также показано, что повышение подоходного налога на индивидуальном или корпоративном уровне оказывает негативное влияние на инновации на государственном уровне и индивидуальное поведение изобретателей. 5 Акджигит, Уфук, Джон Григсби, Том Николас и Стефани Станчева, «Налогообложение и инновации в 20-м веке», 2018 г., рабочий документ NBER № 24982; и Мукерджи, Абхируп, Манприт Сингх и Альминас Залдокас, «Препятствуют ли корпоративные налоги инновациям?» Журнал финансовой экономики, Vol. 124, стр. 195–221. Например, Akcigit et. др. обнаружили, что увеличение средней ставки личного налога на каждый процентный пункт приводит к уменьшению количества патентов и упоминаний на 6-10%. 6 Кроме того, эти отрицательные результаты относятся и к корпоративным налогам, что влияет на деловые стимулы для архетипического «гаражного» изобретателя. В зависимости от успеха своего изобретения гаражные изобретатели могут предпочесть остаться без юридического лица, они могут начать бизнес и зарегистрировать его или продать свой патент другой корпорации.

5 Акджигит, Уфук, Джон Григсби, Том Николас и Стефани Станчева, «Налогообложение и инновации в 20-м веке», 2018 г., рабочий документ NBER № 24982; и Мукерджи, Абхируп, Манприт Сингх и Альминас Залдокас, «Препятствуют ли корпоративные налоги инновациям?» Журнал финансовой экономики, Vol. 124, стр. 195–221. Например, Akcigit et. др. обнаружили, что увеличение средней ставки личного налога на каждый процентный пункт приводит к уменьшению количества патентов и упоминаний на 6-10%. 6 Кроме того, эти отрицательные результаты относятся и к корпоративным налогам, что влияет на деловые стимулы для архетипического «гаражного» изобретателя. В зависимости от успеха своего изобретения гаражные изобретатели могут предпочесть остаться без юридического лица, они могут начать бизнес и зарегистрировать его или продать свой патент другой корпорации. Более высокие корпоративные налоги снижают ценность последних двух вариантов, тем самым ограничивая потенциал роста для любого гаражного изобретателя. Этот вывод согласуется с другими свидетельствами того, что заявка на патент, как правило, отмечает «пик успешной карьеры в области инноваций», а не начало пути к высокой отдаче. Более высокие налоги снижают вероятность того, что любой новатор когда-либо достигнет этого пика.

Более высокие корпоративные налоги снижают ценность последних двух вариантов, тем самым ограничивая потенциал роста для любого гаражного изобретателя. Этот вывод согласуется с другими свидетельствами того, что заявка на патент, как правило, отмечает «пик успешной карьеры в области инноваций», а не начало пути к высокой отдаче. Более высокие налоги снижают вероятность того, что любой новатор когда-либо достигнет этого пика.

Помимо сокращения общего количества изобретателей по всей стране, более высокие подоходные налоги также влияют на то, где они предпочитают жить. Это имеет серьезные последствия для государственной экономической деятельности и политики. Два недавних исследования показывают, что ведущие ученые и изобретатели активно мигрируют в места с более низкими налогами. 7 Моретти, Энрико и Дэниел Дж. Уилсон, «Влияние государственных налогов на географическое положение самых высокооплачиваемых: данные звездных ученых», 2017 г. , American Economic Review, Vol. 107 (7), стр. 1858–19.03; и Акджигит, Уфук, Саломе Басландзе и Стефани Станчева, «Налогообложение и международная мобильность изобретателей», 2016 г., American Economic Review, Vol. 106 (10), стр. 2930–2981. Конечно, на решение о миграции влияют и другие факторы, помимо налогов. Но Энрико Моретти и Дэниел Дж. Уилсон, авторы одного из исследований, обнаружили, что повышение государственных налогов на 1% связано с увеличением чистого оттока новаторов на 1,8%. 8 См. Moretti and Wilson (2017).

, American Economic Review, Vol. 107 (7), стр. 1858–19.03; и Акджигит, Уфук, Саломе Басландзе и Стефани Станчева, «Налогообложение и международная мобильность изобретателей», 2016 г., American Economic Review, Vol. 106 (10), стр. 2930–2981. Конечно, на решение о миграции влияют и другие факторы, помимо налогов. Но Энрико Моретти и Дэниел Дж. Уилсон, авторы одного из исследований, обнаружили, что повышение государственных налогов на 1% связано с увеличением чистого оттока новаторов на 1,8%. 8 См. Moretti and Wilson (2017).

Подоходный налог влияет на количество и качество новых идей

Для общих экономических показателей важно не только количество изобретателей, но и качество создаваемых новых идей. Здесь также существенное влияние оказывают налоги на прибыль. Недавнее исследование Александра М. Белла и соавт. обнаружил, что личная выгода изобретателей (то есть их доход) сильно коррелирует с социальным влиянием их изобретений, измеряемым цитированием. Таким образом, повышение подоходного налога может уменьшить стимулы изобретателей к созданию изобретений с большим социальным эффектом. Количественно их моделирование показывает, что 40-процентное повышение подоходного налога дает от 9Снижение количества инноваций с поправкой на качество на 0,4% и 12,5% по цитируемости. 9 Белл, Александр М., Радж Четти, Ксавье Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на предложение изобретателей», 2019 г., рабочий документ NBER № 25493.

Таким образом, повышение подоходного налога может уменьшить стимулы изобретателей к созданию изобретений с большим социальным эффектом. Количественно их моделирование показывает, что 40-процентное повышение подоходного налога дает от 9Снижение количества инноваций с поправкой на качество на 0,4% и 12,5% по цитируемости. 9 Белл, Александр М., Радж Четти, Ксавье Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на предложение изобретателей», 2019 г., рабочий документ NBER № 25493.

Подоходный налог влияет на открытие бизнеса и производительность

Инновации — это основа повышения производительности, но это соединение не происходит автоматически. Вместо этого предприниматели должны быть готовы внедрять инновации как через новые, так и через существующие предприятия. Здесь также исследования показали значительное влияние кодекса подоходного налога на динамичность бизнеса и, следовательно, на производительность. Например, одно недавнее исследование, проведенное Марком Кертисом и Райаном Декером, выявило сильную отрицательную связь между государственными подоходными налогами и предпринимательством. 10 Кертис, Марк Э. и Райан А. Декер, «Предпринимательство и государственное налогообложение», 2018 г., рабочий документ. В частности, авторы установили, что каждый процентный пункт повышения ставки государственного корпоративного налога приводит к сокращению на 3,7–4,4% числа работников, занятых в стартап-фирмах. Другое исследование, проведенное Ксавьером Жиру и Джошуа Раухом, показывает, что по мере роста государственных налогов количество стартапов падает, как и количество сотрудников в каждом стартапе. 11 Жиру, Ксавьер и Джошуа Рау, «Налогообложение штатов и перераспределение деловой активности: данные на уровне учреждений», Готовится к печати, Журнал политической экономии.

Например, одно недавнее исследование, проведенное Марком Кертисом и Райаном Декером, выявило сильную отрицательную связь между государственными подоходными налогами и предпринимательством. 10 Кертис, Марк Э. и Райан А. Декер, «Предпринимательство и государственное налогообложение», 2018 г., рабочий документ. В частности, авторы установили, что каждый процентный пункт повышения ставки государственного корпоративного налога приводит к сокращению на 3,7–4,4% числа работников, занятых в стартап-фирмах. Другое исследование, проведенное Ксавьером Жиру и Джошуа Раухом, показывает, что по мере роста государственных налогов количество стартапов падает, как и количество сотрудников в каждом стартапе. 11 Жиру, Ксавьер и Джошуа Рау, «Налогообложение штатов и перераспределение деловой активности: данные на уровне учреждений», Готовится к печати, Журнал политической экономии. Недавнее исследование, проведенное Джереми Гринвудом, Пэнфей Ханом и Хуаном М. Санчесом, показало, что повышение ставок налога на прирост капитала снижает объем венчурного капитала, вложенного в стартапы. 12 Гринвуд, Джереми, Пэнфей Хан и Хуан М. Санчес, «Финансирование предприятий», 2018 г., Рабочий документ Федерального резервного банка Сент-Луиса № 2017-035C.

Недавнее исследование, проведенное Джереми Гринвудом, Пэнфей Ханом и Хуаном М. Санчесом, показало, что повышение ставок налога на прирост капитала снижает объем венчурного капитала, вложенного в стартапы. 12 Гринвуд, Джереми, Пэнфей Хан и Хуан М. Санчес, «Финансирование предприятий», 2018 г., Рабочий документ Федерального резервного банка Сент-Луиса № 2017-035C.

По мере взросления стартапов доступ к более крупным пулам капитала становится все более ценным для облегчения инвестиций в повышение производительности. Кодекс подоходного налога играет большую роль в этом процессе, формируя юридические структуры фирм. В частности, взаимодействие между индивидуальным и корпоративным налоговыми кодексами может совместно формировать решения о том, организована ли фирма как сквозная организация или C-корпорация. Регистрация в качестве C-корпорации обеспечивает более широкий доступ к внешним фондам, но за счет двойного налогообложения — сначала на корпоративном уровне, а затем на уровне акционеров. Напротив, доход от сквозных организаций облагается налогом на индивидуальном уровне.

Напротив, доход от сквозных организаций облагается налогом на индивидуальном уровне.

Недавние исследования пришли к выводу, что реформы, направленные на снижение корпоративной ставки, приводят к повышению производительности в масштабах всей экономики за счет поощрения объединения компаний. Это именно потому, что регистрация может облегчить финансовые ограничения и позволить больше инвестиций. 13 Чен, Дафна, Ши Ци и Дон Шлагенхауф, «Корпоративный подоходный налог, организационно-правовая форма и занятость», Американский экономический журнал: макроэкономика, том. 10(4), стр. 270–304. Точно так же недавняя работа экономистов Себастьяна Дырда и Бенджамина Пагсли показывает важность структуры налоговых реформ. Они пришли к выводу, что реформы, которые увеличивают разрыв между ставками личного и корпоративного налога (например, путем снижения ставки личного налога без одновременного снижения корпоративной ставки), могут вызвать контрпродуктивное падение заработной платы и объема производства. Такие реформы могут побудить фирмы организоваться как сквозные организации по налоговым причинам за счет меньшего доступа к капиталу. 14 Дырда, Себастьян и Бенджамин Пагсли, «Налоги, частный капитал и эволюция неравенства доходов в США», 2019 г., рабочий документ.

Такие реформы могут побудить фирмы организоваться как сквозные организации по налоговым причинам за счет меньшего доступа к капиталу. 14 Дырда, Себастьян и Бенджамин Пагсли, «Налоги, частный капитал и эволюция неравенства доходов в США», 2019 г., рабочий документ.

К сожалению, показатели экономического динамизма, такие как темпы создания новых предприятий, показанные на рис. 2, в последние годы резко снизились. Этот факт является плохим предзнаменованием для будущего роста производительности. 15 Более подробное обсуждение связи между снижением динамизма и замедлением производительности можно найти в Decker, Ryan A., John Haltiwanger, Ron S. Jarmin и Javier Miranda, «Declining Dynamism, Allocative Efficiency, and the Productivity Slowdown», 2017. , American Economic Review Papers & Proceedings, Vol. 107(5), стр. 322–326.

322–326.

Последствия политики

В совокупности эти исследования показывают, что налоговая политика, сводящая финансовые выгоды к инновациям, рискует повредить экономическому росту страны. Некоторые предполагают, что этих негативных последствий можно избежать, нацелив более высокие налоги только на богатых, но недавние исследования показывают обратное.

В своем анализе патентных записей Bell et. др. обнаруживают, что на относительно небольшое число изобретателей приходится непропорциональная доля высококачественных изобретений. 16 Белл, Александр М., Радж Четти, Ксавье Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на предложение изобретателей», 2019 г., рабочий документ NBER № 25493. Более того, поскольку идеи не соперничают друг с другом, впоследствии на них может опираться неограниченное количество людей. В результате любая политика, снижающая стимулы к новым идеям, может привести к широкомасштабным негативным последствиям для экономического роста и благосостояния. Чтобы быть конкретным, экономист Чарльз Джонс показывает, что повышение ставки налога на прибыль до 75% может (1) снизить общий ВВП более чем на 8% и (2) уменьшить доход беднейших 90% лиц, получающих доход, более чем на 3%, даже если предположить, что они будут прямыми получателями всех новых налоговых поступлений. 17 Джонс, Чарльз, «Налогообложение самых высоких доходов в мире идей», 2018 г., рабочий документ. Экономисты Нир Джаймович и Серджио Ребело приводят дополнительные доказательства, обнаружив, что повышение ставки налога на доход с капитала до 60% может снизить темпы экономического роста вдвое. 18 Джаймович, Нир и Серхио Ребело, «Нелинейное влияние налогообложения на экономический рост», Журнал политической экономии, Vol.

В результате любая политика, снижающая стимулы к новым идеям, может привести к широкомасштабным негативным последствиям для экономического роста и благосостояния. Чтобы быть конкретным, экономист Чарльз Джонс показывает, что повышение ставки налога на прибыль до 75% может (1) снизить общий ВВП более чем на 8% и (2) уменьшить доход беднейших 90% лиц, получающих доход, более чем на 3%, даже если предположить, что они будут прямыми получателями всех новых налоговых поступлений. 17 Джонс, Чарльз, «Налогообложение самых высоких доходов в мире идей», 2018 г., рабочий документ. Экономисты Нир Джаймович и Серджио Ребело приводят дополнительные доказательства, обнаружив, что повышение ставки налога на доход с капитала до 60% может снизить темпы экономического роста вдвое. 18 Джаймович, Нир и Серхио Ребело, «Нелинейное влияние налогообложения на экономический рост», Журнал политической экономии, Vol. 25 (1), стр. 265–29.0.

25 (1), стр. 265–29.0.

Некоторая степень налогообложения необходима для финансирования основных функций правительства и осуществления выгодных государственных инвестиций в будущем.

Вопрос не в том, следует ли облагать налогом. Скорее, эти исследования подчеркивают важность правильного определения налоговых ставок и налоговых структур. Затраты на ошибку включают в себя сокращение предпринимательства и инноваций и, следовательно, более низкие темпы роста в долгосрочной перспективе, а не только снижение стимула к усердной работе.

Кроме того, исследования показывают, что структура налогового кодекса так же важна, как и показатель доходов. Выделяются два урока. Во-первых, директивным органам следует рассматривать налоговый кодекс как единый объект, а не рассматривать личный и корпоративный подоходный налог как действующие независимо друг от друга.

Во-вторых, повышение ставок для небольшого класса налогоплательщиков с высокими доходами не уменьшает ущерб от чрезмерного налогообложения. Исследования показывают, что негативное влияние на экономический рост ускоряется по мере увеличения ставок. Таким образом, широкие налоги с низкими ставками с большей вероятностью будут способствовать здоровой инновационной экосистеме, чем налоговые режимы, основанные на высоких ставках и множестве лазеек, которые сокращают налоговую базу. Этот урок особенно важен в свете ключевой роли, которую играют изобретатели и новаторы в создании новых идей, повышающих благосостояние общества в целом. Принимая во внимание, как уровень и структура налогового кодекса влияют на инновации, политики могут предпринять шаги для ускорения экономического роста и, таким образом, обеспечить повышение уровня жизни на десятилетия вперед.

Исследования показывают, что негативное влияние на экономический рост ускоряется по мере увеличения ставок. Таким образом, широкие налоги с низкими ставками с большей вероятностью будут способствовать здоровой инновационной экосистеме, чем налоговые режимы, основанные на высоких ставках и множестве лазеек, которые сокращают налоговую базу. Этот урок особенно важен в свете ключевой роли, которую играют изобретатели и новаторы в создании новых идей, повышающих благосостояние общества в целом. Принимая во внимание, как уровень и структура налогового кодекса влияют на инновации, политики могут предпринять шаги для ускорения экономического роста и, таким образом, обеспечить повышение уровня жизни на десятилетия вперед.

Ученые и стипендиаты

CGO часто комментируют различные темы для популярной прессы. Мнения, выраженные в нем, принадлежат авторам и не обязательно отражают точку зрения Центра роста и возможностей или точку зрения Университета штата Юта.

Получите последние новости от The CGO!

Налоги и предпринимательская деятельность | NBER

Дайджест:

№ 11, ноябрь 2002 г.

Подписаться

Делиться

Твиттер

Электронное письмо

Замена текущих личных и корпоративных подоходных налогов 20-процентным фиксированным налогом должна практически утроить объем предпринимательской деятельности.

В документе «Налоги и предпринимательская деятельность: теория и данные для США » (рабочий документ NBER № 9015), авторы Джули Берри Каллен и Роджер Гордон исследуют, как налоги влияют на решение начать новый бизнес. Люди могут выбирать, сколько они будут работать на себя или на кого-то другого. Даже если этот выбор не повлияет на их доходы до налогообложения, он вполне может повлиять на их налоговые обязательства. Если к доходам от бизнеса относятся более благосклонно, чем к доходам, то налоговая система будет стимулировать деловую активность.

Различия в налогообложении прибыли и убытков также могут оказывать сильное влияние на стимулы к выбору более рискованной профессии. Например, при прогрессивной налоговой шкале прибыль подтолкнет предпринимателя к более высоким налоговым категориям, а убытки будут иметь противоположный эффект. Это означает, что прибыль будет облагаться более высокой ставкой налога, чем ставка, из которой могут быть вычтены любые убытки, что делает риск менее привлекательным. Точно так же прибыль от товарищества или собственности облагается налогом на заработную плату, но убытки от такого бизнеса не подлежат вычету из налога на заработную плату, что опять же означает, что предприниматели будут удерживать меньше своей прибыли, чем своих убытков. В отличие от этих двух механизмов, вариант включения, когда комбинированные налоги на доходы физических лиц и на заработную плату становятся достаточно высокими, делает принятие риска более привлекательным за счет снижения ставки налога на прибыль при неизменном подходе к убыткам. Наконец, асимметричный учет некорпоративной прибыли от товарищества или собственности облагается налогом на заработную плату, но убытки от такого бизнеса не подлежат вычету из налога на заработную плату, что опять же препятствует принятию риска, в то время как малый бизнес обычно испытывает трудности с продажей акций.

Например, при прогрессивной налоговой шкале прибыль подтолкнет предпринимателя к более высоким налоговым категориям, а убытки будут иметь противоположный эффект. Это означает, что прибыль будет облагаться более высокой ставкой налога, чем ставка, из которой могут быть вычтены любые убытки, что делает риск менее привлекательным. Точно так же прибыль от товарищества или собственности облагается налогом на заработную плату, но убытки от такого бизнеса не подлежат вычету из налога на заработную плату, что опять же означает, что предприниматели будут удерживать меньше своей прибыли, чем своих убытков. В отличие от этих двух механизмов, вариант включения, когда комбинированные налоги на доходы физических лиц и на заработную плату становятся достаточно высокими, делает принятие риска более привлекательным за счет снижения ставки налога на прибыль при неизменном подходе к убыткам. Наконец, асимметричный учет некорпоративной прибыли от товарищества или собственности облагается налогом на заработную плату, но убытки от такого бизнеса не подлежат вычету из налога на заработную плату, что опять же препятствует принятию риска, в то время как малый бизнес обычно испытывает трудности с продажей акций. для внешних инвесторов, вынуждая предпринимателя нести существенные риски, он неявно разделяет риски с государством, например, экономя на налогах, когда бизнес несет убытки.

для внешних инвесторов, вынуждая предпринимателя нести существенные риски, он неявно разделяет риски с государством, например, экономя на налогах, когда бизнес несет убытки.

Авторы оценивают влияние налогов на предпринимательскую деятельность, используя набор данных IRS, содержащий более двух миллионов индивидуальных налоговых деклараций за двадцать два года с 1964 по 1993 год. и людей, подавших совместные заявления, авторы разделили отчеты на шесть групп в зависимости от потенциальной заработной платы человека. Их оценки были сделаны на основе случайных выборок, взятых из каждой из шести групп.

Каждый из только что описанных налоговых эффектов четко проявляется в данных. Результаты показывают, например, что снижение ставок личного налога в каждой категории на 5 процентных пунктов приведет к более чем 20-процентному падению предпринимательской активности. Предоставление некорпоративным фирмам налоговых вычетов за любые убытки, помимо тех, которые достаточны для уменьшения их налогооблагаемого дохода до нуля, как в случае отрицательного подоходного налога, по прогнозам, приведет к увеличению предпринимательской активности на 50 процентов.

Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.

Сам работник в этом случае не обязан декларировать свой доход, но может сделать это добровольно, или для получения налогового вычета.