Содержание

Россиянам дали совет, во что сейчас выгодно вложить деньги

2022-06-02T03:31:00+03:00

2022-06-03T00:05:39+03:00

2022-06-02T03:31:00+03:00

2022

https://1prime.ru/finance/20220602/837058608.html

Россиянам дали совет, во что сейчас выгодно вложить деньги

Финансы

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

В ближайшее время деньги лучше хранить на краткосрочных депозитах, ближе к осени вложить их в недвижимость, а на длинную перспективу часть средств можно вложить в акции крупных… ПРАЙМ, 02.06.2022

акции, банки, рынки, финансы, бизнес, новости, недвижимость, акции, депозиты, деньги

https://1prime.ru/images/83358/12/833581203.jpg

1920

1440

true

https://1prime.ru/images/83358/12/833581203.jpg

https://1prime.ru/images/83358/12/833581202.jpg

1920

1080

true

https://1prime.ru/images/83358/12/833581202.jpg

https://1prime. ru/images/83358/11/833581190.jpg

ru/images/83358/11/833581190.jpg

1920

1920

true

https://1prime.ru/images/83358/11/833581190.jpg

https://1prime.ru/banks/20220531/837042995.html

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

МОСКВА, 2 июн — ПРАЙМ. В ближайшее время деньги лучше хранить на краткосрочных депозитах, ближе к осени вложить их в недвижимость, а на длинную перспективу часть средств можно вложить в акции крупных компаний — такой совет в беседе с URA.RU дала эксперт в области управления личными финансами, финансовый консультант Алена Никитина.

Эксперт оценил идею об отрицательных ставках по валютным вкладам

«Идет снижение цен на недвижимость, и концу лета, к осени будут привлекательные цены. А где хранить деньги до этого, если не на депозите? Он остается одним из самых безопасных инструментов для инвестирования. Желательно покупать вторичку. Сейчас ремонт подорожал, перепродать недвижимость в ближайшее время вряд ли получится. Это скорее нужно рассматривать как способ хранения или под сдачу в аренду. Сейчас же можно в индивидуальном порядке договориться с застройщиком о скидке и сбить до 15% от стоимости. До полугода можно вести переговоры спокойно если, есть запас времени», — объяснила она.

Эксперт рекомендует не вкладывать крупные суммы в акции. «Рынок выглядит очень привлекательно. Акции упали, конечно, они вырастут, но сколько это займет времени — непонятно. Поэтому акции — это только деньги, которые человек может спокойно заморозить на десять лет. Лучше голубые фишки — крупнейшие российские компании и лучше привилегированные. Они упали в цене, как обычные, но по ним еще, возможно, в дальнейшем будут вводить дивиденды», — отметила эксперт, в качестве примера упомянув акции Сбербанка и Газпрома.

Никитина добавила, что лучше не рассматривать валюту и долгосрочные вклады. «Валюту не советую. Слишком непредсказуемо. Долгие депозиты тоже. Вдруг опять случить форс-мажор, поднимут ключевую ставку, и мы опять сможем сделать краткосрочный. Ставки сейчас понизились, но других альтернатив нет», — заключила она.

куда вложить деньги и на чем заработать?

Хорошо, когда в кошельке появляются свободные деньги, позволяющие задумываться о выгодности разнообразных путей инвестирования. Но если для инвесторов с большим стажем и огромными капиталами разрабатываются специальные бизнес-планы, рассчитываются показатели окупаемости и т.д., то вот для обычного среднестатистического гражданина Украины вопрос о выгодных капиталовложениях довольно сложный. Потому что необходимо не просто иметь доход, что тоже не просто в современных реалиях экономики, но также и минимизировать риски потери своих вложений.

Но если для инвесторов с большим стажем и огромными капиталами разрабатываются специальные бизнес-планы, рассчитываются показатели окупаемости и т.д., то вот для обычного среднестатистического гражданина Украины вопрос о выгодных капиталовложениях довольно сложный. Потому что необходимо не просто иметь доход, что тоже не просто в современных реалиях экономики, но также и минимизировать риски потери своих вложений.

В этой статье вашему вниманию приводим советы по инвестированию собственных средств, а также рекомендации, куда можно вложить деньги с получением максимальной отдачи, какая инвестиция принесет максимальную отдачу на вложенный капитал.

Правила инвестирования

Прежде чем куда-то инвестировать деньги, нужно знать главные правила инвестирования. Соблюдая их, вы сможете осуществлять капиталовложения успешно и со знанием дела. Конечно, нельзя начинающему инвестору сразу выполнить все рекомендации, но постараться можно, тем более что это вполне реализуемо.

- Свободные деньги. Как бы банально не звучало, но вкладывать необходимо только тогда, когда деньги есть. Если их нет, то брать в кредит, занимать у друзей или выводить из оборота другого успешного бизнеса категорически нельзя. Многие могут удивиться, ведь практика кредитования бизнеса не так мала, но это не в нашем случае. Если речь идет об Украине, где экономика так нестабильна, а риски так велики, то брать в долг для развития своего дела не нужно. Можно прогореть и с бизнесом, и еще банку остаться должным в разы больше, чем брали изначально.

- Регулярный доход. Задумываться о том, куда вложить деньги в Украине, можно только в том случае, если есть стабильная работа или другой источник дохода. Это одна из самых главных основ. Не имея постоянного дохода, вкладывать свои деньги в бизнес или другую инвестицию нельзя. Если дело будет проигрышным, то существует риск остаться вообще без денег.

- План инвестирования. Как советуют опытные эксперты, то никогда не следует ограничиваться единым направлением.

Разнообразный портфель капиталовложений позволит гарантировано получить прибыль, ведь не могут сразу три-четыре направления быть проигрышными. Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем.

Разнообразный портфель капиталовложений позволит гарантировано получить прибыль, ведь не могут сразу три-четыре направления быть проигрышными. Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем.

Не тратьте полученную прибыль. Деньги имеют свойство обесцениваться, именно поэтому заработанные средства не нужно тратить в собственных целях. Лучше всего на первоначальных этапах полученную прибыль направлять на формирование нового портфеля. Это позволит в будущем расширить свои возможности и потенциал.

Контроль своих денег и сбережений. Не стоит бездумно вкладывать деньги, а потом забывать о них на годы. Вы, как инвестор, всегда должны интересоваться денежными потоками в своем деле. Это позволит принимать правильные управленческие решения и влиять на результат. Если процесс инвестирования пустить на самотек, то можно и вовсе потерять все свои сбережения. Фактов мошенничества сейчас очень много.

Если процесс инвестирования пустить на самотек, то можно и вовсе потерять все свои сбережения. Фактов мошенничества сейчас очень много.

Если вы сможете руководствоваться данными правилами, или хотя бы брать их во внимание при осуществлении своей инвестиционной деятельности, то ваши шансы на успех повысятся в несколько раз.

Принципы инвестирования или «правильная инвестиция»

Придерживаясь рассматриваемых далее принципов, вы сможете улучшить свой результат и уменьшить возможные риски. Главное – это работать по определенному алгоритму, а не руководствоваться только одними эмоциями.

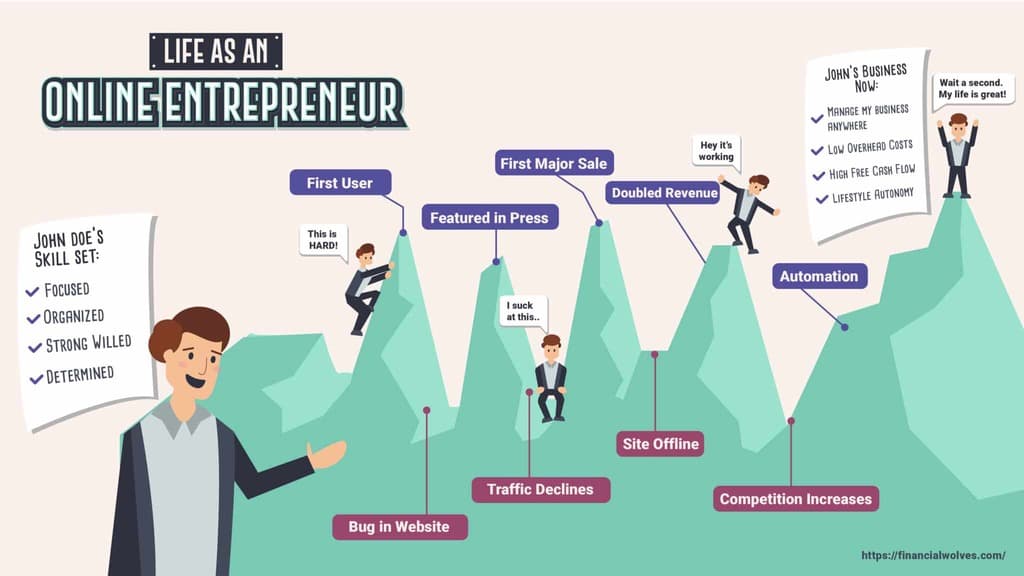

- Долгосрочность перспективы инвестирования. Инвестирование всегда должно быть направлено на перспективу, а значит иметь долгосрочный характер. Запомните правило: вложить деньги сегодня и уже завтра получить прибыль невозможно. Для примера возьмём за основу стоимость любых акций: сегодня она растет, завтра падает, а через 5 лет увеличится в 5 раз.

Эффективность любых капиталовложений измеряется годами, но не днями и месяцами.

Эффективность любых капиталовложений измеряется годами, но не днями и месяцами. - Тщательное изучение инструмента финансирования. Перед тем, как куда-то вложить деньги, в обязательном порядке проведите анализ данного направления. Не лишним будет пообщаться с теми, кто уже работал в данном сегменте и достиг определенных результатов.

- Собственное мнение. Как бы не были хороши и компетентны эксперты со стороны, всегда имейте и собственный вектор развития. Если вы понимаете, что данное направление интересно, и чувствуете, что сможете работать в данной сфере, то тогда не поддавайтесь всеобщим веяниям моды. Выработайте свой вектор развития, и, может, уже через несколько лет вы станете первооткрывателем.

- Умейте остановиться. Но, несмотря на предыдущий совет, всегда рационально используйте свои ресурсы. Не разрешайте адреналину руководить вашими решениями. Всегда нужно уметь сказать стоп. Одно дело, если вы только вложили средства, другое дело, если уже продолжительное время инвестиции в бизнес не приносят дохода.

В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха. Другое дело, что и прыгать с одного направления на другое тоже не нужно.

В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха. Другое дело, что и прыгать с одного направления на другое тоже не нужно. - Не торопитесь. Нельзя принимать решение, доверяя только эмоциям. Всегда нужно дать время «остыть» самому себе. Это позволит не поддаться собственному и чужому мнению. Кроме того, так можно обдуманно взвесить все «за» и «против», принять рациональное и правильное решение. Как советуют психологи, прежде, чем что-то купить в магазине, необходимо уйти и переждать время. Если желание осталось и после, то тогда можно смело покупать. Если нет, то тогда можно и не спешить.

Выбирайте победителей. Если рассматривать вложение средств именно в приобретение акций, то лучше всего всегда вкладывать в те компании, которые занимают лидерские позиции на рынке или хотя бы имеют перспективы развития. Вкладывать в акции заведомо неуспешных компаний не стоит.

- Думай о завтрашнем дне. Никогда не руководствуйтесь при принятии решений сегодняшним днем. Например, получили сегодня прибыль, и давай ее выводить. Это не мышление инвестора. Успешный бизнесмен всегда думает о перспективе, о том, во что вложить деньги завтра, получив их сегодня.

Перед тем, как рассказать, куда можно инвестировать деньги в Украине, раскроем вам еще несколько советов опытных экспертов, которые смогут помочь достичь желаемого результата и максимально обезопасить от рисков потери своих сбережений.

Советы экспертов по успешному инвестированию:

- Старайтесь максимально минимизировать риск для части своих вложений. Эксперты советуют, что приблизительно 30% от своих сбережений всегда необходимо направлять на то, что на 100% принесет прибыль. Это может быть депозитный счет, приобретение недвижимости, может вложения в драгоценные металлы и т.д.

- Создавайте постоянный пассивный доход. Доход не всегда может быть активный, то есть его не всегда можно пощупать и ощутить.

Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать.

Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать. - Разделяйте способы инвестирования (диверсификация). Как уже было сказано ранее, всегда диверсифицируйте свой портфель. Понятное дело, что все направления не станут выигрышными, но и проигрышными тоже.

- Высокодоходное инвестирование. Есть некоторые направления инвестирования, которые сразу обещают высокий доход. Необходимо такие инвестиции включить в свой портфель, но в некой пропорции от всего объема инвестиций. В противном случае можно, как выиграть, так и все проиграть.

- Проверяйте информацию. Никогда не вкладывайте деньги в то, о чем вы вообще не знаете ничего. Прежде, чем вложить, необходимо все проверить, проанализировать, а только потом принимать решение.

- Основные виды инвестиций и их классификация

Теперь переходим к самому главному — куда выгодно вложить деньги? Вопрос не так сложен, главное разбираться в том разнообразии финансовых инструментов предлагаемых на рынке. И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем.

И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем.

В зависимости от объекта инвестирования выделяют 4 вида инвестиций:

- Спекулятивные. То есть те, на которых можно заработать с помощью их перепродажи.

- Финансовые. Ярким примером являются ценные бумаги, то есть это своего рода вложения в финансовые инструменты.

- Венчурные. То есть связано с перспективами развития в будущем определенных направлений деятельности человека, например, ноу-хау, новые технологии и т.д..

- Реальные. Связаны с внесением средств в реальные объекты, например, в недвижимость.

По сроку инвестирования

Если говорить о сроке вложения, то здесь инвестиции можно условно разделить на три вида:

- Краткосрочные – до 1 года;

- Среднесрочные – до 5 лет;

- Долгосрочные – более 5 лет.

В зависимости от формы собственности

Классификация по форме собственности рассматривается с точки зрения причастности инвестора к той или иной категории субъектов. Например, деньги может вкладывать обычное физическое лицо, а может иностранная компания. Поэтому выделяют три категории таких инвестиций:

Например, деньги может вкладывать обычное физическое лицо, а может иностранная компания. Поэтому выделяют три категории таких инвестиций:

- Частные, то есть со стороны физических лиц;

- Зарубежные – со стороны нерезидентов;

- Государственные – со стороны государственных компаний.

По уровню риска

По уровню риска инвестиции делятся также на три группы:

- Консервативные инвестиции. Наименьший риск.

- Инвестиции с умеренным риском.

- Агрессивные инвестиции. Наибольший риск.

На первых шагах лучше избегать агрессивных вложений, хотя можно диверсифицировать портфель и таким видом, но только в небольшом количестве.

По цели инвестирования

В зависимости от того, что подразумевается под инвестированием средств со стороны самого инвестора, капиталовложения могут быть разделены на 4 класса:

- Прямые. Вкладываются в единое направление прямым финансированием.

- Портфельные.

Создается разнообразный портфель, наполненный разным видом инвестиций.

Создается разнообразный портфель, наполненный разным видом инвестиций. - Интеллектуальные. Разнообразные стартапы, ноу-хау и т.д. Это венчурные инвестиции.

- Нефинансовые. Когда инвестиции не связанны вообще никак с финансами, например, вложение в собственное образование.

Преимущества и недостатки частных инвестиций

Если мы говорим о среднестатистическом гражданине Украины, который на данный момент имеет некую сумму средств и хочет их вложить в определенный портфель, то такие намерения могут иметь, как негативные, так и позитивные последствия для самого гражданина.

Плюсы частных инвестиций

Если мы говорим о главных плюсах частного инвестирования, то их несколько:

- Это возможность научиться чему-то новому и расширить свой кругозор;

- Получить диверсифицированный доход, позволяющий ощущать себя всегда и при любом экономическом состоянии успешным;

- Достичь желаемых целей и результатов за счет получаемой от инвестирования прибыли;

- Возможность постоянно возобновлять вкладываемые ресурсы.

Неограниченный размер прибыльности.

Неограниченный размер прибыльности.

Минусы частных инвестиций

Но при этом инвестирование не лишено и минусов, которые может ощутить каждый человек. Среди таких минусов следует выделить:

- Наличие рисков. Любая деятельность с вложениями сопряжена с определенными рисками, поэтому нельзя сказать на 100%, что что-то будет успешным, а что-то нет;

- Процесс требует хорошей стрессоустойчивости. Если вы очень эмоциональный человек, то не всегда эта деятельность сможет принести удовольствие;

- Необходимо постоянно читать, анализировать, узнавать что-то новое. Если не расширять свой кругозор знаний, то можно «отстать» от современных тенденций рынка и просто потерять свой доход;

- Для старта необходим капитал, который не всегда есть.

Основные способы вложить деньги, чтобы они работали и приносили доход

Представляем список способов, которые актуальны именно для Украины и помогут каждому заработать деньги даже при минимальных капиталовложениях:

- Банковский вклад.

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.;

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.; - Вложение в ПИФы. Считается, что в такие счета можно вкладывать не более 10% от собственных средств. Выбрав этот метод инвестиций в инвестиционные фоны, вашими средствами будет распоряжаться брокер. Нужно честно сказать, что это дело рискованное и возможность получения прибыли составляет 50 на 50;

- Приобретение недвижимости. Всегда беспроигрышный вариант инвестирования, особенно сейчас, когда в Украине наблюдается пик падений цен на недвижимость. Сейчас купил, потом продал или сдал в аренду;

- Драгоценные металлы. Способ, который никогда не позволит проиграть, поскольку золото всегда в цене. Для большей стабильности вы можете вкладывать средства в несколько металлов одновременно.

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток;

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток; - Инвестиции в бизнес. Способ только для тех, кто любит рисковать. Необходимо понимать, что не каждое дело может оказаться рентабельным, но то, что финансово привлекательно необходимо попробовать, это факт. Можно для начала открывать не собственное дело, а просто вложить частично в бизнес другого человека;

- Инвестирование в ценные бумаги. Самый распространённый способ инвестирования, используемый, как мелкими, так и крупными компаниями. В данном направлении самое главное – найти лицензированного надежного брокера, который поможет на начальных этапах покупать и продавать ценные бумаги;

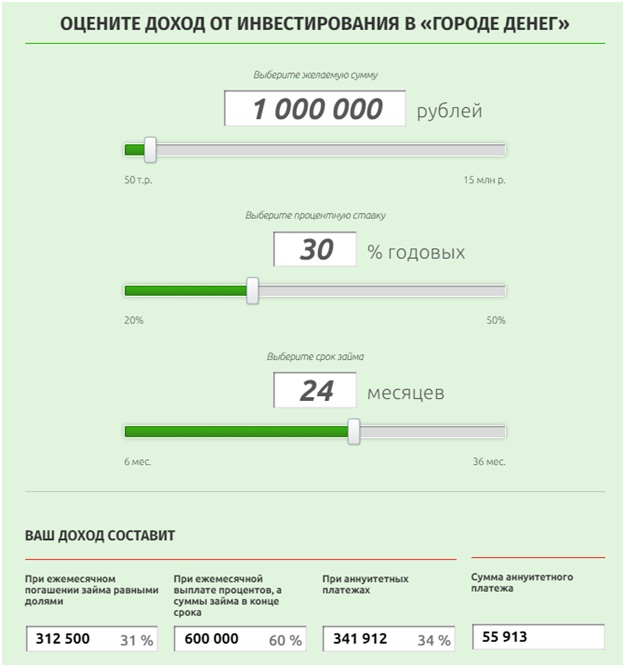

- Частное кредитование (P2P-кредитование). Набирающий популярности метод, когда вы со своим капиталом формируете фонд частного кредитования. Люди пользуются вашими средствами, а вы получаете проценты за обслуживание. Риск – можно нарваться на недобросовестного заемщика;

Покупка валюты. Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается.

Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается. - Вложение в искусство. Способ инвестирования доступный не для всех, поскольку объекты искусства стоят дорого и не всегда их можно перепродать за реальную стоимость. Для ценителей искусства – это одно из самых перспективных направлений.

- Интернет-проекты. Очень рискованный способ, поскольку гарантий от таких проектов очень мало. Можно вложившись в очень перспективный стартап получить хорошую прибыль, а можно попасть и на мошенников;

- Бинарные опционы. Один из самых быстрых способов получения прибыли, но и один из самых рискованных. Главное – это умение правильно делать прогноз на то, как уже завтра измениться стоимость определенного актива;

- Инвестиции в себя. Это значит, что необходимо вкладывать в себя и свое развитие. Это европейский подход, когда люди вкладывают не в материальные ценности, а в саморазвитие. Это не для всех актуальный способ, но для тех, кто любит учиться и развиваться, самое то.

Инвестиции в недвижимость

Для всех нас знакомо, что при наличии достаточно крупной суммы средств ее необходимо обязательно вкладывать в недвижимость. Это вполне понятно, поскольку потерять такой объект почти нереально. Но при этом не всем известно, что помимо плюсов, есть и недостатки таких вложений.

Преимущества и недостатки

Главным преимуществом вложения в недвижимость является беспроигрышность такого бизнеса. Квартира всегда будет ликвидна, от ее сдачи в аренду всегда можно получить доход и т.д. В принципе о плюсах знают все, большинство людей интересуют недостатки такой деятельности.

Минусы вложений в недвижимость:

- Необходим большой капитал для старта;

- Нужны дополнительные средства для содержания квартиры;

- На некоторые объекты недвижимости спрос может падать в соответствие со спросом.

Виды недвижимости для инвестиций, в какую выгодно вкладывать средства?

И здесь назревает вопрос, в какую же недвижимость вкладывать? Отметим сразу, что для обычного гражданина вкладывать в коммерческую недвижимость не рационально. Исключение — если она нужна для бизнеса. Все остальные виды необходимо выбирать из собственных предпочтений, например, с возможностью в дальнейшем использовать данный объект и в собственных целях.

Исключение — если она нужна для бизнеса. Все остальные виды необходимо выбирать из собственных предпочтений, например, с возможностью в дальнейшем использовать данный объект и в собственных целях.

Если Вы собираетесь инвестировать в доходную недвижимость, то у нас Вы найдете самый широкий объектов коммерческой недвижимости.

Виды недвижимости, которая может стать объектом инвестирования:

- Жилая недвижимость

- Коммерческая недвижимость

- Земельные участки

- Загородная

- Строящаяся

Способы получения дохода от недвижимости

Особого секрета нет в том, что инвестиция в недвижимость, всегда рентабельна и очень часто не подвержена рискам. Но, почему-то для большинства из нас прибыль от объекта такой собственности заключается только в сдаче в аренду. Но это не совсем так. Есть еще и другой способ получения прибыли.

Способы получения дохода от недвижимости:

За счет аренды. Метод распространён не только в Украине, но и во всех странах мира. Человек приобретает недвижимость и потом сдает ее в аренду. Очень успешным метод может стать в пик кризиса, когда квартиру или дом можно купить дешево, а потом сдать очень дорого.

Метод распространён не только в Украине, но и во всех странах мира. Человек приобретает недвижимость и потом сдает ее в аренду. Очень успешным метод может стать в пик кризиса, когда квартиру или дом можно купить дешево, а потом сдать очень дорого.

Благодаря дальнейшей перепродаже. Не часто используемый вариант, а зря. Можно купить дешево, сделать ремонт, выждать время и потом продать на 50-100% дороже. Так работают многие риэлтерские компании или простые перекупщики на рынке недвижимости.

Инвестиции в строительство недвижимости: куда вкладывать, размер прибыли и риски

Некоторые украинцы могут рассматривать такой вариант вложения средств как инвестирование в строящуюся недвижимость. Скажем сразу, здесь есть, как свои преимущества, так и свои недостатки.

Лучше всего вкладывать деньги в те объекты, которые уже строятся. Выбирать строительство, находящееся на стадии котлована, нельзя, потому что это очень рискованно. Работать необходимо только проверенными застройщиками, работающими в данном регионе не первый год. Лучше всего вкладывать в жилую недвижимость, она будет пользоваться спросом всегда.

Лучше всего вкладывать в жилую недвижимость, она будет пользоваться спросом всегда.

Заработать можно неплохо — до 50% от начальных инвестиций. Главное – наличие спроса на приобретенный объект (например, жилую недвижимость эконом класса). Разница на фазах строительства и реализации составляет около 40%.

Главный риск в том, что объект может быть не достроен и деньги просто будут зря потрачены. Можно допустить и риск неликвидности, но это маловероятно.

Частые ошибки при инвестировании

Понятное дело, что никто не застрахован от ошибок. Это вполне понятно. Но необходимо соблюдать все то, что советуют эксперты и практики. Таким образом, можно избежать многих рисков. Кроме того, зная заранее список наиболее часто допускаемых со стороны инвестора ошибок, можно постараться их избежать.

Распространенные ошибки инвестора:

- Желание при получении первой прибыли сразу же ее потратить;

- Вложение средств в один вид инвестиций, не формируя при этом разнообразный портфель капиталовложений;

- При первых же потерях, желание все вывести из оборота и «покончить» с этой деятельностью;

- Бездумные вложения, не подтвержденные расчетами и аналитикой.

Заключение

В статье рассмотрены варианты, куда можно вложить деньги с приемлемой рентабельностью. Рекомендации и советы были получены у экспертов в сфере торговли и маркетинга, следуя ним, вы можете обезопасить себя от многих опасностей. Безусловно, инвестирование – это риск, но деньги не должны просто так лежать, они должны приносить прибыль. Подобрать же оптимальный объект инвестирования Вы сможете среди наших инвестиционных предложений.

Инвестирование 2022. Инвестирование в интернете. Инвестирование в бизнес. Инвестирование в недвижимость. Инвестирование в Украине. Инвестиции и инвестирование. Инвестирование в недвижимость. Долгосрочное инвестирование. Инвестирование в акции. Основы инвестирования. Правила инвестирования. Стратегии инвестирования. Лучшее инвестирование. Денежное инвестирование. Инструменты инвестирования. Процесс инвестирования. Инвестирование в строительство. Инвестирование в производство. Финансовые инструменты инвестирования. Примеры инвестирования. Портфели инвестирования. Выгодное инвестирование. Лучшая инвестиция 2022.

Примеры инвестирования. Портфели инвестирования. Выгодное инвестирование. Лучшая инвестиция 2022.

Источник: InVenture / Лучшая инвестиция или куда вложить деньги и на чем заработать?

Десять вещей, которые следует учитывать, прежде чем принимать инвестиционные решения

Инвестируйте с умом: введение в паевые инвестиционные фонды. В этой публикации объясняются основы инвестирования во взаимные фонды, как работают взаимные фонды, какие факторы следует учитывать перед инвестированием и как избежать распространенных ошибок.

/инвестор/пабы/inwsmf.htm

Финансовая навигация в современной экономике: десять вещей, которые следует учитывать, прежде чем принимать инвестиционные решения

Учитывая недавние рыночные события, вы можете задаться вопросом, не следует ли вам внести изменения в свой инвестиционный портфель. Управление SEC по обучению и защите интересов инвесторов обеспокоено тем, что некоторые инвесторы, в том числе охотники за скидками и набивщики матрасов, принимают быстрые инвестиционные решения, не учитывая свои долгосрочные финансовые цели. Хотя мы не можем рассказать вам, как управлять своим инвестиционным портфелем во время нестабильного рынка, мы выпускаем это предупреждение для инвесторов, чтобы дать вам инструменты для принятия обоснованного решения. Прежде чем принимать какое-либо решение, рассмотрите следующие важные области:

Хотя мы не можем рассказать вам, как управлять своим инвестиционным портфелем во время нестабильного рынка, мы выпускаем это предупреждение для инвесторов, чтобы дать вам инструменты для принятия обоснованного решения. Прежде чем принимать какое-либо решение, рассмотрите следующие важные области:

1. Нарисуйте личную финансовую дорожную карту.

Прежде чем принять какое-либо инвестиционное решение, сядьте и честно взгляните на свое финансовое положение в целом, особенно если вы никогда раньше не составляли финансовый план.

Первый шаг к успешному инвестированию — это определение ваших целей и приемлемости риска — либо самостоятельно, либо с помощью финансового специалиста. Нет никакой гарантии, что вы заработаете деньги на своих инвестициях. Но если вы узнаете факты о сбережениях и инвестициях и будете следовать разумному плану, вы сможете обрести финансовую безопасность на долгие годы и пользоваться преимуществами управления своими деньгами.

2. Оцените свою зону комфорта, когда идете на риск.

Оцените свою зону комфорта, когда идете на риск.

Все инвестиции сопряжены с некоторой степенью риска. Если вы намереваетесь приобрести ценные бумаги, такие как акции, облигации или взаимные фонды, важно, чтобы вы понимали, прежде чем инвестировать, что можете потерять часть или все свои деньги. В отличие от депозитов в банках, застрахованных FDIC, и в кредитных союзах, застрахованных NCUA, деньги, которые вы инвестируете в ценные бумаги, обычно не застрахованы на федеральном уровне. Вы можете потерять основную сумму, которую вы вложили. Это верно, даже если вы покупаете свои инвестиции через банк.

Вознаграждение за принятие на себя риска — это возможность получить больший доход от инвестиций. Если у вас есть финансовая цель с долгосрочным горизонтом, вы, скорее всего, заработаете больше денег, тщательно инвестируя в категории активов с большим риском, такие как акции или облигации, а не ограничивая свои инвестиции активами с меньшим риском, такими как денежные эквиваленты. С другой стороны, инвестирование исключительно в денежные средства может быть целесообразным для достижения краткосрочных финансовых целей. Основной проблемой для лиц, инвестирующих в денежные эквиваленты, является инфляционный риск, то есть риск того, что инфляция будет опережать темпы роста и со временем уменьшать доходность.

С другой стороны, инвестирование исключительно в денежные средства может быть целесообразным для достижения краткосрочных финансовых целей. Основной проблемой для лиц, инвестирующих в денежные эквиваленты, является инфляционный риск, то есть риск того, что инфляция будет опережать темпы роста и со временем уменьшать доходность.

Федерально застрахованные депозиты в банках и кредитных союзах — Если вы не уверены, полностью ли ваши депозиты обеспечены доверием и доверием правительства США, это легко выяснить. Чтобы узнать о банковских счетах, перейдите на сайт www.myfdicinsurance.gov. Для счетов кредитного союза перейдите на http://webapps.ncua.gov/Ins/.

3. Рассмотрите подходящий набор инвестиций.

Включив в портфель категории активов с доходностью инвестиций, которые меняются вверх и вниз в различных рыночных условиях, инвестор может помочь защитит от значительных потерь. Исторически сложилось так, что доходность трех основных категорий активов — акций, облигаций и денежных средств — не росла и не падала одновременно. Рыночные условия, которые способствуют хорошей доходности одной категории активов, часто приводят к тому, что другая категория активов имеет среднюю или низкую доходность. Инвестируя более чем в одну категорию активов, вы снизите риск потери денег, а общая доходность вашего портфеля будет более плавной. Если доход от инвестиций в одну категорию активов упадет, вы сможете компенсировать свои потери в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Рыночные условия, которые способствуют хорошей доходности одной категории активов, часто приводят к тому, что другая категория активов имеет среднюю или низкую доходность. Инвестируя более чем в одну категорию активов, вы снизите риск потери денег, а общая доходность вашего портфеля будет более плавной. Если доход от инвестиций в одну категорию активов упадет, вы сможете компенсировать свои потери в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Кроме того, распределение активов важно, потому что оно оказывает большое влияние на то, достигнете ли вы своей финансовой цели. Если вы не включаете достаточный риск в свой портфель, ваши инвестиции могут не принести достаточно большой доход для достижения вашей цели. Например, если вы копите на долгосрочную цель, такую как выход на пенсию или колледж, большинство финансовых экспертов сходятся во мнении, что вам, вероятно, потребуется включить в свой портфель по крайней мере некоторые акции или взаимные фонды акций.

Фонды жизненного цикла — Чтобы удовлетворить инвесторов, которые предпочитают использовать одну инвестицию для сбережений на определенную инвестиционную цель, например, на пенсию, некоторые компании взаимных фондов начали предлагать продукт, известный как «фонд жизненного цикла». Фонд жизненного цикла — это диверсифицированный взаимный фонд, который автоматически переключается на более консервативный набор инвестиций по мере приближения к определенному году в будущем, известному как «целевая дата». Инвестор фонда жизненного цикла выбирает фонд с правильной целевой датой, исходя из его или ее конкретной инвестиционной цели. Затем менеджеры фонда принимают все решения о распределении активов, диверсификации и ребалансировке. Определить фонд жизненного цикла легко, потому что его название, скорее всего, будет относиться к его целевой дате. Например, вы можете увидеть фонды жизненного цикла с такими именами, как « Портфель 2015 , « Пенсионный фонд 2030 » или « Цель 2045 «.

4. Будьте осторожны, вкладывая значительные средства в акции работодателя или в какие-либо отдельные акции.

Один из наиболее важных способов снизить инвестиционные риски — диверсифицировать вложения. Здравый смысл: не кладите все яйца в одну корзину. Выбрав правильную группу инвестиций в категории активов, вы сможете ограничить свои убытки и уменьшить колебания доходности инвестиций, не жертвуя слишком большим потенциальным доходом.

Вы подвергнетесь значительному инвестиционному риску, если будете вкладывать значительные средства в акции вашего работодателя или в какие-либо отдельные акции. Если акции будут дешеветь или компания обанкротится, вы, вероятно, потеряете много денег (и, возможно, работу).

5. Создайте и поддерживайте резервный фонд.

Большинство умных инвесторов вкладывают достаточно денег в сберегательный продукт, чтобы покрыть чрезвычайные ситуации, такие как внезапная безработица. Некоторые уверены, что у них есть сбережения в течение шести месяцев, чтобы они знали, что они всегда будут рядом, когда они в них нуждаются.

6. Погасить задолженность по кредитной карте с высокой процентной ставкой.

Нигде нет инвестиционной стратегии, которая окупается так же хорошо или с меньшим риском, как простое погашение всех долгов под высокие проценты, которые у вас могут быть. Если вы должны деньги по кредитной карте с высокой процентной ставкой, самое мудрое, что вы можете сделать в любых рыночных условиях, — это как можно быстрее полностью погасить остаток.

7. Рассмотрите усреднение стоимости в долларах.

С помощью инвестиционной стратегии, известной как «усреднение стоимости в долларах», вы можете защитить себя от риска вложить все свои деньги в неподходящее время, следуя последовательной схеме добавления новых денег к своим инвестициям в течение длительного периода времени. Делая регулярные инвестиции с одинаковой суммой денег каждый раз, вы покупаете больше инвестиций, когда их цена низка, и меньше инвестиций, когда их цена высока. Лица, которые обычно вносят единовременный взнос на индивидуальный пенсионный счет либо в конце календарного года, либо в начале апреля, могут захотеть рассмотреть «усреднение стоимости в долларах» в качестве инвестиционной стратегии, особенно на нестабильном рынке.

8. Воспользуйтесь «бесплатными деньгами» от работодателя.

Во многих пенсионных планах, спонсируемых работодателем, работодатель уплачивает часть или все ваши взносы. Если ваш работодатель предлагает пенсионный план, а вы не вносите достаточного вклада, чтобы получить максимальное соответствие вашему работодателю, вы упускаете «бесплатные деньги» для своих пенсионных сбережений.

Держите ваши деньги в рабочем состоянии — В большинстве случаев план на рабочем месте является наиболее эффективным способом откладывать деньги на пенсию. Тщательно рассмотрите свои варианты, прежде чем брать кредит из пенсионного плана. В частности, избегайте использования дебетовой карты 401 (k), кроме как в крайнем случае. Деньги, которые вы берете взаймы сейчас, уменьшат сбережения, которые можно будет увеличить с годами, и, в конечном итоге, то, что у вас будет, когда вы выйдете на пенсию. Кроме того, если вы не погасите кредит, вы можете заплатить федеральный подоходный налог и штрафы.

9. Время от времени ребалансируйте портфель.

Ребалансировка возвращает ваш портфель к первоначальному сочетанию распределения активов. Выполняя перебалансировку, вы гарантируете, что в вашем портфеле не будет чрезмерно выделяться одна или несколько категорий активов, и вы вернете свой портфель к комфортному уровню риска.

Придерживайтесь своего плана: покупайте дешево, продавайте дорого — Перевод денег из категории активов, когда они идут хорошо, в пользу категории активов, дела которых идут плохо, может быть непростым, но может быть мудрым шагом. Сокращая текущие «победители» и добавляя больше текущих так называемых «неудачников», ребалансировка заставляет вас покупать дешево и продавать дорого.

Вы можете перебалансировать свой портфель на основе календаря или ваших инвестиций. Многие финансовые эксперты рекомендуют инвесторам ребалансировать свои портфели через регулярные промежутки времени, например, каждые шесть или двенадцать месяцев. Преимущество этого метода в том, что календарь служит напоминанием о том, когда следует задуматься о ребалансировке. Другие рекомендуют ребалансировку только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши инвестиции подскажут вам, когда нужно ребалансировать. В любом случае ребалансировка работает лучше всего, когда проводится относительно редко.

Преимущество этого метода в том, что календарь служит напоминанием о том, когда следует задуматься о ребалансировке. Другие рекомендуют ребалансировку только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши инвестиции подскажут вам, когда нужно ребалансировать. В любом случае ребалансировка работает лучше всего, когда проводится относительно редко.

10. Избегайте обстоятельств, которые могут привести к мошенничеству.

Мошенники тоже читают заголовки. Часто они используют широко разрекламированные новости, чтобы заманить потенциальных инвесторов и сделать их «возможности» более законными. SEC рекомендует вам задавать вопросы и проверять ответы у непредвзятого источника, прежде чем инвестировать. Всегда не торопитесь и поговорите с надежными друзьями и членами семьи, прежде чем инвестировать.

* * *

Для получения более подробной информации о темах, обсуждаемых в этом предупреждении для инвесторов, ознакомьтесь со следующими материалами:

- Задать вопрос

- Руководство для начинающих по размещению, диверсификации и ребалансировке активов

- Получите факты о сбережениях и инвестициях

- Инвестируйте с умом: введение в паевые инвестиционные фонды

- 401(k) Дебетовые карты: что вы могли не знать

http://www. sec.gov/investor/pubs/tenthingstoconsider.htm

sec.gov/investor/pubs/tenthingstoconsider.htm

5 советов по инвестированию для реальных людей

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Трудно получить хороший совет по инвестициям. Вот 5 отличных советов от профессионалов.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Мы все уже слышали советы по инвестициям от кабинетного эксперта, полные горячих советов вроде «Нужно быть идиотом, чтобы не вложить деньги в технологические акции прямо сейчас» или «Инвестируй в нефть, и ты будешь в безопасности». для жизни.»

Но инвестиционный совет нельзя давать — или воспринимать — легкомысленно, и если бы одна информация подходила всем, мы все были бы сейчас богачами Уоррена Баффета.

В отсутствие волшебных советов, применимых ко всем, есть несколько универсальных практических правил. Мы попросили финансовых консультантов поделиться своими лучшими инвестиционными советами. Вот что они должны были сказать.

Мы попросили финансовых консультантов поделиться своими лучшими инвестиционными советами. Вот что они должны были сказать.

Нужна консультация специалиста по инвестициям? Перейти к онлайн-сервисам финансового планирования.

5 советов по инвестированию от профессионалов

1. Воспользуйтесь преимуществом долларов, соответствующих работодателю

«Никогда не оставляйте свободные деньги на столе в виде совпадения работодателя с 403(б) счета. Это повторяется часто, но это правда».

— Роберт Стромберг, сертифицированный специалист по финансовому планированию и основатель Mountain River Financial в Дженкинтауне, Пенсильвания

Многие компании уплачивают взносы сотрудников в пенсионный план, спонсируемый работодателем, до определенного предела. Допустим, ваш работодатель уплачивает 100% ваших взносов 401(k) в размере до 4% от вашей зарплаты, и вы зарабатываете 50 000 долларов в год. Если вы внесете 4% от своей зарплаты в этом году — 2000 долларов — ваша компания также получит 2000 долларов, и ваш годовой взнос составит 4000 долларов. Пропуск матча с работодателем, по сути, лишает вас бесплатных денег.

Пропуск матча с работодателем, по сути, лишает вас бесплатных денег.

2. Чем раньше вы начнете, тем лучше

«Начинать рано. Если вы не знаете силу начисления сложных процентов, изучите ее, потому что это заставит вас с энтузиазмом смотреть в будущее».

— Тара Унверзагт, CFP и основатель South Bay Financial Partners в Торрансе, Калифорния

Инвестирование позволяет вашим деньгам расти, а не простаивать без дела. Когда вы инвестируете, любые доходы, которые вы зарабатываете, добавляются к вашему балансу, а будущие доходы основаны на этом большем балансе. Например, если вы вложили 10 000 долларов и получили средний годовой доход от своих инвестиций 6%, через 10 лет у вас будет более 18 000 долларов. Вместо этого дайте этим деньгам 30 лет для роста, и у вас будет более 60 000 долларов.

Чем раньше вы начнете инвестировать, тем больше времени у ваших денег будет для накопления богатства. Воспользуйтесь нашим калькулятором сложных процентов, чтобы узнать, насколько ваши инвестиции могут вырасти с течением времени.

3. Создайте финансовый план

«Составьте план. Период. Если вы можете планировать себя, прекрасно. Если вам нужно нанять кого-то, чтобы привлечь вас к ответственности, прекрасно. Финансовое планирование нужно не только пенсионерам. Я бы сказал, что это более важно в начале вашей жизни и карьеры.

— Тейлор С. Венанци, CFP и основатель Activate Wealth, LLC в Филадельфии, Пенсильвания

Выбор инвестиций может показаться сложным — даже решение о том, какой инвестиционный счет использовать, может быть сложным. Предварительное финансовое планирование создает дорожную карту для вашего финансового будущего. Обозначив свои финансовые цели, сроки и свою устойчивость к риску, вы облегчите себе ответ на некоторые из этих каверзных инвестиционных вопросов.

В вашем финансовом плане должно быть указано, готовы ли вы сами управлять своими инвестициями или вам нужна помощь. Финансовое планирование может быть дорогостоящим, но такие варианты, как роботы-консультанты и онлайн-сервисы финансового планирования, позволили снизить затраты. Некоторые роботы-консультанты предлагают управление инвестициями всего за 0,25% от баланса вашего счета.

Некоторые роботы-консультанты предлагают управление инвестициями всего за 0,25% от баланса вашего счета.

4. Не пытайтесь предсказать рынок

«Искушение выбрать определенные сектора рынка может быть сильным. Лучше вкладываться в диверсифицированные недорогие фонды».

— Уэйкфилд Хэйр, CFP и основатель Greater Than Financial в Канзас-Сити, штат Миссури

Даже профессионалу сложно предсказать рынок. Делать это с элементарным пониманием крайне рискованно.

Вместо того, чтобы инвестировать в одну акцию или отрасль, индексный фонд всего рынка даст вам доступ к нескольким акциям, что поможет диверсифицировать ваш портфель и снизить риск. Поскольку индексные фонды управляются пассивно — они отслеживают эталонный индекс, такой как S&P 500, — сборы, как правило, ниже, чем у активно управляемых фондов.

5. Взгляните на перспективу

«Клиенты должны избавиться от эмоций при инвестировании и действительно не обращать внимания на шум. Благодаря социальным сетям и 24-часовому циклу новостей клиенты постоянно получают заголовки со всех сторон, и некоторые из них специально созданы для того, чтобы напугать людей».

Благодаря социальным сетям и 24-часовому циклу новостей клиенты постоянно получают заголовки со всех сторон, и некоторые из них специально созданы для того, чтобы напугать людей».

— Джозеф Вебер, основатель компании Integrated Financial Solutions в Темпе, штат Аризона

Если вы будете думать о своих инвестициях как о марафоне, а не о спринте, это поможет подавить ваше желание продавать, если рынок начнет ухудшаться. Даже сильные падения на рынке не пугают, если вы планируете инвестировать в долгосрочной перспективе, потому что у вас есть время восстановиться.

Как правило, деньги, которые вам понадобятся менее чем через пять лет, не следует инвестировать в фондовый рынок — для краткосрочных целей вам следует подумать о том, чтобы положить их на высокодоходный сберегательный счет в Интернете.

Где получить консультацию по инвестициям

Хороший совет по инвестициям поможет вам сэкономить время и деньги в долгосрочной перспективе. Вот некоторые из лучших мест, где его можно найти.

Вот некоторые из лучших мест, где его можно найти.

Бесплатные ресурсы. Хотя вы, возможно, не сможете получить бесплатные персонализированные советы по инвестициям, существует множество отличных ресурсов для дешевых или бесплатных финансовых советов. Например, многие банки и брокерские фирмы размещают на своих веб-сайтах образовательный контент.

Робо-консультанты: Робо-консультанты используют алгоритмы, основанные на вашей устойчивости к риску и финансовых целях, для создания и управления инвестиционным портфелем для вас. Если вы хотите передать управление инвестициями на аутсорсинг, роботы-консультанты — недорогой и простой вариант. Вот некоторые из самых популярных роботов-консультантов. Вы также можете ознакомиться с полным списком лучших робо-советников.

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. |

Learn More | Read review | Learn More |

Fees0.25% management fee | Fees$5 — $9 per month | Комиссия0% Комиссия за управление |

Минимум счета$500 | Минимум счета 0 $ 05Минимальный счет$0 | |

Онлайн-сервисы финансового планирования. ищу. Помимо управления вашими инвестициями, эти услуги могут помочь с более сложными финансовыми вопросами, такими как целостное финансовое планирование или планирование недвижимости.

ищу. Помимо управления вашими инвестициями, эти услуги могут помочь с более сложными финансовыми вопросами, такими как целостное финансовое планирование или планирование недвижимости.

Взгляните на несколько лучших онлайн-сервисов финансового планирования или прочитайте наш полный обзор лучших онлайн-финансовых консультантов.

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Подробнее0007 management fee | Fees$2,000 and up per year (free initial consultation) | Fees0.30% management fee |

Account minimum$100,000 | Учетная запись минимума$ 0 | Счет Минимум$ 50 000 | ||

9

Традиционные локальные финансовые Advisor. Хотя традиционные консультанты могут быть дороже, чем роботы-консультанты или онлайн-сервисы финансового планирования, они могут быть полезны, если у вас сложная финансовая ситуация или вы хотите установить более тесные отношения с человеком, который распоряжается вашими деньгами.

Разнообразный портфель капиталовложений позволит гарантировано получить прибыль, ведь не могут сразу три-четыре направления быть проигрышными. Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем.

Разнообразный портфель капиталовложений позволит гарантировано получить прибыль, ведь не могут сразу три-четыре направления быть проигрышными. Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем. Эффективность любых капиталовложений измеряется годами, но не днями и месяцами.

Эффективность любых капиталовложений измеряется годами, но не днями и месяцами. В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха. Другое дело, что и прыгать с одного направления на другое тоже не нужно.

В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха. Другое дело, что и прыгать с одного направления на другое тоже не нужно.

Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать.

Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать. И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем.

И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем. Создается разнообразный портфель, наполненный разным видом инвестиций.

Создается разнообразный портфель, наполненный разным видом инвестиций. Неограниченный размер прибыльности.

Неограниченный размер прибыльности. Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.;

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.; Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток;

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток; Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается.

Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается.