Содержание

от частного лица, без проверки и под расписку

На рынке финансовых услуг РФ работает множество микрофинансовых организаций, которые выдают кредиты по максимально упрощенным схемам. Такие компании не требуют предъявления дополнительных справок и не заставляют заполнять анкеты на несколько десятков вопросов. Все данные проверяются автоматически, через интернет, с помощью специальных программ.

Деньги в долг на карту срочно

Деньги в долг у частного лица срочно

Деньги в долг срочно без проверки

Срочно деньги в долг под расписку

Деньги в долг на карту срочно

Получить срочный кредит на пластиковую карту сегодня даже проще, чем сходить в магазин за хлебом. Достаточно посетить сайт микрофинансовой организации, пройти несложную процедуру регистрации, указать нужную сумму и предполагаемый срок использования заемных средств.

Преимущества микрокредитных организаций перед коммерческими банками очевидны:

- Оформление кредита наличными на небольшую сумму с минимальным сроком за несколько минут.

- Отсутствует утомительный этап подачи и рассмотрения документов.

- Нет необходимости предъявлять справку о доходах.

- Решение о выдаче кредита принимается за несколько минут.

Деньги в долг у частного лица срочно

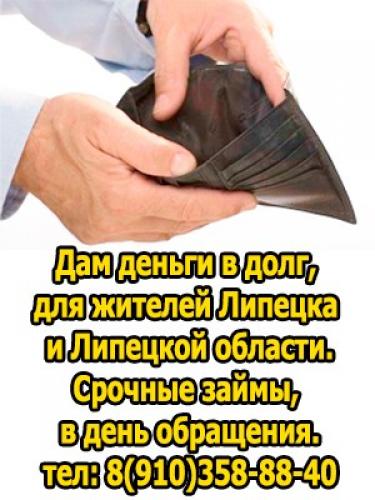

Один из вариантов получения в долг небольшой суммы средств на короткий срок – обращение к независимому физическому лицу.

Все частные кредиторы работают неофициально, поэтому никаких гарантий не дают. Шансы стать жертвой мошенников также достаточно высоки.

Несмотря на работу в сером секторе экономики частные кредиторы нередко смотрят на кредитную историю, с недоверием относятся к новым клиентам и не выдают незнакомым людям крупные суммы средств. Знакомство с порядочным и стабильным частным кредитором – большая редкость и удача одновременно. Отдельная категория частных лиц работает с проблемными клиентами, которых не берутся обслуживать даже микрокредитные организации.

Деньги в долг срочно без проверки

Первый микрокредит оформляется в течение нескольких часов. При условии успешного возврата заемных средств на рассмотрение всех последующих заявок в буквальном смысле уходят секунды. Оформление кредита сроком на несколько дней предполагает минимальные процентные ставки, простоту оформления и заполнение незначительного количества личных данных на сайте. Идеальный способ перехватить денег до зарплаты из-за непредвиденных трат на лекарства, срочную поездку или незапланированный ремонт действительно существует. Среди нескольких десятков организаций в интернете несложно выбрать предложение с максимально выгодными условиями кредитования в зависимости от ситуации.

При условии успешного возврата заемных средств на рассмотрение всех последующих заявок в буквальном смысле уходят секунды. Оформление кредита сроком на несколько дней предполагает минимальные процентные ставки, простоту оформления и заполнение незначительного количества личных данных на сайте. Идеальный способ перехватить денег до зарплаты из-за непредвиденных трат на лекарства, срочную поездку или незапланированный ремонт действительно существует. Среди нескольких десятков организаций в интернете несложно выбрать предложение с максимально выгодными условиями кредитования в зависимости от ситуации.

Срочно деньги в долг под расписку

Получение денег в долг на основании расписки возможно при знакомстве с обеспеченным человеком, который хочет приумножить имеющийся свободный капитал. Иногда наладить контакт получается в интернете, с помощью специальных досок объявлений, но чаще информация передается по рекомендации деловых партнеров, коллег, родственников или друзей. При заключении сделки помимо расписки кредитор предлагает заключить договор. Два взаимодополняющих документа обеспечивают определенные гарантии возврата средств, а их наличие облегчает судебную тяжбу, если заемщик отказался выполнять взятые на себя обязательства.

Два взаимодополняющих документа обеспечивают определенные гарантии возврата средств, а их наличие облегчает судебную тяжбу, если заемщик отказался выполнять взятые на себя обязательства.

Совет от Сравни.ру: Не спешите брать в долг крупную сумму средств, не посоветовавшись с близким, а еще лучше с опытным человеком. Символическое вознаграждение кредитному юристу позволит максимально объективно оценить условия займа, потенциальные риски, понять, насколько защищены ваши интересы перед подписанием конкретного договора. Даже если речь идет о срочном займе, обеспечение юридической поддержки, безопасности и законности предстоящей сделки еще никому не повредило.

Лучшие предложения дня

Сравни.ру

Банки

Микрокредит

Путеводитель

Срочные деньги в долг

Кредит под расписку | Блог MyWallet

Я не рекомендую брать кредит под расписку, потому что ви легко можете попасть в руки мошенников. Также найти проверенного инвестора занимает много времени, поэтому быстрым такой кредит не назовешь.

Также найти проверенного инвестора занимает много времени, поэтому быстрым такой кредит не назовешь.

Взять кредит под расписку в банке или другой коммерческой организации невозможно, так как эти организации не работают с таким видом обеспечения кредита. Получить займ таким образом можно у частного кредитора, который готов предоставить нужную сумму на собственных условиях, не равняясь на стоимость услуг в кредитно-финансовых организациях. Главным преимуществом такого способа получения кредита остается скорость и минимум необходимых документов, которые противопоставляются высокой процентной ставке и риску мошенничества. Когда нужен кредит под расписку, каковы его преимущества и недостатки читайте в этой статье.

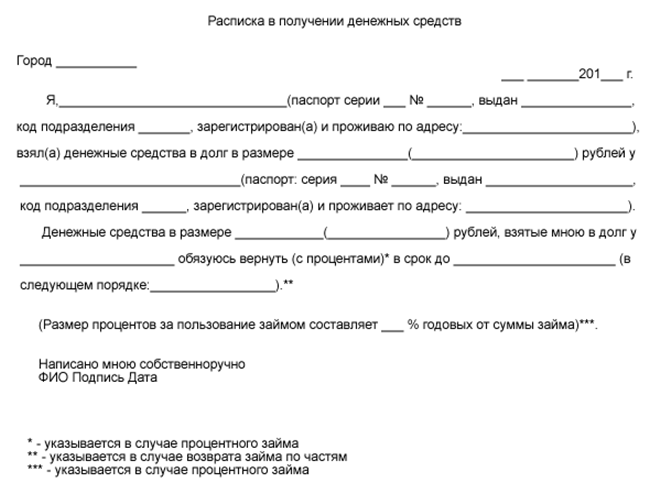

Что такое расписка и как ее получить

Расписка – это документ с подписью, подтверждающий получение чего-либо на определенных условиях и с конкретными последствиями. Если она нужна для получения денег, в ней указывается сумма и срок возврата. Документ передается кредитору, как гарантия возврата средств, а после возмещения долга, возвращается обратно. Чтобы она имела юридическую силу, требуется правильное оформление, для которого нужно привлечение свидетелей или нотариуса.

Документ передается кредитору, как гарантия возврата средств, а после возмещения долга, возвращается обратно. Чтобы она имела юридическую силу, требуется правильное оформление, для которого нужно привлечение свидетелей или нотариуса.

Получить деньги под расписку не так просто, так как совсем небольшое количество граждан оказывает подобные услуги. Кредитование у частных лиц не настолько выгодно и безопасно, как обращение в банк или микрофинансовые организации, деятельность которых регламентируется законодательством. Тем не менее, можно поискать частного инвестора в интернете или обратиться к кредитным брокерам. Но здесь стоит быть внимательным, учитывая высокий риск попасть в руки мошенников. Чтобы этого не произошло, стоит придерживаться следующих правил:

- Никакой предоплаты. Частные займы выдаются без предоплаты, поэтому если кредитор просит оставить небольшую сумму денег в качестве залога, с большей долей вероятности – это мошенник.

- Самостоятельно составление расписки.

Если инвестор настаивает на собственноручном составлении расписки, стоит быть внимательным при ее подписании. Нужно проверить все указанные условия и убедится в правильности их формулировок, которые часто имеют расплывчатый характер и при судебном разбирательстве могут трактоваться не в пользу заемщика.

Если инвестор настаивает на собственноручном составлении расписки, стоит быть внимательным при ее подписании. Нужно проверить все указанные условия и убедится в правильности их формулировок, которые часто имеют расплывчатый характер и при судебном разбирательстве могут трактоваться не в пользу заемщика. - Подписание расписки после получения денег. Документ составляется только после передачи денег или в момент этого, а свою подпись клиент должен поставить уже после получения нужной суммы на руки.

- Заключение договора непосредственно с кредитором. Если гражданин А получает деньги в кредит от гражданина Б, то именно гражданин Б обязан подписывать документ. Если на сделку приходит уполномоченный представитель, то у него должны быть на руках юридические документы, позволяющие ему заключать сделки от лица гражданина Б.

Дополнительно в договоре можно указать цели кредитования и привлечь свидетелей, указав дополнительно их контактные данные и ФИО.

После возврата долга в документе нужно отметить, что все обязательства выполнены и финансовых претензий у сторон друг к другу нет. Чтобы здесь не возникло недоразумений, обязательно нужно сохранять банковские чеки или квитанции. Поэтому все расчетные операции лучше проводить не наличными, отдавая деньги на руки, а через банк, банкомат или терминал самообслуживания. Если инвестор все же настаивает на наличном расчете, обязательно нужно попросить у него расписку о получении средств.

Плюсы и минусы кредита под расписку

Быстрый займ у частного лица выгоден тем, что не имеет фиксированной стоимости, графика платежей и фиксированных сроков возврата. Обо всем этом стороны договариваются во время составления договора, поэтому заемщик может сторговать себе более выгодные условия, чем он получил бы в банке. Ошибочно считается, что частный кредит – это ссуда, то есть беспроцентный, но на самом деле это не так. Он может быть таковым лишь в следующих случаях:

- если в договоре указано, что кредит беспроцентный;

- если займ выдается не на осуществление предпринимательской деятельности;

- если заемщик получает не денежные средства, а материальные ценности.

В других случаях размер ставки устанавливается кредитором и прописывается в документе в день заключения сделки. Несмотря на это преимуществом частного кредита является:

- быстрое получение денег;

- минимум необходимых документов;

- гибкие условия погашения.

Недостатков у такой услуги хватает и самыми значительными из них можно считать:

- высокую процентную ставку;

- риск мошенничества;

- вероятность заключить договор на невыгодных условиях.

Кредит под расписку в MyWallet

Займ под расписку в определенных случаях может быть выгоднее банковского кредита, но если срочно нужны деньги, лучше обратиться в компанию MyWallet, которая выдает онлайн займ без поручителей, справки о доходах и расписки.

Чтобы рассчитать ежемесячный платеж по займу согласно удобным для вас условиям, нужно заполнить онлайн заявку на сайте. Наш кредитный менеджер проконсультирует вас по актуальным программам и поможет выбрать наиболее оптимальный вариант кредитования. После подписания договора вы получите деньги на руки или на банковскую карту любого банка.

Наш кредитный менеджер проконсультирует вас по актуальным программам и поможет выбрать наиболее оптимальный вариант кредитования. После подписания договора вы получите деньги на руки или на банковскую карту любого банка.

Получить кредит

Одноранговое кредитование | Кредитное дерево

Получите до 5 личных кредитных предложений за минуты

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Что такое одноранговый кредит?

Одноранговое кредитование (P2P) уникально. Вместо того, чтобы идти в банк за традиционным кредитом, вы берете взаймы у отдельных людей. Но в отличие от личного кредита, к которому вы привыкли — от члена семьи или друга — с одноранговым кредитом вы занимаете деньги у реальных незнакомцев.

Кредитование P2P обычно осуществляется на онлайн-платформе — своего рода службе подбора кредитов, — которая связывает заемщиков с инвесторами, которые предоставляют средства. Онлайн-компания координирует кредит, переводит деньги заемщику и возвращает деньги инвесторам по мере того, как вы погашаете кредит.

Вот что нужно знать о взаимном кредитовании, в том числе о том, где найти финансирование.

- Лучшие варианты однорангового кредитования

- Как работает кредитование P2P

- Почему вам может подойти P2P-кредит

- Что может пойти не так при одноранговом кредитовании

- Почему стоит покупать около

- Альтернативы P2P-кредитованию

Оплата кредитными картами

Консолидация долга

Финансирование транспортного средства

Оплата медицинских сборов

Финансирование ремонта дома

Покрытие расходов по особым случаям

Берем на себя расходы на переезд

Развитие бизнеса

Лучшие варианты однорангового кредитования

| Кредитор | Специальность | Апрель | Размер кредита | Минимальный кредитный рейтинг |

| Круг финансирования | Обеспеченные кредиты для малого бизнеса, кредитные линии | 11,29%–30,12% | от 25 000 до 500 000 долларов США | 660 |

| Одноранговая форма | Необеспеченные потребительские кредиты | 5,99%–29,99% | от 4000 до 25 000 долларов | 600 |

| Проспер | Необеспеченные потребительские кредиты | 6,99%–35,99% | от 2000 до 50 000 долларов США | 640 |

Funding Circle

С 2010 года Funding Circle подключила 100 000 заемщиков по всему миру с финансированием на сумму более 15 миллиардов долларов, специализируясь на кредитах для малого бизнеса и кредитных линиях.

| Плюсы | Минусы |

|

|

Сведения о кредиторе:

- Плата за подачу заявки не взимается

- Шестиминутное онлайн-приложение

- Утверждение или отклонение заявки в течение 24 часов

- Финансирование на следующий день после принятия кредита

- Занять от 25 000 до 500 000 долларов

- Фиксированные процентные ставки и ежемесячные платежи

- Плата за открытие от 3,49% до 6,99%

- Без штрафа за досрочное погашение

- Критерии приемлемости включают кредитный рейтинг 660, два года в бизнесе

- Финансирование недоступно в Неваде

См. наш полный обзор Funding Circle здесь.

наш полный обзор Funding Circle здесь.

Peerform

С 2022 года Peerform больше не предлагает потребительские кредиты.

| Плюсы | Минусы |

|

|

Данные кредитора:

- Плата за подачу заявки не взимается

- Занять от 4000 до 25000 долларов

- Фиксированные процентные ставки и ежемесячные платежи

- Плата за открытие 1,00% — 5,00%

- Без штрафа за досрочное погашение

- Критерии приемлемости включают 600 кредитных баллов

- Ссуды недоступны в Коннектикуте, Северной Дакоте, Вермонте, Западной Вирджинии и Вайоминге

См. полный обзор Peerform здесь.

полный обзор Peerform здесь.

Prosper

Этот самопровозглашенный «первый рынок однорангового кредитования в Соединенных Штатах» утверждает, что с 2005 года более 1 миллиона потребителей взяли кредит через его платформу. консолидация долга или финансирование крупных расходов, таких как улучшение дома, посев бизнеса и многое другое.

| Плюсы | Минусы |

|

|

Сведения о кредиторе:

- Возможность подачи заявки с созаемщиком

- Плата за подачу заявки не взимается

- Как только финансирование на следующий день после принятия кредита

- Занять от 2000 до 50 000 долларов

- Фиксированные процентные ставки и ежемесячные платежи

- Плата за открытие 1,00% — 5,00%

- Без штрафа за досрочное погашение

- Критерии приемлемости включают 640 кредитных баллов

См. наш полный обзор Prosper здесь.

наш полный обзор Prosper здесь.

Как работает одноранговое кредитование

Кто ссужает деньги?

Когда вы подаете заявку на P2P-кредит, потенциальные инвесторы — обычные люди, которые хотят увеличить свои деньги за счет ваших процентных платежей — просматривают ваш запрос, выбирают, финансировать ли кредит и обязуются финансировать весь кредит или только его часть. (По этой причине может быть несколько человек, которые фактически предоставляют необходимый вам капитал.) Затем, когда вы выплачиваете свой P2P-кредит, эти инвесторы получают регулярные платежи до окончания срока кредита.

Зачем другим одалживать деньги людям, которых они не знают?

Инвесторы участвуют, чтобы заработать деньги на выплате процентов, диверсифицировать свои портфели и даже просто изменить жизнь людей и малого бизнеса.

Сколько вы можете занять?

Когда вы берете личный одноранговый кредит, вы обычно можете запросить кредит в размере от 1000 до 40 000 долларов США, хотя это зависит от кредитора.

Как работают платежи?

Как и большинство кредитов, кредит P2P обычно требует, чтобы вы выплачивали основную сумму с процентами фиксированными ежемесячными платежами. Эта сумма ежемесячного платежа зависит от размера вашего кредита, срока кредита и вашего годового дохода, который, вероятно, включает комиссию за выдачу. Комиссия за открытие обычно составляет небольшой процент от суммы, которую вы хотите занять.

При подаче заявления имейте в виду, что комиссия за выдачу кредита вычитается из общей суммы кредита до его получения. Итак, если вам одобрили кредит в размере 10 000 долларов США с комиссией за выдачу 5% (или 500 долларов США), вы получите 9 долларов США.500 в качестве депозита на вашем счету. Помните об этом, когда берете взаймы, чтобы убедиться, что вы действительно получаете достаточно денег для своей цели.

Как подать заявку на P2P-кредитование

Хотя каждая компания по одноранговому кредитованию уникальна, процесс подачи заявки обычно выглядит примерно так:

- ЗАПОЛНИТЕ ПРЕДВАРИТЕЛЬНУЮ ЗАЯВКУ

Заполните некоторую личную информацию в Интернете и опишите, как вы собираетесь использовать кредит.

Обычно заполнение формы занимает всего несколько минут.

Обычно заполнение формы занимает всего несколько минут. - ПОЛУЧИТЕ РЕЙТИНГ ЗАЕМЩИКА НА ОСНОВЕ ВАШЕЙ ЗАЯВКИ И ВАШЕГО КРЕДИТНОГО БАЛЛА

Вы должны заполнить форму заявки и представить квалификационные документы, включая подтверждение дохода. Вам необходимо предоставить информацию о вашем работодателе и показать квитанции об оплате, W-2, формы налоговой декларации или даже банковские выписки.

- ПОСМОТРЕТЬ ВАРИАНТЫ КРЕДИТА

Если вы имеете право на получение кредита, у вас есть возможность просмотреть различные условия доступных одноранговых кредитов и выбрать тот, который лучше всего соответствует вашим потребностям.

- ПОДОЖДИТЕ, ПОКА ИНВЕСТОРЫ РАССМОТРЯТ ВАШУ ЗАЯВКУ

На этом этапе вы получаете уведомление о том, что один или несколько инвесторов заинтересованы в финансировании вашего кредита, или вы узнаете, что ваш кредит не был профинансирован.

Не волнуйся; инвесторы быстро принимают решения. На самом деле, весь процесс одобрения кредита обычно занимает около недели, если кредитору не нужно запрашивать у вас дополнительные документы.

Не волнуйся; инвесторы быстро принимают решения. На самом деле, весь процесс одобрения кредита обычно занимает около недели, если кредитору не нужно запрашивать у вас дополнительные документы. - ЗАПОЛНИТЬ ЗАЯВКУ

Если инвесторы обязуются финансировать ваш кредит, предоставьте кредитной компании P2P дополнительные сведения о ваших финансах, а также определенную документацию для подтверждения вашей личности, дохода и занятости.

- ПОЛУЧИТЬ ОДОБРЕНИЕ КРЕДИТА

Если вся предоставленная вами информация подтверждается, заем, который вы запросили, скорее всего, одобрен на этом этапе.

- ПОЛУЧИТЕ СВОИ ДЕНЬГИ

В течение нескольких дней сумма, которую вы занимаете, за вычетом комиссии за выдачу кредита, зачисляется на ваш банковский счет. Точное время зависит от вашего партнера по кредитованию P2P.

- ПОДГОТОВЬТЕСЬ К ПОГАШЕНИЮ КРЕДИТА

Как только срок вашего кредита начинается, ваша компания по одноранговому кредитованию автоматически снимает сумму ежемесячного платежа с вашего банковского счета до окончания срока вашего кредита.

Почему вам может подойти P2P-кредит

В этом простое удобство Нет необходимости ездить в один или несколько банков и тратить время на неудобные встречи лицом к лицу. Вместо этого вы подаете заявку онлайн, предоставляете подтверждающую документацию, просматриваете варианты, выбираете кредит и получаете наличные, не выходя из дома.

P2P-кредитование может быть вариантом для вас, если вам отказали в традиционном кредите в банке

Если банк отказывает вам, потому что у вас есть определенные факторы риска, такие как низкий кредитный рейтинг или низкий доход, ваши варианты кредита P2P могут быть ограничены кредитами с высокими процентными ставками. Максимальная ставка Peerform может достигать колоссальных 29,99% фиксированных годовых, а Prosper немного выше — 35,97% фиксированных годовых. Тем не менее, если вам действительно нужны эти наличные деньги, наличие этого однорангового кредита в качестве варианта может быть лучше, чем отсутствие кредита вообще или использование более рискованного варианта кредита, такого как кредит до зарплаты или альтернативы.

Если у вас хорошая кредитная история, вы сможете получить действительно выгодные условия. Персональные кредиты Peerform начинаются с фиксированной ставки 5,99% годовых. Ставки Prosper также составляют всего 5,32% фиксированных годовых. Они могут быть намного ниже, чем альтернативные методы заимствования, такие как кредитная карта, но, конечно, вам понадобится лучший кредит, чтобы получить самые низкие ставки.

Что может пойти не так при кредитовании P2P

Что произойдет, если ваш кредит не одобрен или не профинансирован

Итак, вы решили подать заявку на кредит в одноранговой сети. Вы заполняете заявку и… вам отказывают! Или нет инвесторов, заинтересованных в финансировании вашего кредита. Вот несколько причин, по которым вы, возможно, не сможете получить кредит P2P прямо сейчас:

ВАШ КРЕДИТНЫЙ СЧЕТ НЕ ТАКОЙ ХОРОШИЙ

У большинства P2P-кредиторов вам, скорее всего, откажут в выдаче кредита, если ваш FICO Score ниже 640 или, возможно, 600.

высокая процентная ставка.

высокая процентная ставка.У ВАС НА САМОМ ДЕЛЕ НЕТ КРЕДИТНОЙ ИСТОРИИ

Peerform, известная компания по одноранговому кредитованию, заранее сообщает вам, что отсутствие кредита обычно означает отсутствие кредита P2P для вас. Инвесторы должны определить, насколько велика вероятность того, что вы погасите кредит. Таким образом, если у вас нет задокументированной истории финансовой ответственности, инвесторы не захотят рисковать вами.

У ВАС УЖЕ МНОГО ДОЛГОВ

Если сумма вашего долга очень велика по сравнению с вашим доходом, инвесторы пугаются.

Они обеспокоены тем, что вы уже в дураках, поэтому стараются не давать вам больше кредитов.

Они обеспокоены тем, что вы уже в дураках, поэтому стараются не давать вам больше кредитов.У ВАС НЕТ СТАЖА РАБОТЫ

Работаете всего несколько месяцев? Скорее всего, вам откажут в кредите P2P. Но если все остальное в вашем заявлении выглядит хорошо, ваши шансы на одобрение кредита увеличиваются после того, как вы проработаете полный год.

ВАШ БИЗНЕС СЛИШКОМ НОВЫЙ

Подать заявку на бизнес-кредит? Если вы начинаете заново без достаточных активов и подтвержденного денежного потока, вам может быть сложно получить финансирование через однорангового кредитора.

Смотрите на то, чтобы произвести впечатление на кредиторов так же, как на то, чтобы привлечь инвесторов к своей большой идее: ваши финансовые показатели должны быть сильными, но у вас также должно быть четкое видение роста.

Смотрите на то, чтобы произвести впечатление на кредиторов так же, как на то, чтобы привлечь инвесторов к своей большой идее: ваши финансовые показатели должны быть сильными, но у вас также должно быть четкое видение роста.ИНВЕСТОРАМ ВЫ КАЖЕТЕСЬ СЛИШКОМ РИСКОВЫМ

Имейте в виду, что решение о финансировании вашего кредита остается за отдельными инвесторами. Когда кто-то не выплачивает кредит, кредитор не возвращает свои деньги и уходит ни с чем. Таким образом, он или она будет стремиться инвестировать как можно безопаснее, а не в кого-то, кто кажется большим финансовым риском.

ВАШ БИЗНЕС КАЖЕТСЯ СЛИШКОМ РИСКОВАННЫМ

Funding Circle, например, смотрит на ваш кредитный рейтинг, денежный поток вашего бизнеса и даже на отзывы клиентов.

Прежде чем писать политику, их андеррайтеры должны убедиться, что они понимают, как ваш бизнес приносит доход прямо сейчас, как кредит, который вы хотите, увеличит ваш доход, и могут ли они разумно ожидать, что вы погасите кредит. Предприятия в некоторых отраслях, таких как азартные игры, аптеки марихуаны или спекулятивная недвижимость, не имеют права на получение кредита.

Прежде чем писать политику, их андеррайтеры должны убедиться, что они понимают, как ваш бизнес приносит доход прямо сейчас, как кредит, который вы хотите, увеличит ваш доход, и могут ли они разумно ожидать, что вы погасите кредит. Предприятия в некоторых отраслях, таких как азартные игры, аптеки марихуаны или спекулятивная недвижимость, не имеют права на получение кредита.

Что делать, если вам отказали или ваш кредит не профинансирован

ЧТО ДЕЛАТЬ, ЕСЛИ ВАМ ОТКАЗАНО ИЛИ ВАШ КРЕДИТ НЕ ФИНАНСИРОВАН?

Многие кредитные карты публикуют ваш текущий счет непосредственно в ежемесячном платежном отчете. (Спросите у компании-эмитента вашей карты, если вы не можете найти ее в бумажной выписке или в Интернете.

) Вы также можете бесплатно получить копию своего кредитного рейтинга в Интернете.

) Вы также можете бесплатно получить копию своего кредитного рейтинга в Интернете.ПОВЫШАЙТЕ СВОЮ КРЕДИТНОСТЬ

Восстановление кредитной истории требует времени, но вы можете добиться значительного прогресса, взяв на себя обязательство своевременно оплачивать все свои счета, поддерживать низкий уровень долга и держать старые карты открытыми.

Подать заявку в другом месте. Каждый одноранговый кредитор отличается, когда речь идет о критериях одобрения заявки, предлагаемых вариантах кредита и доступных инвесторах. Так что, если вам повезло на одном сайте, проверьте один или несколько других сайтов кредитования P2P. Обязательно ознакомьтесь с приведенными ниже советами по выбору надежного кредитора.

Так что, если вам повезло на одном сайте, проверьте один или несколько других сайтов кредитования P2P. Обязательно ознакомьтесь с приведенными ниже советами по выбору надежного кредитора.

Альтернативы P2P-кредитованию

Если вы не имеете права на одноранговое кредитование или считаете, что оно вам не подходит, у вас все еще есть множество вариантов, когда дело доходит до получения кредита. Вот несколько популярных вариантов:

ЛИЧНЫЙ КРЕДИТ

Найдите и подайте заявку на личный кредит, проверив, что предлагает ваш местный банк или кредитные союзы; затем сравните предложения от нескольких кредиторов в Интернете.

ТРАДИЦИОННЫЙ БИЗНЕС-КРЕДИТ

Если вы хотите развивать свой бизнес и нуждаетесь в капитале для этого, вы можете рассмотреть специальные кредиты только для бизнеса, которые можно получить в банках или у инвесторов.

КРЕДИТ НА ДОМАШНИЙ КАПИТАЛ , КРЕДИТНАЯ ЛИНИЯ НА ДОМАШНИЙ КАПИТАЛ ИЛИ ОБРАТНАЯ ИПОТЕКА

Если у вас есть капитал в вашем доме, вы можете превратить его в наличные деньги, которые вы берете взаймы.

КРЕДИТНАЯ КАРТА

Кредитные карты — это форма необеспеченного долга, поэтому никто не может забрать ваш дом или машину, если вы не выполните обязательства, — но невыплата может подорвать ваш счет.

Прежде чем использовать свои карты, проверьте доступную кредитную линию и ежемесячную процентную ставку.

Прежде чем использовать свои карты, проверьте доступную кредитную линию и ежемесячную процентную ставку.

Независимо от того, какой тип кредита вы выберете, всегда убедитесь, что вы понимаете все свои финансовые обязательства, прежде чем ставить подпись на пунктирной линии.

Одноранговое кредитование — это особый вариант со своими собственными требованиями и условиями. В сегодняшних условиях P2P-кредитование может стать для вас отличным способом дополнить личную жизнь или растущий бизнес.

Популярные статьи о кредитах для физических лиц

Взять взаймы у семьи и друзей на покупку дома

Родители, другие родственники или даже друзья, которые одолжили вам деньги на покупку дома, также могут получить пособие.

Илона Брей, J.D.

Боб Хоуп однажды сказал: «Банк — это место, где вам одолжат деньги, если вы докажете, что они вам не нужны». Возможно, это объясняет, почему все больше и больше покупателей жилья обращаются к своим близким и еще более дальним членам их круга за помощью в финансировании. Если все сделано правильно, использование «Банка семьи и друзей» может быть финансово выгодным как для вас, так и для человека, одалживающего вам деньги. Вы получаете наличные деньги, которые вам нужны, они получают проценты по ставке, равной или даже выше, чем они могли бы получить в другом месте; все выигрывают.

Возможно, это объясняет, почему все больше и больше покупателей жилья обращаются к своим близким и еще более дальним членам их круга за помощью в финансировании. Если все сделано правильно, использование «Банка семьи и друзей» может быть финансово выгодным как для вас, так и для человека, одалживающего вам деньги. Вы получаете наличные деньги, которые вам нужны, они получают проценты по ставке, равной или даже выше, чем они могли бы получить в другом месте; все выигрывают.

Обычно называемый частным жилищным кредитом, частной ипотекой или внутрисемейной ипотекой, такой кредит мало чем отличается от кредита, который вы можете получить в банке, кредитном союзе или другом институциональном кредиторе. Как и в случае с институциональным кредитом, вы обычно подписываете контракт и устанавливаете график ежемесячных выплат с процентами. Ваш частный кредитор будет удерживать залоговое удержание вашей собственности и иметь законное право требовать полной оплаты непогашенного остатка, если вы просрочили платежи.

(Обратите внимание, однако, что, в отличие от прошлого, вам, вероятно, потребуется найти частного кредитора, который профинансирует вам всю сумму кредита. Попытка совместить семейный и дружеский кредит с традиционным банковским кредитом может привести к банку, который отказывается идти вперед, если кажется, что вы берете на себя больше долга, чем можете себе позволить.)

Ваш частный кредитор может даже лишить вас права выкупа, если вы не выплатите кредит. Немногие зайдут так далеко, но важно дать им это право, чтобы, если у вас возникнут финансовые проблемы и другой кредитор лишит вас права выкупа, ваш частный кредитор не останется в дураках.

Будьте уверены, у вас тоже есть законные права. Ваши родители не могли лишить вас права выкупа дома только потому, что вы опоздали на их 50-ю годовщину свадьбы, а ваш лучший друг не мог потребовать досрочного погашения, чтобы купить новую машину.

Как частный жилищный кредит помогает заемщику

Обращаясь в банк к маме и папе, любимой тете или дяде, родственникам мужа, брату или сестре или даже к лучшему другу или коллеге по бизнесу, вы может получить следующее:

- Более низкая процентная ставка.

Займ у родственника или друга может означать более низкую процентную ставку, чем вы могли бы найти в другом месте. Это связано с тем, что вы и ваш частный кредитор будете устанавливать ставку (с учетом минимальной вмененной процентной ставки IRS, описанной в разделе «Векселя для личных займов семье и друзьям»). Из-за личных отношений с заемщиком большинство частных кредиторов готовы согласиться на низкую процентную ставку.

Займ у родственника или друга может означать более низкую процентную ставку, чем вы могли бы найти в другом месте. Это связано с тем, что вы и ваш частный кредитор будете устанавливать ставку (с учетом минимальной вмененной процентной ставки IRS, описанной в разделе «Векселя для личных займов семье и друзьям»). Из-за личных отношений с заемщиком большинство частных кредиторов готовы согласиться на низкую процентную ставку.

- Гибкость в возврате денег. Условия погашения кредита могут быть согласованы между вами и вашим частным кредитором. Эта гибкость может позволить вам оформить кредит с необычным графиком погашения в начале (например, платежи только по процентам за первый год) или позже временно приостановить платежи из-за непредвиденных обстоятельств. Только не ведите себя высокомерно, иначе вы можете напрячь отношения.

- Федеральные налоговые вычеты. Как и в случае с кредитом в банке, частные кредиты позволяют вам, если вы перечисляете свои подоходные налоги, получать выгоду от федерального налогового вычета за уплаченные проценты по ипотечному кредиту.

Как частный жилищный кредит помогает кредитору

Независимо от того, является ли это родственником или другом, ваш частный кредитор выиграет несколькими способами, такими как:

- Достижение более высокой нормы прибыли. Даже не выплачивая столько процентов, сколько вы заплатили бы банку, вы, вероятно, можете предложить более высокие проценты, чем человек мог бы получить от текущих инвестиций.

- Создание стабильного потока доходов. Частные ипотечные кредиты обычно погашаются постепенно, а не единовременно (если, конечно, вы не продаете свой дом, после чего вам придется полностью погасить частную ипотеку). Настроив и следуя графику погашения, ваши платежи могут стать стабильным источником дохода для кредитора вашей семьи или друга.

Подготовка документов по кредиту

После того, как ваш частный кредитор согласился предоставить вам деньги в долг для финансирования покупки дома, вы захотите оформить сделку почти так же, как это сделал бы банк. Это включает в себя составление и подписание письменного векселя и подтверждающих ипотечных документов. Это хорошая идея, хотя и не обязательная, также составить письменный график погашения.

Это включает в себя составление и подписание письменного векселя и подтверждающих ипотечных документов. Это хорошая идея, хотя и не обязательная, также составить письменный график погашения.

- Вексель. Также называется ипотечной нотой. Это юридически обязывающий документ, подписанный вами, заемщиком, в котором говорится, что вы обещаете погасить кредит на согласованных условиях. Эти условия, включая процентную ставку, даты платежа и периодичность платежа, должны быть изложены в примечании. В примечании также должны быть описаны любые штрафы, которые кредитор может наложить, если вы не сможете погасить кредит, включая требование полной оплаты до окончания срока кредита.

- Закладная или «доверительное управление». Закладная или договор о доверительном управлении (в зависимости от того, в каком штате находится имущество) является юридическим документом, обеспечивающим (предоставляющим обеспечение) вексель. В нем говорится, что если вы не вернете кредит, а также все сборы и проценты, то ваш частный кредитор может лишить права собственности на вашу собственность и использовать вырученные средства для погашения кредита.

В закладной или договоре о доверительном управлении перечисляются признанные в настоящее время владельцы и юридическое описание собственности, а также описываются обязанности заемщика: а) своевременно выплачивать основную сумму долга, проценты, налоги и страховку; б) застраховать имущество от опасностей; и c) надлежащим образом содержать имущество. Если вы не соблюдаете эти требования, ваш частный кредитор может потребовать немедленной полной выплаты остатка кредита.

В закладной или договоре о доверительном управлении перечисляются признанные в настоящее время владельцы и юридическое описание собственности, а также описываются обязанности заемщика: а) своевременно выплачивать основную сумму долга, проценты, налоги и страховку; б) застраховать имущество от опасностей; и c) надлежащим образом содержать имущество. Если вы не соблюдаете эти требования, ваш частный кредитор может потребовать немедленной полной выплаты остатка кредита. - График погашения. Хотя письменный график погашения не требуется по закону, это и удобный, и важный способ поддерживать хорошие отношения с кредитором вашей семьи или друга.

Целесообразно получить профессиональную или юридическую помощь в этом, особенно если кредит не будет между ближайшими членами семьи. Некоторые семейные кредиты могут подпадать под действие федерального закона Додда-Франка, который реализуется Бюро финансовой защиты потребителей и регулирует деятельность ипотечных кредиторов.

Если инвестор настаивает на собственноручном составлении расписки, стоит быть внимательным при ее подписании. Нужно проверить все указанные условия и убедится в правильности их формулировок, которые часто имеют расплывчатый характер и при судебном разбирательстве могут трактоваться не в пользу заемщика.

Если инвестор настаивает на собственноручном составлении расписки, стоит быть внимательным при ее подписании. Нужно проверить все указанные условия и убедится в правильности их формулировок, которые часто имеют расплывчатый характер и при судебном разбирательстве могут трактоваться не в пользу заемщика.

Обычно заполнение формы занимает всего несколько минут.

Обычно заполнение формы занимает всего несколько минут. Не волнуйся; инвесторы быстро принимают решения. На самом деле, весь процесс одобрения кредита обычно занимает около недели, если кредитору не нужно запрашивать у вас дополнительные документы.

Не волнуйся; инвесторы быстро принимают решения. На самом деле, весь процесс одобрения кредита обычно занимает около недели, если кредитору не нужно запрашивать у вас дополнительные документы.

высокая процентная ставка.

высокая процентная ставка. Они обеспокоены тем, что вы уже в дураках, поэтому стараются не давать вам больше кредитов.

Они обеспокоены тем, что вы уже в дураках, поэтому стараются не давать вам больше кредитов. Смотрите на то, чтобы произвести впечатление на кредиторов так же, как на то, чтобы привлечь инвесторов к своей большой идее: ваши финансовые показатели должны быть сильными, но у вас также должно быть четкое видение роста.

Смотрите на то, чтобы произвести впечатление на кредиторов так же, как на то, чтобы привлечь инвесторов к своей большой идее: ваши финансовые показатели должны быть сильными, но у вас также должно быть четкое видение роста. Прежде чем писать политику, их андеррайтеры должны убедиться, что они понимают, как ваш бизнес приносит доход прямо сейчас, как кредит, который вы хотите, увеличит ваш доход, и могут ли они разумно ожидать, что вы погасите кредит. Предприятия в некоторых отраслях, таких как азартные игры, аптеки марихуаны или спекулятивная недвижимость, не имеют права на получение кредита.

Прежде чем писать политику, их андеррайтеры должны убедиться, что они понимают, как ваш бизнес приносит доход прямо сейчас, как кредит, который вы хотите, увеличит ваш доход, и могут ли они разумно ожидать, что вы погасите кредит. Предприятия в некоторых отраслях, таких как азартные игры, аптеки марихуаны или спекулятивная недвижимость, не имеют права на получение кредита. ) Вы также можете бесплатно получить копию своего кредитного рейтинга в Интернете.

) Вы также можете бесплатно получить копию своего кредитного рейтинга в Интернете.

Прежде чем использовать свои карты, проверьте доступную кредитную линию и ежемесячную процентную ставку.

Прежде чем использовать свои карты, проверьте доступную кредитную линию и ежемесячную процентную ставку. Займ у родственника или друга может означать более низкую процентную ставку, чем вы могли бы найти в другом месте. Это связано с тем, что вы и ваш частный кредитор будете устанавливать ставку (с учетом минимальной вмененной процентной ставки IRS, описанной в разделе «Векселя для личных займов семье и друзьям»). Из-за личных отношений с заемщиком большинство частных кредиторов готовы согласиться на низкую процентную ставку.

Займ у родственника или друга может означать более низкую процентную ставку, чем вы могли бы найти в другом месте. Это связано с тем, что вы и ваш частный кредитор будете устанавливать ставку (с учетом минимальной вмененной процентной ставки IRS, описанной в разделе «Векселя для личных займов семье и друзьям»). Из-за личных отношений с заемщиком большинство частных кредиторов готовы согласиться на низкую процентную ставку.

В закладной или договоре о доверительном управлении перечисляются признанные в настоящее время владельцы и юридическое описание собственности, а также описываются обязанности заемщика: а) своевременно выплачивать основную сумму долга, проценты, налоги и страховку; б) застраховать имущество от опасностей; и c) надлежащим образом содержать имущество. Если вы не соблюдаете эти требования, ваш частный кредитор может потребовать немедленной полной выплаты остатка кредита.

В закладной или договоре о доверительном управлении перечисляются признанные в настоящее время владельцы и юридическое описание собственности, а также описываются обязанности заемщика: а) своевременно выплачивать основную сумму долга, проценты, налоги и страховку; б) застраховать имущество от опасностей; и c) надлежащим образом содержать имущество. Если вы не соблюдаете эти требования, ваш частный кредитор может потребовать немедленной полной выплаты остатка кредита.