Содержание

В какие акции вкладывать деньги

Что такое акции и как их выбирать?

Немного о том, в какие акции вкладывать деньги, если вы новичок.

Вы много слышали про инвестиции в фондовый рынок и, наконец, решились попробовать. С чего же начать?

Немного теории. Давайте разбираться, что такое акции. В самых разных источниках вы найдете гигабайты информации по финансовой грамотности. Чтобы переваривать все это, необходимо разбираться хотя бы в базовых терминах. Мы в ITinvest любим рассказывать о сложном просто и понятно. Сейчас все расскажем.

Акция — это ценная бумага, которая дает своему владельцу что-то вроде небольшого кусочка от огромного пирога. Если представить, что компанию разделили на маленькие части и раздали, а вернее — продали, людям, то один такой кусочек — это и есть акция.

Предположим, что вы купили акции компании, например, по рублю. После того, как компания достигла каких-то успехов, например, получила какой-то контракт, увеличила обороты или открыла новые филиалы, и стала стоить дороже, ценные бумаги тоже выросли в цене. Теперь вы уже можете продать их за 1,5 рубля. Но это, конечно, очень и очень упрощенный пример.

Теперь вы уже можете продать их за 1,5 рубля. Но это, конечно, очень и очень упрощенный пример.

Перед любым инвестором, а именно так вас назовут, если вы купите ценные бумаги компании, встает вопрос, как выбрать компании и акции, куда вложить деньги? При этом хорошо бы заработать, а не потерять деньги.

Почему акции лучше покупать через брокера?

Кто такой брокер и как он поможет купить акции

Ответ на этот вопрос очень простой — без брокера вы просто не сможете выйти на биржу. Поэтому покупать акции через брокера не “лучше”, а “необходимо”.

Правила таковы, что участниками торгов могут быть только специализированные компании со специальными лицензиями. Их выдает Банк России. Кроме того, он еще проверяет и регулирует их деятельность.

Брокеры — это компании, которые могут давать доступ к торгам своим клиентам. Чтобы им стать — необходимо открыть счет у брокера. Сейчас, когда почти все можно сделать с мобильного телефона, открыть счет можно за несколько минут. Все что нужно — это следовать инструкциям на сайте брокера. Например, открыть счет в ITinvest можно через портал госуслуги или на сайте, имея перед глазами паспорт, номер инн и снилс.

Все что нужно — это следовать инструкциям на сайте брокера. Например, открыть счет в ITinvest можно через портал госуслуги или на сайте, имея перед глазами паспорт, номер инн и снилс.

Открыть счет недолго — брокер оформит вас за пару часов, дальше нужна регистрация на бирже. Регистрация там может произойти в этот же день или на следующий, если вы подали заявку ближе к вечеру.

Как выбрать брокера?

На что нужно обращать внимание, чтобы не ошибиться.

Обращайте внимание на то, как давно брокер работает на бирже, какие у него лицензии и репутация. Для полноценного обслуживания брокеру нужны лицензии на брокерскую и депозитарную деятельность.

Как и в любом бизнесе, клиенты голосуют ногами и рублем. Не понравился сервис — можно перейти к другому брокеру. Поэтому большое количество активных клиентов, позитивные отзывы и большие обороты на бирже — хорошие признаки.

Также трейдеры часто открывают счета у нескольких брокеров одновременно и в процессе выбирают, с кем им комфортнее. Для того, чтобы понять, насколько качественно работает брокер, протестируйте его услуги и ответьте на такие вопросы: легко ли дозвониться на консультантов и технической поддержки, насколько просто пополнить счет и вывести деньги, удобны ли торговый терминал и личный кабинет, дружелюбная ли служба поддержки, все ли работает из программного обеспечения?

Для того, чтобы понять, насколько качественно работает брокер, протестируйте его услуги и ответьте на такие вопросы: легко ли дозвониться на консультантов и технической поддержки, насколько просто пополнить счет и вывести деньги, удобны ли торговый терминал и личный кабинет, дружелюбная ли служба поддержки, все ли работает из программного обеспечения?

Обратите внимание, оказывает ли брокер аналитическую поддержку клиентам: готовит ли аналитические обзоры по рынку, торговые идеи, предлагают ли вам готовые инвестиционные продукты? Такие решения — это очень удобно для тех, кто только начинает свой путь в инвестировании. Например, модельные портфели, в которых уже собраны акции или облигации с хорошим потенциалом роста.

Где новичку купить акции крупных компаний?

И нужно ли для этого огромное состояние?

Если вы решили инвестировать свои деньги в российскую экономику, вам подойдет акции крупных российских компаний. Это всем известные Газпром, Лукойл, МГТС и тд. Их можно купить на Московской бирже, там вы можете купить акции почти всех российских компаний.

Их можно купить на Московской бирже, там вы можете купить акции почти всех российских компаний.

Акции крупных зарубежных компаний можно купить на Санкт-Петербургской бирже, там их сейчас обращается огромное количество. Принято считать, что для того, чтобы стать инвестором зарубежной компании нужно иметь какой-то особенный статус или огромное состояние. Совсем нет. Регулярно покупать акции зарубежных компаний может позволить себе почти любой. Это намного проще и дешевле, чем принято думать. Получить доступ на Санкт-Петербургскую биржу можно почти через любого брокера.

Как выбрать, в какие акции стоит вкладывать деньги?

С каких ценных бумаг начинать осваиваться в инвестировании?

Самое простое — начать с крупных, известных компаний, которые уже пользуются популярностью у инвесторов. На профессиональном языке их называют “голубые фишки”. К ним относятся Сбербанк, Газпром, Ростелеком и многие другие. Как правило, это стабильные компании, значимые на федеральном уровне.

В чем их преимущество? Их ценные бумаги всегда пользуются спросом. А значит — вы легко можете их купить и всегда найдете покупателя, если решите их продать.

Как избежать рисков при инвестировании денег в акции?

Как не потерять все?

Гарантированно избежать всех рисков не получится. Это важно понимать. Если вам предлагают инвестировать деньги в ценные бумаги без риска, то перед вами либо мошенник, либо посредник, которые взял эти риски на себя.

Но риски можно свести к минимуму. Например, инвестируя в акции крупных компаний. В случае обвала рынка, акции крупных компаний всегда можно продать. Скорее всего, так будут делать большинство акционеров, поэтому цена резко упадет и продавать придется с убытком. Но так вы сможете вернуть хотя бы часть денег.

“Голубые фишки” в России — это почти всегда компании с госучастием или системообразующие компании, то есть те, на которых держится целая отрасль или даже город. Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

Важный совет, не очевидный для новичков — не вкладывайте все деньги в одну компанию или один сектор экономики, разделите инвестиции на несколько частей и распоряжайтесь ими по разному. Другими словами — диверсифицируйте риски. Если в какой-то из областей экономики вдруг грянет кризис, и цены на акции упадут, вы потеряете только часть инвестиций, а остальные получится сохранить. Кроме того, не инвестируйте в долг и не инвестируйте все, что у вас есть — такое поведение инвестора больше похоже на игру в казино, нередко с тем же результатом.

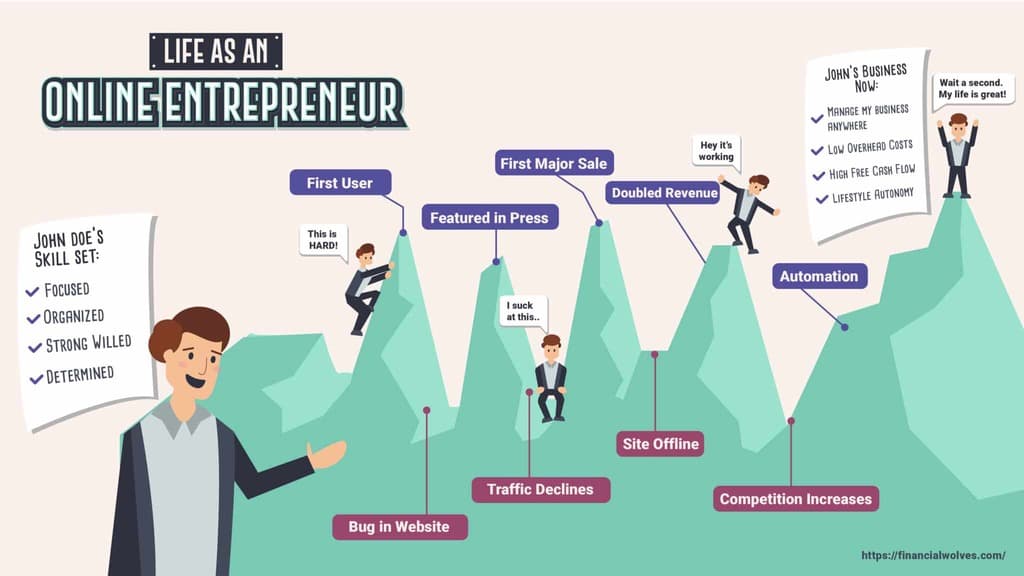

Инвестиции в акции — это профессия, которая требует опыта, знаний, времени и вложений. Если вы осваиваете эту область в качестве хобби, имейте в виду, что за риск нужно будет заплатить.

Но если у вас недостаточно опыта, это совсем не значит, что вы обязательно должны терять деньги. Мы постарались дать советы, которые помогут сделать первые шаги. Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

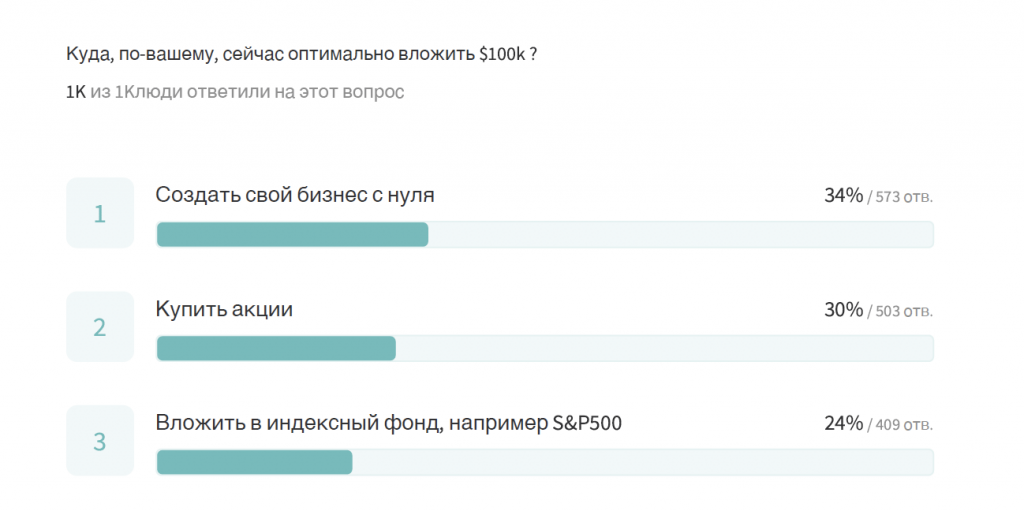

популярные активы и инвестиционные тренды

Фото: Shutterstock.com. Автор: Qualit DesignContent

Инвестиции могут обеспечить вам пассивный заработок в будущем. В то же время инвестировать достаточно рискованно. Чтобы вложить средства грамотно, нужно сначала изучить рынок и перспективы планируемых вложений.

Способы инвестировать

Разберем несколько распространенных способов инвестирования. Для начала посмотрим, в акции и облигации каких компаний можно выгодно вложить деньги в 2022 году. После оценим перспективу инвестиций в сырьевые товары и криптовалюты.

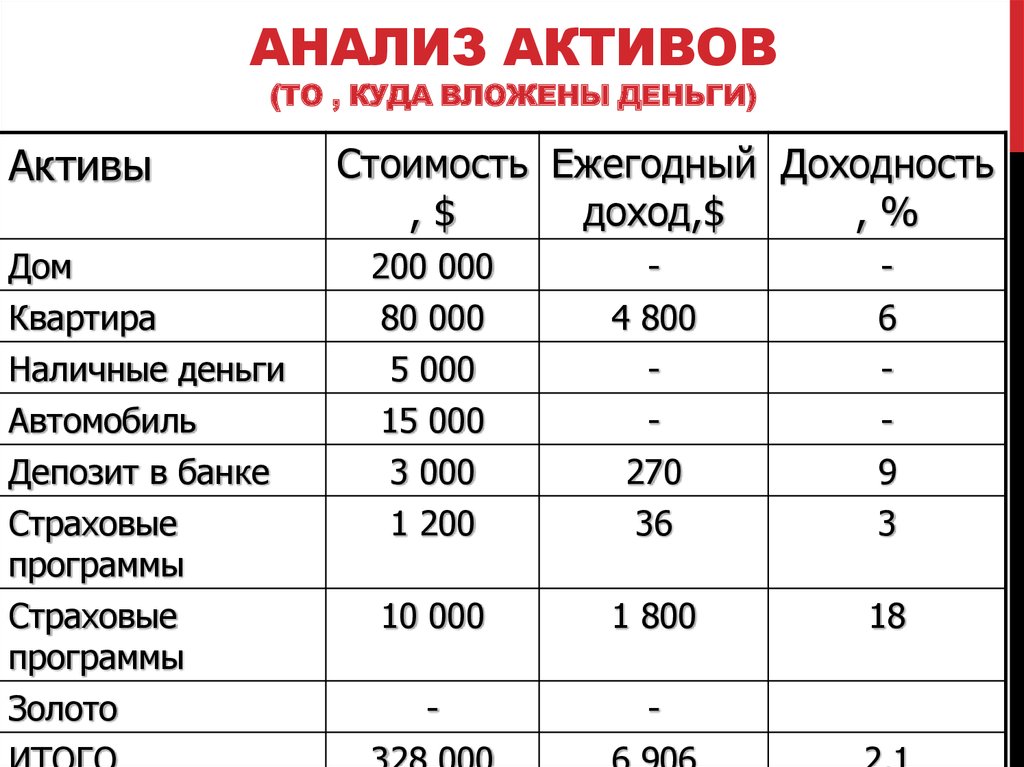

Существуют и другие варианты вложений. Например, инвестировать в недвижимость (покупка и сдача собственного жилья в аренду, сдача в аренду чужой недвижимости по договоренности с владельцами) или вложить деньги под проценты в банке (банковский депозит).

Инвестиционные тренды

Вложить деньги без риска не получится, но можно минимизировать его, если проследить за мировыми трендами на рынке.

Один из них — рост технологий. Акции технологических компаний (Apple, Google, Tesla и другие) пользуются большой популярностью, и спрос на них, скорее всего, будет расти в будущем.

Кроме того, как полагают аналитики, за последние пятнадцать лет средний возраст потребителя увеличился до сорока лет. Люди этого возраста, по словам экспертов, в основном тратят деньги на финансовые (кредиты, покупка недвижимости), образовательные (детские сады и няни, школы, университеты, курсы, репетиторы) и медицинские услуги (лекарства, посещение врачей и т.д.).

Если вы планируете вложить деньги с долгосрочной перспективой, то лучше инвестировать их в акции финансовых компаний (иностранные банки Morgan Stanley, Goldman Sachs), образовательные сервисы (американские платформы Coursera, Udemy), фармацевтические и медицинские корпорации (Pfizer, AbbVie, Merck). Перед тем, как вкладывать средства в ценные бумаги каких-либо из перечисленных компаний, подробно изучите актуальную информацию о них, ознакомьтесь с финансовыми отчетами корпораций и прогнозами авторитетных экспертов.

Акции и облигации

Инвестировать деньги в фондовый рынок — перспективный вариант дополнительного дохода, поскольку рынок с годами, как правило, растет. Новичкам советуем в первую очередь присмотреться к так называемым «голубым фишкам» — акциям больших и успешных корпораций со стабильными финансовыми показателями, таких как Apple, Alphabet, Amazon, IBM, Microsoft, Coca-Cola, Ford и другие.

К моменту написания материала рынок акций был закрыт. Ценные бумаги Apple на премаркете торговались на уровне $152 за штуку. Для сравнения, 5 лет назад одна акция производителя iPhone стоила около $41. Если бы в 2017 году вы приобрели, скажем, 10 акций Apple, то к сегодняшнему дню заработали бы на них приблизительно $1 110.

График: Apple

Посмотрим также, как за 5 лет выросли акции Tesla. На начало октября 2017 года их цена составляла около $20,5. В настоящее время одну акцию корпорации можно приобрести примерно за $285. Ваша прибыль с 10 акций за 5 лет составила около $2 645.

Вы можете купить CFD на акции на платформе Capital.com. Если у вас нет возможности приобрести дорогостоящий CFD полностью, то вы можете купить его частично. Помните, что данный финасовый инструмент в основном предназначен для краткосрочной торговли.

Владение акциями (значительной долей) дает вам право на управление делами компании, ценные бумаги которой вы покупаете. По акциям также выплачиваются дивиденды. Ликвидность акций очень высока, и вы всегда сможете быстро их продать.

Вложить деньги с гарантированной прибылью можно в облигации. При их покупке вы даете свои деньги в долг какой-либо компании либо государству. По облигациям, в отличие от акций, вы всегда будете получать гарантированные выплаты, пусть и небольшие.

Сырьевые товары

Золото, серебро, медь, нефть и природный газ — все это сырьевые товары, которые пользуются популярностью у инвесторов. Драгоценные металлы инвесторы часто используют в качестве защитных активов. Медь широко применяется в промышленном производстве. Что касается нефти и газа, то цены на них растут из-за сложной геополитической ситуации в мире.

Что касается нефти и газа, то цены на них растут из-за сложной геополитической ситуации в мире.

С прогнозами цен на золото, серебро, медь и газ можно ознакомиться на нашем сайте. Принимайте решение о покупке сырьевых товаров обдуманно.

Криптовалюта

Отвечая на вопрос, куда вложить деньги, чтобы заработать, можно также назвать криптовалюты. Этот способ инвестиций является одним из наиболее рискованных, но и доходность от него может быть очень высокой.

Цены на цифровые активы отличаются сильной волатильностью (изменчивостью). В связи с этими криптовалюты хорошо подходят для краткосрочных инвестиций, когда вам нужно быстро получить прибыль. То есть, вы можете быстро купить актив по более низкой цене, а после продать его, когда стоимость пойдет в рост. Самые известные из цифровых валют — это, конечно же, биткоин и эфириум. Цены на них высоки, поэтому вы можете приобретать их не полностью, а частями, в зависимости от суммы, которую готовы потратить на инвестиции. Советуем также присмотреться к Ripple (XRP), Dogecoin (DOGE), Binance Coin (BNB), Solana (SOL), Cardano (ADA) и другим перспективным монетам.

Советуем также присмотреться к Ripple (XRP), Dogecoin (DOGE), Binance Coin (BNB), Solana (SOL), Cardano (ADA) и другим перспективным монетам.

Помните, что в настоящее время рынок криптовалют находится в медвежьем тренде.

Диверсификация инвестиционного портфеля

Куда лучше вложить деньги, если вы все еще не можете принять окончательное решение на этот счет? Эксперты рекомендуют максимально диверсифицировать свой инвестиционный портфель. То есть, покупать разнообразные виды активов (акции, криптовалюты и т.д.), чтобы снизить риски потери вложений при падении рынка. Если речь идет об акциях, то лучше, чтобы это были ценные бумаги компаний из различных, не связанных между собой сфер, которые всегда пользуются спросом у потребителей (например, фармацевтика и продукты питания).

Чтобы понять, какой способ инвестирования вам больше подходит, для начала определитесь, как часто и в каком размере вы хотите получать пассивный заработок, а также сколько денег вы готовы вложить в инвестиции и при неудачном раскладе потерять.

FAQ

Как приумножить деньги?

Приумножить капитал можно с помощью грамотных инвестиций. Всегда проводите собственное исследование рынков перед тем, как вкладывать деньги.

Куда можно вложить деньги в 2022 году?

Есть много разных способов инвестирования. Из самых популярных можно назвать вложения в акции, облигации, сырьевые товары и криптовалюты. Кроме того, это могут быть инвестиции в недвижимость, открытие банковских депозитов и многое другое.

Во что вложить деньги для пассивного дохода?

Зависит от того, на какую прибыль вы рассчитываете и от вашей готовности к риску. Если не хотите сильно испытывать судьбу, то можете вложиться в акции крупных и надежных компаний (Apple, Microsoft, Amazon). Доходность будет не сильно высокой, но достаточно стабильной. Больше вариантов для инвестиций ищите в материале.

Как правильно инвестировать?

Чтобы снизить риск просадки инвестиционного портфеля, рекомендуется вкладывать деньги в разнообразные активы, которые не зависят друг от друга (диверсифицировать портфель).

Читать далее:

Rate this article

Rate this article:

Share this article

8 лучших краткосрочных инвестиций на ноябрь 2022 года

Если вы хотите вложить деньги на короткий срок, вы, вероятно, ищете безопасное место, чтобы спрятать наличные, прежде чем вам понадобится получить к ним доступ в ближайшем будущем. будущее. Нестабильность рынков и спад в экономике заставили многих инвесторов хранить наличные деньги, поскольку кризис COVID-19 затянулся, и ситуация остается неопределенной, поскольку экономика сейчас сталкивается с растущей инфляцией, помимо других проблем.

Краткосрочные инвестиции минимизируют риск, но за счет потенциально более высокой доходности, которую можно получить в лучших долгосрочных инвестициях. В результате вы будете уверены, что у вас будут наличные деньги, когда они вам понадобятся, вместо того, чтобы тратить деньги на потенциально рискованные инвестиции. Таким образом, самое главное, что инвесторы должны искать в краткосрочных инвестициях, — это безопасность.

Что такое краткосрочные инвестиции?

Если вы делаете краткосрочные инвестиции, вы часто делаете это, потому что вам нужно иметь деньги в определенное время. Например, если вы копите на первый взнос за дом или свадьбу, деньги должны быть наготове. Краткосрочные инвестиции — это те, которые вы делаете менее чем на три года.

Если у вас более длительный временной горизонт — по крайней мере, от трех до пяти лет (а лучше даже больше) — вы можете рассмотреть инвестиции, такие как акции. Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но он оказался довольно нестабильным. Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

Краткосрочные инвестиции: надежные, но с меньшей доходностью

За безопасность краткосрочных инвестиций приходится платить. Скорее всего, вы не сможете заработать столько же на краткосрочных инвестициях, сколько на долгосрочных. Если вы инвестируете на короткий срок, вы будете ограничены определенными типами инвестиций и не должны покупать более рискованные активы, такие как акции и фонды акций. (Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

Если вы инвестируете на короткий срок, вы будете ограничены определенными типами инвестиций и не должны покупать более рискованные активы, такие как акции и фонды акций. (Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

Однако у краткосрочных инвестиций есть несколько преимуществ. Они часто очень ликвидны, поэтому вы можете получить свои деньги, когда вам это нужно. Кроме того, они, как правило, представляют собой инвестиции с меньшим риском, чем долгосрочные инвестиции, поэтому у вас может быть ограниченный убыток или даже его отсутствие.

Обзор: Лучшие краткосрочные инвестиции в ноябре 2022 года

Вот несколько лучших краткосрочных инвестиций, которые все еще приносят вам некоторую прибыль.

1. Высокодоходные сберегательные счета

Обзор: Высокодоходный сберегательный счет в банке или кредитном союзе является хорошей альтернативой хранению наличных денег на расчетном счете, с которого обычно выплачиваются очень небольшие проценты по вкладу. Банк будет регулярно выплачивать проценты по сберегательному счету.

Банк будет регулярно выплачивать проценты по сберегательному счету.

Кому они подходят?

Высокодоходный сберегательный счет хорошо подходит для инвесторов, не склонных к риску, и особенно для тех, кто нуждается в деньгах в краткосрочной перспективе и хочет избежать риска того, что они не получат свои деньги обратно.

Риски: Сберегательные счета застрахованы Федеральной корпорацией страхования депозитов (FDIC) в банках и Национальной администрацией кредитных союзов (NCUA) в кредитных союзах, поэтому вы не потеряете деньги.

На самом деле нет никакого риска для этих счетов в краткосрочной перспективе, хотя у инвесторов, которые держат свои деньги в течение более длительного периода времени, могут быть проблемы с инфляцией.

Награды: Как правило, процентные ставки в онлайн-банках намного выше, чем в обычных банках.

Кроме того, обычно вы можете получить доступ к деньгам, быстро переведя их в свой основной банк или даже через банкомат.

Ликвидность: Сберегательные счета очень ликвидны, и вы можете пополнить счет. Однако сберегательные счета обычно допускают до шести бесплатных снятий или переводов за цикл выписки. (Теперь Федеральная резервная система позволяет банкам отказаться от этого требования.)

Конечно, вы должны следить за банками, которые взимают комиссию за обслуживание счета или доступ к банкоматам, чтобы минимизировать их.

Где их взять: Вкладчикам было бы полезно сравнить высокодоходные сберегательные счета, потому что легко найти, какие банки предлагают самые высокие процентные ставки, и их легко настроить.

2. Фонды краткосрочных корпоративных облигаций

Обзор: Корпоративные облигации — это облигации, выпущенные крупными корпорациями для финансирования их инвестиций. Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Кому они подходят?

Фонды облигаций хороши для инвесторов, которым нужен диверсифицированный портфель облигаций без необходимости анализа отдельных облигаций.

Они также хороши для индивидуальных инвесторов, у которых недостаточно денег для покупки отдельных облигаций, и они также должны понравиться тем, кто не любит риск.

Риски: Фонд краткосрочных корпоративных облигаций не застрахован государством, поэтому он может потерять деньги.

Однако облигации, как правило, довольно безопасны, особенно если вы покупаете их широко диверсифицированную коллекцию.

Кроме того, краткосрочный фонд обеспечивает наименьшую подверженность риску изменения процентных ставок, поэтому рост или падение ставок не слишком сильно повлияет на цену фонда.

Вознаграждения: Фонды облигаций представляют собой коллекции корпоративных облигаций многих различных компаний, обычно принадлежащих к разным отраслям и разным размерам компаний.

Эта диверсификация означает, что плохо работающая облигация не сильно повлияет на общий доход.

Фонд облигаций будет выплачивать проценты на регулярной основе, обычно ежемесячно.

Ликвидность: Фонд краткосрочных корпоративных облигаций обладает высокой ликвидностью, и его можно покупать и продавать в любой день, когда открыты финансовые рынки.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

3. Счета денежного рынка

Обзор: Счета денежного рынка — это еще один вид банковского депозита, и обычно по ним выплачивается более высокая процентная ставка, чем по обычным сберегательным счетам, хотя обычно они также требуют более высоких минимальных инвестиций.

Кому они подходят?

Счета денежного рынка хороши для тех, кто нуждается в деньгах в ближайшем будущем и должен иметь доступ к ним без каких-либо условий.

Риски: Обязательно найдите счет денежного рынка, застрахованный FDIC, чтобы ваш счет был защищен от потери денег, с покрытием до 250 000 долларов США на вкладчика в каждом банке.

Как и в случае сберегательного счета, основной риск для счетов денежного рынка возникает со временем, потому что их процентные ставки обычно мешают инвесторам идти в ногу с инфляцией.

Однако в краткосрочной перспективе это не имеет большого значения.

Вознаграждения: Ключевое вознаграждение за счета денежного рынка — это проценты, которые вы можете заработать на счете, и у вас также будет возможность получить доступ к деньгам в кратчайшие сроки, если они вам понадобятся.

Ликвидность: Счета денежного рынка очень ликвидны, хотя федеральные законы налагают некоторые ограничения на снятие средств.

Где их получить: Вы можете открыть счета денежного рынка во многих банках и кредитных союзах.

4. Расчетно-кассовые счета

Обзор: Счет управления денежными средствами позволяет вам вкладывать деньги в различные краткосрочные инвестиции, и он действует как общий счет.

Кому они подходят?

Счет управления денежными средствами дает вам ликвидный денежный счет, который позволяет вам быстро получить доступ к своим деньгам и может выплачивать проценты по вашим активам.

Риски: Счета управления денежными средствами часто инвестируются в безопасные фонды денежного рынка с низкой доходностью, поэтому риск невелик.

В случае некоторых счетов роботов-консультантов эти учреждения вносят ваши деньги в банки-партнеры, защищенные FDIC, поэтому вы можете убедиться, что вы не превышаете покрытие депозита FDIC, если вы уже ведете дела с одним из партнеров. банки.

Награды: Вы можете часто инвестировать, выписывать чеки со счета, переводить деньги и выполнять другие типичные банковские операции. Таким образом, счет управления денежными средствами дает вам большую гибкость.

Ликвидность: Счета управления денежными средствами чрезвычайно ликвидны, и деньги могут быть сняты в любое время.

В этом отношении они могут быть даже лучше, чем традиционные сберегательные счета и счета денежного рынка, которые ограничивают ежемесячное снятие средств.

Где их взять: Счета управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

5. Фонды краткосрочных государственных облигаций США

Обзор: Государственные облигации аналогичны корпоративным облигациям, за исключением того, что они выпущены федеральным правительством США и его агентствами.

Фонды государственных облигаций покупают инвестиции, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги, обеспеченные ипотекой, у федеральных агентств, таких как Государственная национальная ипотечная ассоциация (Ginnie Mae).

Кому они подходят?

Краткосрочные государственные облигации хороши для инвесторов, не склонных к риску, которые хотят очень безопасных инвестиций.

Фонды облигаций хороши для инвесторов, которым нужен диверсифицированный портфель облигаций без необходимости анализа отдельных облигаций.

Риски: Эти облигации считаются малорисковыми. Хотя облигации, выпущенные федеральным правительством и его агентствами, не обеспечены FDIC, облигации представляют собой обещания правительства выплатить деньги.

Поскольку они поддерживаются полным доверием и доверием Соединенных Штатов, эти облигации считаются очень безопасными.

Кроме того, фонд краткосрочных облигаций означает, что инвестор берет на себя небольшой процентный риск. Таким образом, рост или падение ставок не сильно повлияют на цену облигаций фонда.

Награды: Фонды государственных облигаций США будут платить надежную процентную ставку, хотя из-за их безопасности они не будут платить так много, как корпоративные облигации.

Ликвидность: Государственные облигации являются одними из наиболее широко торгуемых активов на биржах, поэтому фонды государственных облигаций обладают высокой ликвидностью.

Их можно покупать и продавать в любой день, когда открыт фондовый рынок.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

6. Депозитные сертификаты без штрафных санкций

Обзор: Депозитный сертификат без штрафных санкций, или CD, позволяет вам избежать типичной комиссии, которую взимает банк, если вы аннулируете свой CD до истечения срока его действия.

Компакт-диски — это срочные депозиты. Это означает, что когда вы открываете их, вы соглашаетесь держать деньги на счете в течение определенного периода времени, от нескольких недель до многих лет, в зависимости от желаемого срока погашения.

В обмен на гарантию хранения этих денег в своем хранилище банк будет платить вам более высокую процентную ставку.

Кому они подходят?

Те, кто хочет получить некоторый доступ к своим деньгам, зарабатывая проценты, могут найти компакт-диск без штрафов полезным.

Депозит без штрафа также может быть привлекательным в период повышения процентных ставок, поскольку вы можете снять свои деньги без уплаты комиссии, а затем положить их в другое место для получения более высокой прибыли.

Риски: компакт-диски застрахованы FDIC, поэтому вы не потеряете на них деньги. Риски для краткосрочного CD ограничены, но один риск заключается в том, что вы можете упустить более выгодную ставку в другом месте, пока ваши деньги привязаны к CD.

Однако отсутствие наказания помогает снизить этот риск. Если процентная ставка слишком низкая, вы также можете потерять покупательную способность из-за инфляции.

Награды: Банк регулярно выплачивает проценты по депозиту, а по истечении срока депозита банк вернет вам основную сумму плюс заработанные проценты.

Ликвидность: CD обычно менее ликвидны, чем другие банковские инвестиции в этом списке, но CD без штрафа позволяет вам избежать платы за досрочное прекращение CD.

Таким образом, вы можете избежать ключевого элемента, который делает большинство компакт-дисков неликвидными.

Где их взять: Вы можете найти компакт-диски в своем банке, и они, как правило, предлагают более высокую доходность, чем вы могли бы найти в других банковских продуктах, таких как сберегательные счета и счета денежного рынка.

7. Казначейские обязательства

Обзор: Treasury бывают трех видов — казначейские векселя, казначейские облигации и казначейские ноты — и предлагают максимальную безопасную доходность, подкрепленную кредитным рейтингом AAA федерального правительства США.

Кому они подходят?

Покупка отдельных казначейских облигаций лучше для инвесторов, которые точно знают, какие облигации им нужны, потому что риски и вознаграждение зависят от облигации.

Вместо того, чтобы покупать фонд государственных облигаций, вы можете купить определенные ценные бумаги, в зависимости от ваших потребностей.

Риски: Как и в случае с облигационным фондом, отдельные облигации не обеспечены FDIC, но обеспечены обещанием правительства выплатить деньги, поэтому они считаются очень безопасными.

Но инфляция может подорвать покупательную способность казначейских облигаций, а долгосрочные облигации особенно чувствительны к изменениям процентных ставок.

Награды: Казначейские облигации являются одними из самых безопасных инвестиций, но за эту безопасность приходится платить: более низкой доходностью.

Ликвидность: Государственные облигации США являются наиболее ликвидными облигациями на биржах, и их можно покупать и продавать в любой день, когда рынок открыт.

Где их получить: Вы можете купить казначейские облигации прямо у правительства на TreasuryDirect.gov или у любого брокера, который разрешает покупку отдельных облигаций.

8. Взаимные фонды денежного рынка

Обзор: Не путайте взаимный фонд денежного рынка со счетом денежного рынка. Несмотря на то, что они называются одинаково, у них разные риски, хотя оба являются хорошими краткосрочными инвестициями.

Несмотря на то, что они называются одинаково, у них разные риски, хотя оба являются хорошими краткосрочными инвестициями.

Взаимный фонд денежного рынка инвестирует в краткосрочные ценные бумаги, включая казначейские облигации, муниципальные и корпоративные долговые обязательства, а также банковские долговые ценные бумаги.

А поскольку это взаимный фонд, вы будете платить долю расходов компании-фонду за счет управляемых активов.

Кому они подходят?

Взаимные фонды денежного рынка хороши для тех, кто хочет иметь доступ к своим наличным деньгам, получая при этом доход.

Риски: Хотя его инвестиции в целом безопасны, фонды денежного рынка не так безопасны, как счета денежного рынка, поддерживаемые FDIC.

Напротив, фонды денежного рынка могут терять деньги, как правило, только в периоды серьезных рыночных кризисов, но они, как правило, достаточно безопасны.

Тем не менее, они являются одними из самых консервативных доступных инвестиций и должны защитить ваши деньги.

Награды: Инвесторы в паевые инвестиционные фонды денежного рынка будут получать доход от своих инвестиций, как правило, без значительных колебаний основной суммы.

Ликвидность: Взаимные фонды денежного рынка достаточно ликвидны, и вы можете легко получить доступ к своим деньгам.

Они могут позволить вам выписывать чеки из фонда, хотя обычно вы ограничены шестью снятиями средств в месяц.

Где их получить: Вы можете купить взаимные фонды денежного рынка у брокеров, предлагающих взаимные фонды для продажи.

Лучшие инвестиции для краткосрочных денег

| Год или менее | Высокодоходные сберегательные счета и счета денежного рынка, счета управления денежными средствами | Около 3,1 процента | Низкий риск и счета поддерживаются FDIC. |

| От двух до трех лет | Казначейские и облигационные фонды, депозитные сертификаты | 4,0+ процента | Банковские продукты и казначейские облигации являются самыми безопасными, фонды корпоративных облигаций немного менее безопасны. |

| От трех до пяти лет (или более) | Депозиты, облигации и фонды облигаций и даже акции на более длительный срок | 4,0+ процента (или намного больше, если вы инвестируете в акции) | Компакт-диски и облигации имеют относительно низкий риск по сравнению с акциями, которые могут сильно колебаться и представляют собой высокий риск. |

Что делает хорошие краткосрочные инвестиции?

Хорошие краткосрочные инвестиции могут иметь много общего, но обычно они характеризуются следующими тремя чертами:

- Стабильность: Хорошие краткосрочные инвестиции не слишком сильно колеблются в стоимости, как это бывает со многими акциями и облигациями. Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.

- Ликвидность: Хорошая краткосрочная инвестиция обычно обеспечивает высокую ликвидность, а это означает, что вы можете быстро получить доступ к вложенным в нее деньгам.

В случае некоторых компакт-дисков вы узнаете, когда деньги станут доступны, и вы всегда сможете выкупить компакт-диск, хотя часто это будет сопровождаться штрафом, если только вы не выберете компакт-диск без штрафа.

В случае некоторых компакт-дисков вы узнаете, когда деньги станут доступны, и вы всегда сможете выкупить компакт-диск, хотя часто это будет сопровождаться штрафом, если только вы не выберете компакт-диск без штрафа. - Низкие транзакционные издержки: Хорошая краткосрочная инвестиция не требует больших денег, в отличие, например, от дома. Это особенно важно, когда доходность краткосрочных инвестиций находится на историческом минимуме.

Эти функции означают, что ваши деньги не будут подвергаться риску и будут доступны, когда вам нужно их использовать, что является одной из основных причин для краткосрочных инвестиций. Напротив, вы можете получить более высокую прибыль от долгосрочных инвестиций, но должны выдерживать большую краткосрочную волатильность. Однако, если вам нужны эти деньги, вам, возможно, придется продать их в убыток, чтобы получить к ним полный доступ.

Советы по инвестированию денег на пять лет или меньше

Если вы инвестируете деньги на пять лет или меньше, у вас должен быть другой процесс, чем если бы вы инвестировали с временным горизонтом в несколько десятилетий. Вместо этого вам нужно подходить к краткосрочным инвестициям со следующими советами:

Вместо этого вам нужно подходить к краткосрочным инвестициям со следующими советами:

- Установите свои ожидания. Краткосрочные инвестиции будут иметь меньшую потенциальную прибыль, чем долгосрочные инвестиции, поэтому важно правильно сформулировать свои ожидания .

- Сосредоточьтесь на безопасности. В целом, если вы инвестируете в краткосрочной перспективе, вы должны сосредоточиться на безопасности, а не на прибыли. Ваши деньги должны быть там, когда они вам нужны.

- Небольшой дополнительный доход может не стоить дополнительного риска. С краткосрочными инвестициями, приносящими такой небольшой доход, можно легко попытаться получить небольшой дополнительный доход за счет гораздо большего риска. Но сосредоточьтесь на том, почему вы инвестируете в краткосрочной перспективе.

- Выберите инвестиции в зависимости от ваших потребностей. Возможно, вы сможете заработать немного больше на этом компакт-диске, но что, если вам нужно получить доступ к деньгам до того, как они созреют? Откалибруйте тип инвестиций в соответствии с вашими потребностями.

- Не все краткосрочные инвестиции одинаковы. Банковские продукты поддерживаются FDIC, поэтому вы не потеряете основную сумму. Но рыночные продукты, даже безопасные, такие как фонды краткосрочных облигаций, могут снижаться в течение коротких периодов времени. Поймите риски ваших инвестиций.

Краткосрочные инвестиции обычно довольно безопасны, особенно по сравнению с долгосрочными инвестициями, такими как акции или фонды акций. Но убедитесь, что вы понимаете, во что инвестируете.

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

8 лучших краткосрочных инвестиций в ноябре 2022 года

Если вы хотите вложить деньги на короткий срок, вы, вероятно, ищете безопасное место, чтобы спрятать наличные, прежде чем вам понадобится получить к ним доступ в не очень отдаленное будущее. Волатильные рынки и спад в экономике заставили многих инвесторов держать наличные деньги, поскольку COVID-19Кризис затянулся, и ситуация остается неопределенной, поскольку экономика сейчас, среди прочего, сталкивается с растущей инфляцией.

Волатильные рынки и спад в экономике заставили многих инвесторов держать наличные деньги, поскольку COVID-19Кризис затянулся, и ситуация остается неопределенной, поскольку экономика сейчас, среди прочего, сталкивается с растущей инфляцией.

Краткосрочные инвестиции минимизируют риск, но за счет потенциально более высокой доходности, которую можно получить в лучших долгосрочных инвестициях. В результате вы будете уверены, что у вас будут наличные деньги, когда они вам понадобятся, вместо того, чтобы тратить деньги на потенциально рискованные инвестиции. Таким образом, самое главное, что инвесторы должны искать в краткосрочных инвестициях, — это безопасность.

Что такое краткосрочные инвестиции?

Если вы делаете краткосрочные инвестиции, вы часто делаете это, потому что вам нужно иметь деньги в определенное время. Например, если вы копите на первый взнос за дом или свадьбу, деньги должны быть наготове. Краткосрочные инвестиции — это те, которые вы делаете менее чем на три года.

Если у вас более длительный временной горизонт — по крайней мере, от трех до пяти лет (а лучше даже больше) — вы можете рассмотреть инвестиции, такие как акции. Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но он оказался довольно нестабильным. Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

Краткосрочные инвестиции: надежные, но с меньшей доходностью

За безопасность краткосрочных инвестиций приходится платить. Скорее всего, вы не сможете заработать столько же на краткосрочных инвестициях, сколько на долгосрочных. Если вы инвестируете на короткий срок, вы будете ограничены определенными типами инвестиций и не должны покупать более рискованные активы, такие как акции и фонды акций. (Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

Однако у краткосрочных инвестиций есть несколько преимуществ. Они часто очень ликвидны, поэтому вы можете получить свои деньги, когда вам это нужно. Кроме того, они, как правило, представляют собой инвестиции с меньшим риском, чем долгосрочные инвестиции, поэтому у вас может быть ограниченный убыток или даже его отсутствие.

Они часто очень ликвидны, поэтому вы можете получить свои деньги, когда вам это нужно. Кроме того, они, как правило, представляют собой инвестиции с меньшим риском, чем долгосрочные инвестиции, поэтому у вас может быть ограниченный убыток или даже его отсутствие.

Обзор: Лучшие краткосрочные инвестиции в ноябре 2022 года

Вот несколько лучших краткосрочных инвестиций, которые все еще приносят вам некоторую прибыль.

1. Высокодоходные сберегательные счета

Обзор: Высокодоходный сберегательный счет в банке или кредитном союзе является хорошей альтернативой хранению наличных денег на расчетном счете, с которого обычно выплачиваются очень небольшие проценты по вкладу. Банк будет регулярно выплачивать проценты по сберегательному счету.

Кому они подходят?

Высокодоходный сберегательный счет хорошо подходит для инвесторов, не склонных к риску, и особенно для тех, кто нуждается в деньгах в краткосрочной перспективе и хочет избежать риска того, что они не получат свои деньги обратно.

Риски: Сберегательные счета застрахованы Федеральной корпорацией страхования депозитов (FDIC) в банках и Национальной администрацией кредитных союзов (NCUA) в кредитных союзах, поэтому вы не потеряете деньги.

На самом деле нет никакого риска для этих счетов в краткосрочной перспективе, хотя у инвесторов, которые держат свои деньги в течение более длительного периода времени, могут быть проблемы с инфляцией.

Награды: Как правило, процентные ставки в онлайн-банках намного выше, чем в обычных банках.

Кроме того, обычно вы можете получить доступ к деньгам, быстро переведя их в свой основной банк или даже через банкомат.

Ликвидность: Сберегательные счета очень ликвидны, и вы можете пополнить счет. Однако сберегательные счета обычно допускают до шести бесплатных снятий или переводов за цикл выписки. (Теперь Федеральная резервная система позволяет банкам отказаться от этого требования.)

Конечно, вы должны следить за банками, которые взимают комиссию за обслуживание счета или доступ к банкоматам, чтобы минимизировать их.

Где их взять: Вкладчикам было бы полезно сравнить высокодоходные сберегательные счета, потому что легко найти, какие банки предлагают самые высокие процентные ставки, и их легко настроить.

2. Фонды краткосрочных корпоративных облигаций

Обзор: Корпоративные облигации — это облигации, выпущенные крупными корпорациями для финансирования их инвестиций. Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Кому они подходят?

Фонды облигаций хороши для инвесторов, которым нужен диверсифицированный портфель облигаций без необходимости анализа отдельных облигаций.

Они также хороши для индивидуальных инвесторов, у которых недостаточно денег для покупки отдельных облигаций, и они также должны понравиться тем, кто не любит риск.

Риски: Фонд краткосрочных корпоративных облигаций не застрахован государством, поэтому он может потерять деньги.

Однако облигации, как правило, довольно безопасны, особенно если вы покупаете их широко диверсифицированную коллекцию.

Кроме того, краткосрочный фонд обеспечивает наименьшую подверженность риску изменения процентных ставок, поэтому рост или падение ставок не слишком сильно повлияет на цену фонда.

Вознаграждения: Фонды облигаций представляют собой коллекции корпоративных облигаций многих различных компаний, обычно принадлежащих к разным отраслям и разным размерам компаний.

Эта диверсификация означает, что плохо работающая облигация не сильно повлияет на общий доход.

Фонд облигаций будет выплачивать проценты на регулярной основе, обычно ежемесячно.

Ликвидность: Фонд краткосрочных корпоративных облигаций обладает высокой ликвидностью, и его можно покупать и продавать в любой день, когда открыты финансовые рынки.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

3. Счета денежного рынка

Обзор: Счета денежного рынка — это еще один вид банковского депозита, и обычно по ним выплачивается более высокая процентная ставка, чем по обычным сберегательным счетам, хотя обычно они также требуют более высоких минимальных инвестиций.

Кому они подходят?

Счета денежного рынка хороши для тех, кто нуждается в деньгах в ближайшем будущем и должен иметь доступ к ним без каких-либо условий.

Риски: Обязательно найдите счет денежного рынка, застрахованный FDIC, чтобы ваш счет был защищен от потери денег, с покрытием до 250 000 долларов США на вкладчика в каждом банке.

Как и в случае сберегательного счета, основной риск для счетов денежного рынка возникает со временем, потому что их процентные ставки обычно мешают инвесторам идти в ногу с инфляцией.

Однако в краткосрочной перспективе это не имеет большого значения.

Вознаграждения: Ключевое вознаграждение за счета денежного рынка — это проценты, которые вы можете заработать на счете, и у вас также будет возможность получить доступ к деньгам в кратчайшие сроки, если они вам понадобятся.

Ликвидность: Счета денежного рынка очень ликвидны, хотя федеральные законы налагают некоторые ограничения на снятие средств.

Где их получить: Вы можете открыть счета денежного рынка во многих банках и кредитных союзах.

4. Расчетно-кассовые счета

Обзор: Счет управления денежными средствами позволяет вам вкладывать деньги в различные краткосрочные инвестиции, и он действует как общий счет.

Кому они подходят?

Счет управления денежными средствами дает вам ликвидный денежный счет, который позволяет вам быстро получить доступ к своим деньгам и может выплачивать проценты по вашим активам.

Риски: Счета управления денежными средствами часто инвестируются в безопасные фонды денежного рынка с низкой доходностью, поэтому риск невелик.

В случае некоторых счетов роботов-консультантов эти учреждения вносят ваши деньги в банки-партнеры, защищенные FDIC, поэтому вы можете убедиться, что вы не превышаете покрытие депозита FDIC, если вы уже ведете дела с одним из партнеров. банки.

банки.

Награды: Вы можете часто инвестировать, выписывать чеки со счета, переводить деньги и выполнять другие типичные банковские операции. Таким образом, счет управления денежными средствами дает вам большую гибкость.

Ликвидность: Счета управления денежными средствами чрезвычайно ликвидны, и деньги могут быть сняты в любое время.

В этом отношении они могут быть даже лучше, чем традиционные сберегательные счета и счета денежного рынка, которые ограничивают ежемесячное снятие средств.

Где их взять: Счета управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

5. Фонды краткосрочных государственных облигаций США

Обзор: Государственные облигации аналогичны корпоративным облигациям, за исключением того, что они выпущены федеральным правительством США и его агентствами.

Фонды государственных облигаций покупают инвестиции, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги, обеспеченные ипотекой, у федеральных агентств, таких как Государственная национальная ипотечная ассоциация (Ginnie Mae).

Кому они подходят?

Краткосрочные государственные облигации хороши для инвесторов, не склонных к риску, которые хотят очень безопасных инвестиций.

Фонды облигаций хороши для инвесторов, которым нужен диверсифицированный портфель облигаций без необходимости анализа отдельных облигаций.

Риски: Эти облигации считаются малорисковыми. Хотя облигации, выпущенные федеральным правительством и его агентствами, не обеспечены FDIC, облигации представляют собой обещания правительства выплатить деньги.

Поскольку они поддерживаются полным доверием и доверием Соединенных Штатов, эти облигации считаются очень безопасными.

Кроме того, фонд краткосрочных облигаций означает, что инвестор берет на себя небольшой процентный риск. Таким образом, рост или падение ставок не сильно повлияют на цену облигаций фонда.

Награды: Фонды государственных облигаций США будут платить надежную процентную ставку, хотя из-за их безопасности они не будут платить так много, как корпоративные облигации.

Ликвидность: Государственные облигации являются одними из наиболее широко торгуемых активов на биржах, поэтому фонды государственных облигаций обладают высокой ликвидностью.

Их можно покупать и продавать в любой день, когда открыт фондовый рынок.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

6. Депозитные сертификаты без штрафных санкций

Обзор: Депозитный сертификат без штрафных санкций, или CD, позволяет вам избежать типичной комиссии, которую взимает банк, если вы аннулируете свой CD до истечения срока его действия.

Компакт-диски — это срочные депозиты. Это означает, что когда вы открываете их, вы соглашаетесь держать деньги на счете в течение определенного периода времени, от нескольких недель до многих лет, в зависимости от желаемого срока погашения.

В обмен на гарантию хранения этих денег в своем хранилище банк будет платить вам более высокую процентную ставку.

Кому они подходят?

Те, кто хочет получить некоторый доступ к своим деньгам, зарабатывая проценты, могут найти компакт-диск без штрафов полезным.

Депозит без штрафа также может быть привлекательным в период повышения процентных ставок, поскольку вы можете снять свои деньги без уплаты комиссии, а затем положить их в другое место для получения более высокой прибыли.

Риски: компакт-диски застрахованы FDIC, поэтому вы не потеряете на них деньги. Риски для краткосрочного CD ограничены, но один риск заключается в том, что вы можете упустить более выгодную ставку в другом месте, пока ваши деньги привязаны к CD.

Однако отсутствие наказания помогает снизить этот риск. Если процентная ставка слишком низкая, вы также можете потерять покупательную способность из-за инфляции.

Награды: Банк регулярно выплачивает проценты по депозиту, а по истечении срока депозита банк вернет вам основную сумму плюс заработанные проценты.

Ликвидность: CD обычно менее ликвидны, чем другие банковские инвестиции в этом списке, но CD без штрафа позволяет вам избежать платы за досрочное прекращение CD.

Таким образом, вы можете избежать ключевого элемента, который делает большинство компакт-дисков неликвидными.

Где их взять: Вы можете найти компакт-диски в своем банке, и они, как правило, предлагают более высокую доходность, чем вы могли бы найти в других банковских продуктах, таких как сберегательные счета и счета денежного рынка.

7. Казначейские обязательства

Обзор: Treasury бывают трех видов — казначейские векселя, казначейские облигации и казначейские ноты — и предлагают максимальную безопасную доходность, подкрепленную кредитным рейтингом AAA федерального правительства США.

Кому они подходят?

Покупка отдельных казначейских облигаций лучше для инвесторов, которые точно знают, какие облигации им нужны, потому что риски и вознаграждение зависят от облигации.

Вместо того, чтобы покупать фонд государственных облигаций, вы можете купить определенные ценные бумаги, в зависимости от ваших потребностей.

Риски: Как и в случае с облигационным фондом, отдельные облигации не обеспечены FDIC, но обеспечены обещанием правительства выплатить деньги, поэтому они считаются очень безопасными.

Но инфляция может подорвать покупательную способность казначейских облигаций, а долгосрочные облигации особенно чувствительны к изменениям процентных ставок.

Награды: Казначейские облигации являются одними из самых безопасных инвестиций, но за эту безопасность приходится платить: более низкой доходностью.

Ликвидность: Государственные облигации США являются наиболее ликвидными облигациями на биржах, и их можно покупать и продавать в любой день, когда рынок открыт.

Где их получить: Вы можете купить казначейские облигации прямо у правительства на TreasuryDirect. gov или у любого брокера, который разрешает покупку отдельных облигаций.

gov или у любого брокера, который разрешает покупку отдельных облигаций.

8. Взаимные фонды денежного рынка

Обзор: Не путайте взаимный фонд денежного рынка со счетом денежного рынка. Несмотря на то, что они называются одинаково, у них разные риски, хотя оба являются хорошими краткосрочными инвестициями.

Взаимный фонд денежного рынка инвестирует в краткосрочные ценные бумаги, включая казначейские облигации, муниципальные и корпоративные долговые обязательства, а также банковские долговые ценные бумаги.

А поскольку это взаимный фонд, вы будете платить долю расходов компании-фонду за счет управляемых активов.

Кому они подходят?

Взаимные фонды денежного рынка хороши для тех, кто хочет иметь доступ к своим наличным деньгам, получая при этом доход.

Риски: Хотя его инвестиции в целом безопасны, фонды денежного рынка не так безопасны, как счета денежного рынка, поддерживаемые FDIC.

Напротив, фонды денежного рынка могут терять деньги, как правило, только в периоды серьезных рыночных кризисов, но они, как правило, достаточно безопасны.

Тем не менее, они являются одними из самых консервативных доступных инвестиций и должны защитить ваши деньги.

Награды: Инвесторы в паевые инвестиционные фонды денежного рынка будут получать доход от своих инвестиций, как правило, без значительных колебаний основной суммы.

Ликвидность: Взаимные фонды денежного рынка достаточно ликвидны, и вы можете легко получить доступ к своим деньгам.

Они могут позволить вам выписывать чеки из фонда, хотя обычно вы ограничены шестью снятиями средств в месяц.

Где их получить: Вы можете купить взаимные фонды денежного рынка у брокеров, предлагающих взаимные фонды для продажи.

Лучшие инвестиции для краткосрочных денег

| Год или менее | Высокодоходные сберегательные счета и счета денежного рынка, счета управления денежными средствами | Около 3,1 процента | Низкий риск и счета поддерживаются FDIC. |

| От двух до трех лет | Казначейские и облигационные фонды, депозитные сертификаты | 4,0+ процента | Банковские продукты и казначейские облигации являются самыми безопасными, фонды корпоративных облигаций немного менее безопасны. |

| От трех до пяти лет (или более) | Депозиты, облигации и фонды облигаций и даже акции на более длительный срок | 4,0+ процента (или намного больше, если вы инвестируете в акции) | Компакт-диски и облигации имеют относительно низкий риск по сравнению с акциями, которые могут сильно колебаться и представляют собой высокий риск. |

Что делает хорошие краткосрочные инвестиции?

Хорошие краткосрочные инвестиции могут иметь много общего, но обычно они характеризуются следующими тремя чертами:

- Стабильность: Хорошие краткосрочные инвестиции не слишком сильно колеблются в стоимости, как это бывает со многими акциями и облигациями.

Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.

Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией. - Ликвидность: Хорошая краткосрочная инвестиция обычно обеспечивает высокую ликвидность, а это означает, что вы можете быстро получить доступ к вложенным в нее деньгам. В случае некоторых компакт-дисков вы узнаете, когда деньги станут доступны, и вы всегда сможете выкупить компакт-диск, хотя часто это будет сопровождаться штрафом, если только вы не выберете компакт-диск без штрафа.

- Низкие транзакционные издержки: Хорошая краткосрочная инвестиция не требует больших денег, в отличие, например, от дома. Это особенно важно, когда доходность краткосрочных инвестиций находится на историческом минимуме.

Эти функции означают, что ваши деньги не будут подвергаться риску и будут доступны, когда вам нужно их использовать, что является одной из основных причин для краткосрочных инвестиций. Напротив, вы можете получить более высокую прибыль от долгосрочных инвестиций, но должны выдерживать большую краткосрочную волатильность. Однако, если вам нужны эти деньги, вам, возможно, придется продать их в убыток, чтобы получить к ним полный доступ.

Однако, если вам нужны эти деньги, вам, возможно, придется продать их в убыток, чтобы получить к ним полный доступ.

Советы по инвестированию денег на пять лет или меньше

Если вы инвестируете деньги на пять лет или меньше, у вас должен быть другой процесс, чем если бы вы инвестировали с временным горизонтом в несколько десятилетий. Вместо этого вам нужно подходить к краткосрочным инвестициям со следующими советами:

- Установите свои ожидания. Краткосрочные инвестиции будут иметь меньшую потенциальную прибыль, чем долгосрочные инвестиции, поэтому важно правильно сформулировать свои ожидания .

- Сосредоточьтесь на безопасности. В целом, если вы инвестируете в краткосрочной перспективе, вы должны сосредоточиться на безопасности, а не на прибыли. Ваши деньги должны быть там, когда они вам нужны.

- Небольшой дополнительный доход может не стоить дополнительного риска. С краткосрочными инвестициями, приносящими такой небольшой доход, можно легко попытаться получить небольшой дополнительный доход за счет гораздо большего риска.

В случае некоторых компакт-дисков вы узнаете, когда деньги станут доступны, и вы всегда сможете выкупить компакт-диск, хотя часто это будет сопровождаться штрафом, если только вы не выберете компакт-диск без штрафа.

В случае некоторых компакт-дисков вы узнаете, когда деньги станут доступны, и вы всегда сможете выкупить компакт-диск, хотя часто это будет сопровождаться штрафом, если только вы не выберете компакт-диск без штрафа.

Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.

Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.