Содержание

Страница не найдена – портал Вашифинансы.рф

Москва

Ваш город:

Москва

ПартнерамДля СМИ

Рус

Eng

Неделя

финансовой грамотности

2021

Проверь уровень

финансовой грамотности

Учись управлять

личными финансами

Узнай

как защитить свои

права

Финансовые

калькуляторы

Как

говорить с детьми

о деньгах

С 1 октября 2021 года актуальные материалы по финансовой грамотности читайте на сайте

МОИФИНАНСЫ.РФ

В этом разделе вы можете ознакомиться с материалами, созданными в рамках совместного проекта Минфина России и Всемирного банка в период с 2010 по 2020 год.

Страница, которую вы запросили, отсутствует на нашем сайте.

Возможно, вы ошиблись при наборе адреса или перешли по неверной ссылке.

- проверьте правильность написания;

- воспользуйтесь главной страницей;

- воспользуйтесь поиском выше;

- воспользуйтесь картой сайта.

- Контакты

- Карта сайта

- Условия использования материалов

- Вводный курс

- Домашняя бухгалтерия

- Долги и кредиты

- Финансы и жилье

- Работа и зарплата

- Семья и деньги

- Права и обязанности

- Непредвиденные обстоятельства

- Обеспеченная старость

- Сохранить и приумножить

- Словарь финансовых терминов

- Вопрос? Ответ!

- Мнение эксперта

- Лайфхаки

- Калькулятор потребительского кредита

- Калькулятор личного накопительного плана

- Ипотечный калькулятор

- Калькулятор вклада с капитализацией процентов

- Калькулятор кредита на неотложные нужды

- Финансовая арифметика для школьников

- Финансовая грамотность для студентов

- Финансовая грамотность для взрослых

- Насколько вы финансово грамотны?

- Литературная классика

- Тесты сайта «ХочуМогуЗнаю»

- Родителям

- Педагогам

- Исследователям

- Детям и молодежи

- Финансовым институтам

- Взрослым

- Пенсионерам

- Для участников проекта

- Методические центры

— Федеральный методический центр по финансовой грамотности системы общего и среднего профессионального образования

— Федеральный сетевой методический центр повышения квалификации преподавателей вузов и развития программ повышения финансовой грамотности студентов

— Федеральный консультационно-методический центр по повышению финансовой грамотности взрослого населения

- Материалы

— Родителям

— Педагогам

— Исследователям

— Детям и молодежи

— Финансовым институтам

— Взрослым

— Пенсионерам

— Для участников проекта

- Педагогам

- Календарь мероприятий

- Журнал «Дружи

с финансами» - Стратегия

- Новые

УМК— Описание

— Итоговый релиз

— Публикации в СМИ

— ТВ сюжеты

— Медиагалерея

— Учебно-методические материалы для учащихся 2-3 классов

— Методические материалы для учащихся 4 классов

— Методические материалы для учащихся 5–7 классов

— Методические материалы для учащихся 8–9 классов

— Методические материалы для учащихся 10–11 классов

— Учебно-методические материалы для учащихся 10–11 классов социально-экономического профиля

— Учебно-методические материалы для студентов среднего профессионального образования

— Учебно-методические материалы для воспитанников организаций для детей-сирот и детей, оставшихся без попечения родителей

- Материалы для

региональных

и городских

порталов— Студентам и молодым специалистам

— Подборка материалов для взрослых

— Для пенсионеров и граждан предпенсионного возраста

— Информация о COVID-19

- Библиотека

- Сельский

финансовый

фестиваль - Рейтинг

Регионов России

- Пресс-центр

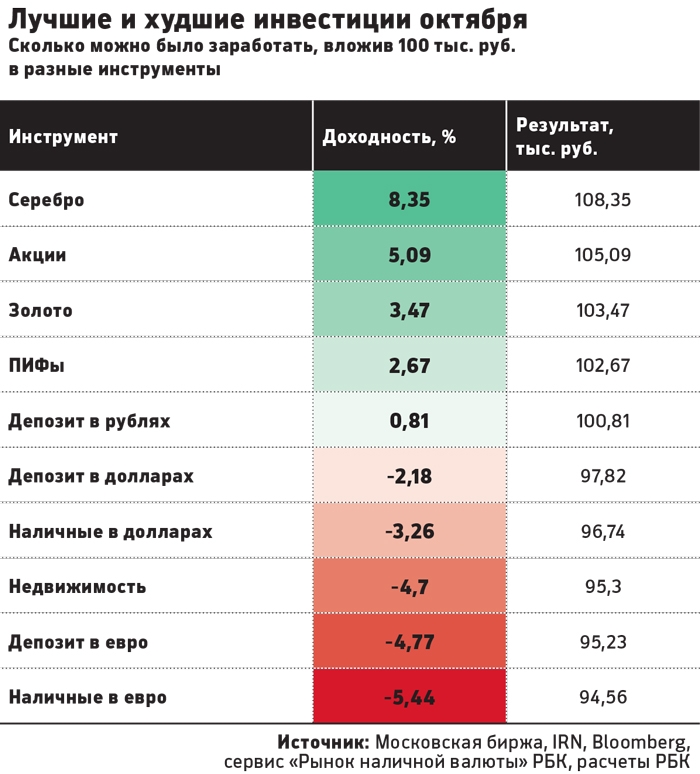

Куда вложить ₽100 тыс.

в 2023 году: 5 перспективных идей

в 2023 году: 5 перспективных идей

Санкции, нестабильный курс доллара и сильные скачки цен на бумаги — после непростого 2022 года собирать портфель стало сложнее. «РБК Инвестиции» опросили экспертов и собрали варианты для вложения небольшого депозита

Фото: Shutterstock

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Прошлый год на рынке для российских инвесторов стал источником разочарований на фоне последствий геополитических потрясений, однако в 2023 году аналитики прогнозируют восстановление — «РБК

Инвестиции

» выяснили у экспертов крупных инвесткомпаний, куда можно вложить ₽100 тыс.

www.adv.rbc.ru

Выбор активов в портфель должен зависеть от сроков инвестирования и имеющегося бюджета игрока: на горизонте года разумно предпочесть вклады или

облигации

, тогда как акций лучше избегать совсем или брать их на минимальную сумму, считает эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов. «Вложения в акции сейчас можно рассматривать только на долгосрок (более 5 лет), динамика цен за год вполне может быть отрицательной», — подтвердила аналитик Freedom Finance Global Елена Беляева.

«Вложения в акции сейчас можно рассматривать только на долгосрок (более 5 лет), динамика цен за год вполне может быть отрицательной», — подтвердила аналитик Freedom Finance Global Елена Беляева.

«Если это все деньги, что у вас есть, то тем более. Если же ₽100 тыс. — это сумма, которая вам еще долго не потребуется, и у вас есть финансовая подушка в банке или наличном виде, то можно вкладываться на все 100% в акции», — добавил Емельянов.

На российском рынке эта сумма позволяет применять принципы диверсификации, считает руководитель проектов ИК «Велес Капитал» Валентина Савенкова: «Наилучшая

диверсификация

в настоящее время получается по принципу «минус одна ступень от своего инвестиционного профиля». Пройдите тест на определение инвестпрофиля у своего брокера, полученный результат на 2023 год понизьте на одну ступень (то есть умеренно-агрессивный инвестор должен стать рациональным, умеренно-консервативный — консервативным и т.д.)».

1. Облигации: консервативный вариант

Облигации в 2023 году стоит выбирать по принципу максимальной надежности: помимо облигаций федерального займа (ОФЗ) к ним можно отнести бумаги, у

эмитента

которых

кредитный рейтинг

по национальной шкале ВВВ и выше, отметила Савенкова.

По ее словам, если под облигации выделить 50% портфеля и более, можно сформировать широко диверсифицированный портфель из 6-8 облигаций со сроком погашения в пределах 2-3 лет от даты покупки, который будет включать и ОФЗ, и более доходные облигации 1-2 эшелона.

«Если доля облигаций мала (для более агрессивных профилей) — стоит сфокусироваться на корпоративных бумагах 1-2 эшелона с целью повышения общей доходности облигационного портфеля. О сегменте ВДО имеет смысл пока забыть», — предупредила эксперт «Велес Капитала».

Высокодоходные облигации

(ВДО) — это облигации, которые предлагают инвесторам доходность выше средней по рынку, но и несут в себе повышенные риски. Например, у таких бондов обычно более низкие кредитные рейтинги, эмитент может быть небольшим предприятием, и у него выше риск невыплат купонов, банкротства и так далее.

Какие активы выбрать, когда рынки штормит: 4 проверенных инструмента

Инвестиции

, Санкции

, Хеджирование

, Акции

, Облигации

Для покупки следует выбирать облигации, которые инвестор сможет держать до погашения или до оферты, чтобы исключить риск снижения цены. Минимальные риски у ОФЗ, но и доходность их невысока — 7-10% годовых. Большую доходность, 10,5-13,5% годовых, можно получить по облигациям эмитентов второго эшелона, но риск по ним будет выше, рассказала аналитик Freedom Finance Global Елена Беляева. По ее словам, она ожидает переход Банка России от снижения ставок к повышению, поэтому цены облигаций предыдущих выпусков с более низкими процентами будут снижаться.

Минимальные риски у ОФЗ, но и доходность их невысока — 7-10% годовых. Большую доходность, 10,5-13,5% годовых, можно получить по облигациям эмитентов второго эшелона, но риск по ним будет выше, рассказала аналитик Freedom Finance Global Елена Беляева. По ее словам, она ожидает переход Банка России от снижения ставок к повышению, поэтому цены облигаций предыдущих выпусков с более низкими процентами будут снижаться.

Напротив, аналитик УК «Альфа-Капитал» Юлия Мельникова ждет смягчения монетарной политики ЦБ. По ее словам, облигации, которые не теряют свою привлекательность при снижении ключевой ставки, могут также уберечь сбережения от инфляции.

Оферта по облигации — это предложение держателям бондов выкупить бумагу досрочно, обычно по номинальной стоимости. Допустим, у выпуска облигации дата погашения 25 ноября 2030 года, а дата оферты — 30 мая 2025 года.

Есть два типа такого предложения — call-оферта (отзывная) и put-оферта (безотзывная). Первый вариант предполагает, что в дату оферты эмитент имеет право полностью или частично погасить выпуск облигации в одностороннем порядке, а инвестор обязан предоставить бумаги к погашению. Во втором случае инвестор в дату оферты может подать заявку на погашение облигации, а эмитент обязан ее выкупить.

Во втором случае инвестор в дату оферты может подать заявку на погашение облигации, а эмитент обязан ее выкупить.

Также она порекомендовала обратить внимание на размещения, номинированные в юанях, поскольку китайская валюта относительно стабильна к доллару, и на замещающие облигации, которые номинированы в иностранной валюте и предлагают хорошую доходность — их также считают перспективными аналитики брокера «ВТБ Мои Инвестиции».

«По нашим оценкам, привлекательно выглядят среднесрочные ОФЗ и корпоративные облигации первого эшелона с кредитной премией к ОФЗ выше среднего исторического уровня (+90-100 б.п. к ОФЗ) срочностью 2-4 года. Отметим, что первичные размещения качественных облигаций проходят с премией к рынку — в первые дни торгов бумаги котируются по цене выше 100% от номинала (+20-250 б.п.)», — рассказали аналитики «ВТБ Мои Инвестиции».

Эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов считает, что в 2022 году лучше всего себя показали облигации с защитой от инфляции (ОФЗ-ИН), и маловероятно, что новый год также будет играть в пользу бондов, а золото и акции крупных российских компаний со стабильной динамикой и умеренными дивидендами (ЛУКОЙЛ, «Норникель», «Фосагро», «Магнит», МТС) могут оказаться выгоднее, чем облигации.

«Консерваторам, которые ищут доходности в рублях, подойдут облигации с доходностью не выше +2 процентных пункта к ключевой ставке, а также спокойные акции. Валютным консерваторам, не имеющим доступа к американским акциям, можно присмотреться к облигациям крупных российских компаний в юанях либо замещающим бондам (они имеют привязку номинала и купона к доллару, евро или фунту). Валютные и квазивалютные (с привязкой к курсу) бонды есть у «Роснефти», «Газпрома», ЛУКОЙЛа, «Полюса», — отметил Емельянов.

Фото: Shutterstock

2. Дивидендные фишки: низкая база и «нотка риска»

Российский рынок акций вновь интересен с точки зрения дивидендной доходности: к концу прошлого года компании, в основном сырьевые, одобрили

дивидендные выплаты

, а с учетом сильного снижения цен акций доходность по ним двузначная, отметила Юлия Мельникова из УК «Альфа-Капитал».

«Таким образом, инвестиции в бумаги с перспективой роста могут принести и дивидендную доходность, тем самым существенно опередив инфляцию. В первую очередь стоит присмотреться к бумагам компаний, ориентированных на внутренний рынок, как, например, ретейлеры и банки, сектора розничной торговли, технологические компании, которые могут увеличить охват за счет ухода иностранный провайдеров», — считает Мельникова.

В первую очередь стоит присмотреться к бумагам компаний, ориентированных на внутренний рынок, как, например, ретейлеры и банки, сектора розничной торговли, технологические компании, которые могут увеличить охват за счет ухода иностранный провайдеров», — считает Мельникова.

Если инвестору, активно торгующему на бирже, «хочется внести нотку риска», то стоит обратить внимание на прошлых дивидендных фаворитов, поскольку эти бумаги можно будет использовать для игры как на повышение, так и понижение, полагает аналитик ФГ «Финам» Юлия Афанасьева.

3. Золото: запасной вариант

Золото, как и другие драгоценные металлы, не обязательный элемент портфеля, но оно может хорошо себя показать в 2023 году благодаря смене цикла ставок в США, считает Валерий Емельянов из «БКС Мир инвестиций». Он также добавил: «Можно разнообразить вложения за счет серебра и платины, они растут сейчас гораздо лучше. Палладий — еще одна опция. На все металлы в сумме лучше не выделять более 10%».

Палладий — еще одна опция. На все металлы в сумме лучше не выделять более 10%».

«Перспективы роста золота выглядят довольно спорными (даже в пиковые кризисные моменты текущего года ему не удалось закрепиться выше $2000), поэтому доля золота в портфеле может варьироваться от 0% до 15% в зависимости от индивидуальных предпочтений инвесторов», — полагает эксперт ИК «Велес Капитал» Валентина Савенкова.

Аналитик ФГ «Финам» Юлия Афанасьева подчеркнула, что функцию защитного актива золото «давно утратило», но интересно инвесторам благодаря восходящему тренду, сформированному достаточно устойчивым спросом.

«Для защиты от девальвации рубля можно рассмотреть открытие позиции по GLDRUB_TOM, если такая возможность предоставляется брокером. Этот инструмент отслеживает стоимость золота в рублях, поэтому будет давать плюс и при росте цены доллара, и при росте цены золота», — отметила аналитик Freedom Finance Global Елена Беляева.

Фото: Shutterstock

4. Фонды и индексное инвестирование

«У тех, кто имеет доступ к бумагам США, есть огромный выбор акций и биржевых фондов (

ETF

). На следующий год я бы определенно купил фонды на весь рынок США (SPY, VTI, VOO), Европы (VGK, IEV) и Китая (FXI, MCHI, GXC), которые будут восстанавливаться, а также на длинные американские облигации и на короткие бонды других развитых стран», — рассказал Емельянов из «БКС Мир инвестиций».

По его словам, заметнее всего подешевели финтех, онлайн-торговля, облачные сервисы, полупроводники: «Можно их брать отдельно акциями или целым индексом, например, через фонд QQQ, торгуемый на СПБ Бирже. Они могут хорошо подняться на грядущем восстановлении».

Неквалифицированным инвесторам по-прежнему доступны паевые инвестиционные фонды (

ПИФ

) и расчетные фьючерсы на индексы. «С небольшой суммой обеспечить себе максимальную диверсификацию можно с помощью индексного инвестирования — его можно совершать через ETF и фьючерсы. Полагаем, что индексное инвестирование через фьючерсы будет наиболее приемлемым в 2023 году, так как для дополнительной защиты капитала хотелось бы, чтобы активы были прозрачными и ликвидными», — уверена аналитик ФГ «Финам» Юлия Афанасьева.

«С небольшой суммой обеспечить себе максимальную диверсификацию можно с помощью индексного инвестирования — его можно совершать через ETF и фьючерсы. Полагаем, что индексное инвестирование через фьючерсы будет наиболее приемлемым в 2023 году, так как для дополнительной защиты капитала хотелось бы, чтобы активы были прозрачными и ликвидными», — уверена аналитик ФГ «Финам» Юлия Афанасьева.

Она считает, что индексное инвестирование подойдет любой категории инвесторов: «консерваторам» стоит уравновесить его сырьевыми или валютным активами, тогда как агрессивным игрокам — точечными ставками на акции или фьючерсы отдельных компаний.

5. Отдельные российские акции

Акции следует покупать с перспективой держать их не менее 5 лет, выбирая компании, занимающие лидирующее положение в секторе: например, «Норникель», «Сбер», «Полюс», объяснила аналитик Freedom Finance Global Елена Беляева. «Также можно включить в

«Также можно включить в

инвестиционный портфель

акции с «защитными» свойствами (те акции, которые снижаются медленнее рынка), например, «ФосАгро» и МТС», — добавила эксперт.

«В текущих реалиях в наступающем году лучше рынка имеют шанс показать себя финансовый («Сбер», «Мосбиржа», TCS Group) и потребительский («Магнит», возможно, Х5 Group) секторы, а также прочие истории внутреннего спроса, на которые санкции оказывают минимальное влияние («Группа Позитив», акции девелоперов, телекомов и т.д.). На втором месте — металлурги и золотодобытчики («Северсталь», «Русал», «Норникель», «Полюс»)», — полагает Валентина Савенкова из «Велес Капитала».

Фото: Shutterstock

Хуже рынка, по ее словам, может себя чувствовать нефтегазовый сектор во главе с «Газпромом», поскольку в 2023 году на него продолжат негативно влиять санкции, потолки цен, неопределенные перспективы биржевых котировок сырья.

«На фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в этом году от укрепления курса рубля. Это актуально для компаний, которые смогли перенастроить свои логистические цепочки и удержали объемы экспорта. Наиболее перспективными мы считаем золотодобывающую компанию Polymetal и алюминиевого гиганта «Русал», — рассказала портфельный управляющий УК «Первая» София Кирсанова.

Это актуально для компаний, которые смогли перенастроить свои логистические цепочки и удержали объемы экспорта. Наиболее перспективными мы считаем золотодобывающую компанию Polymetal и алюминиевого гиганта «Русал», — рассказала портфельный управляющий УК «Первая» София Кирсанова.

Также аналитики УК «Первая» ожидают в 2023 году рост показателей компаний, ориентированных на внутренний рынок и менее подверженных внешним шокам и санкционным рискам: «В частности, из наиболее защитных секторов мы бы выделили сектор телекоммуникаций (МТС, «Ростелеком») и потребительский («Магнит», Х5 Group, Fix Price). Из растущих историй мы предпочитаем сектор ИТ («Яндекс», VK, Ozon, Cian, HeadHunter) и финансовый («Сбер», TCS Group)».

Аналитики брокера «ВТБ Мои Инвестиции» в нефтяном секторе выделяют акции ЛУКОЙЛа, поддержку которым окажет выплата дивидендов по итогам 2022 года и монетизация нефтеперерабатывающего завода в Европе, а ожидаемая дивидендная доходность на горизонте 12 месяцев составляет 20% при сохранении выплаты 100% скорректированного

свободного денежного потока

.

«Среди сталелитейных компаний предпочитаем ММК как наиболее недооцененную и ориентированную на внутренний рынок (82% продаж за 10 месяцев 2022 года). Акции НЛМК считаем привлекательными в случае ослабления рубля и роста спроса на металл на глобальном рынке (экспорт — 57% продаж за 10 месяцев 2022 года)», — отметили эксперты «ВТБ Мои Инвестиции».

Кроме того, аналитики брокера позитивно оценивают электроэнергетический сектор благодаря повышению тарифов на 9% с декабря 2022 года и привлекательной дивидендной доходности: «Все компании ГЭХ перешли на минимальную выплату 50% от чистой прибыли в 2022 году, что означает дивидендную доходность ОГК-2, ТГК-1 и «Мосэнерго» в размере 8,5-12,5%».

«Мы ожидаем, что «Интер РАО» (2,6x

P/E

за 2023 год) продолжит выплачивать дивиденды исходя из 25% коэффициента дивидендных выплат (7,2% за 2022 год). Высокая денежная позиция и наличие ряда активов в отрасли с иностранными акционерами позволяет предположить, что сделки слияния и поглощения могут произойти в 2023 году. «Русгидро» (9,4% дивидендная доходность за 2022 г.; 4,3x PE за 2023 г.) должна улучшить рентабельность в 2023 году, поскольку повышение тарифов компенсирует рост цен на топливо благодаря высокой доле гидроэлектроэнергии в структуре компании (80%)», — добавили эксперты брокера ВТБ.

«Русгидро» (9,4% дивидендная доходность за 2022 г.; 4,3x PE за 2023 г.) должна улучшить рентабельность в 2023 году, поскольку повышение тарифов компенсирует рост цен на топливо благодаря высокой доле гидроэлектроэнергии в структуре компании (80%)», — добавили эксперты брокера ВТБ.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Ценные бумаги с большими обещаниями и высокими рисками. Их еще часто называют «мусорными» бумагами. У этих бондов и их эмитентов либо вообще нет кредитного рейтинга, либо он ниже инвестиционного

Советы по долгосрочному инвестированию

Хосе Луис Пелаес | Getty Images

Легендарный инвестор Уоррен Баффет является сторонником долгосрочного инвестирования: когда он вкладывает деньги в новые компании, он ищет предприятия, которые будут конкурентоспособными через 10 или 20 лет.

Вы можете настроить себя на успешное будущее, если будете думать о долгосрочной перспективе. Ваши инвестиции становятся экспоненциально более ценными, когда вы даете им годы или десятилетия для роста.

Вот четыре шага к максимальному использованию долгосрочных инвестиций.

1. Диверсифицировать

Прежде всего: Создайте диверсифицированный портфель. Вам нужно «что-то, что позволит вам быть в разных местах одновременно», — говорит Энди Смит, сертифицированный специалист по финансовому планированию в Financial Engines, CNBC Make It.

Это означает, что вы должны убедиться, что у вас есть сочетание инвестиций в различных категориях. Например, если вы решите инвестировать в индексные фонды, не выбирайте только S&P 500. «Вы не можете просто выбрать один индекс и думать, что вся ваша работа удовлетворена», — говорит Ник Холеман, сертифицированный специалист по финансовому планированию. в Улучшении. «Есть более мелкие компании в Соединенных Штатах, есть компании в Европе, Азии и Австралии, а также индексы облигаций».

Чтобы убедиться, что вы правильно диверсифицированы, обратите внимание на такие ресурсы, как фонды с установленной датой и роботы-консультанты, которые автоматически создают для вас диверсифицированный портфель как акций, так и облигаций. Вы также можете использовать традиционного советника, хотя большинство начинающих инвесторов, как правило, еще не имеют достаточного состояния, чтобы комиссионные сборы того стоили.

2. Выберите лучший счет

Для большинства людей самой большой долгосрочной целью являются накопления на пенсию. Для начала убедитесь, что вы пользуетесь преимуществами любой компании, если у вас есть доступ к плану 401(k), спонсируемому работодателем. Не делать этого — значит терять свободные деньги.

В противном случае не существует установленной формулы для того, какой тип пенсионного счета подходит именно вам, поэтому прочитайте о различиях между ними и поговорите с доверенным финансовым консультантом о том, что подходит для вашего текущего образа жизни и будущих целей.

Холман говорит, что выбор правильного типа счета «так же важен, как и правильное вложение средств».

Но не переусердствуйте, предупреждает Смит. «Проблема, которую мы часто видим, заключается в том, что люди становятся слишком умными для своего же блага», — говорит он. «Они пытаются сделать это слишком сложным, чем это должно быть на самом деле. У вас есть 401 (k), за исключением вашего 401 (k)».

3. Выберите правильный уровень риска

Если вы молоды и у вас впереди десятки лет накоплений, вы, вероятно, можете позволить себе более высокий уровень риска, чем кто-либо в возрасте 50 или 60 лет. Убедитесь, что вы берете на себя достаточно — но не слишком много — и придерживайтесь этого.

«Инвестирование не для слабонервных», — говорит Хоулман. «Фондовый рынок очень часто идет вверх и вниз, и если вы следите за новостями, вы можете подумать, что каждый день — это надвигающаяся гибель для фондового рынка, и это может быть страшно».

Вместо того, чтобы зацикливаться на ежедневных рыночных потрясениях, подумайте о переменных, которые находятся в пределах досягаемости. «Вы не можете контролировать фондовый рынок, это не в ваших силах», — добавляет Хоулман. «Но вы можете контролировать свои сборы, свои налоги, свой риск и свое поведение».

«Вы не можете контролировать фондовый рынок, это не в ваших силах», — добавляет Хоулман. «Но вы можете контролировать свои сборы, свои налоги, свой риск и свое поведение».

4. Делайте регулярные взносы

Помните, что инвестиции не могут сделать все за вас.

«Исторически инвестирование в фондовый рынок было лучшим способом заработать богатство для каждого инвестора», — говорит Хоулман. «Но то, что люди не помнят все время, заключается в том, что если вы выбираете правильные инвестиции, если вы не откладываете достаточно на эти инвестиции, это не будет иметь значения».

Если вы хотите, чтобы ваши деньги работали на вас, откладывайте как можно больше как можно раньше. «Вы могли бы поручить Уоррену Баффету управлять вашим портфелем, но если вы будете откладывать всего 10 долларов в год, вы не станете миллионером на пенсии», — добавляет Хоулман.

Упростите себе жизнь, автоматизировав свои инвестиции и ежемесячно переводя определенную сумму денег. Если вы никогда не увидите деньги, у вас не будет соблазна их потратить.

Не пропустите: выигрышную стратегию инвестирования Уоррена Баффета можно применить к любой вашей покупке

Понравилась эта история? Нравится CNBC Make It на Facebook!

Лучший совет по выбору акций для новых инвесторов

Итак, вы наконец-то решили начать инвестировать. Вы уже знаете, что низкий коэффициент P/E, как правило, лучше, чем высокий коэффициент P/E, что компания с большим количеством денежных средств на балансе лучше компании, обремененной долгами, и что всегда следует учитывать рекомендации аналитиков. недоверчиво. И вы знаете главное правило умного инвестора: портфель должен быть диверсифицирован по нескольким секторам.

Это в значительной степени охватывает основы, независимо от того, пробирались ли вы через более сложные концепции технического анализа. Вы готовы выбирать акции.

Но ждать! Имея на выбор десятки тысяч акций, как выбрать несколько достойных покупки? Что бы ни предлагали некоторые эксперты, просто невозможно просмотреть каждый балансовый отчет, чтобы определить компании, которые имеют благоприятную чистую долговую позицию и улучшают свою чистую прибыль.

Основные выводы

- Решите, чего вы хотите добиться от своего портфолио, и придерживайтесь этого.

- Выберите интересующую вас отрасль и узнайте о новостях и тенденциях, которые влияют на нее изо дня в день.

- Определите компанию или компании, занимающие лидирующие позиции в отрасли, и сосредоточьтесь на цифрах.

- Обратите внимание, что стратегия выбора акций часто уступает пассивной индексации, особенно в долгосрочной перспективе.

Эмили Робертс {Авторское право} Investopedia, 2019.

Как выбрать акции

Как выбрать акции

У умных сборщиков акций есть три общих черты:

- Они заранее решили, чего хотят от своих портфелей, и твердо намерены придерживаться этого.

- Они остаются в курсе ежедневных новостей, тенденций и событий, которые двигают экономику и каждую компанию в ней.

- Они используют эти цели и знания для принятия обоснованных решений о покупке или продаже акций.

Определите свои цели

Первым шагом к выбору инвестиций является определение цели вашего портфеля. Цель каждого инвестора — заработать деньги, но инвесторы могут быть сосредоточены на получении дополнительного дохода во время выхода на пенсию, на сохранении своего богатства или на приросте капитала.

Каждая из этих целей требует совершенно другой стратегии.

3 типа инвесторов

Инвесторы, ориентированные на доход, сосредотачиваются на покупке (и владении) акциями компаний, которые регулярно выплачивают хорошие дивиденды. Как правило, это солидные, но медленно растущие компании в таких секторах, как коммунальные услуги. Другие варианты включают облигации с высоким рейтингом, инвестиционные фонды недвижимости (REIT) и товарищества с ограниченной ответственностью.

Инвесторы, которые стремятся сохранить богатство, имеют низкую терпимость к риску по своей природе или из-за обстоятельств. Они предпочитают инвестировать в стабильные корпорации «голубых фишек». Они могут сосредотачиваться на потребительских продуктах, компаниях, которые преуспевают в хорошие и плохие времена. Они не гонятся за первичными публичными предложениями (IPO).

Они могут сосредотачиваться на потребительских продуктах, компаниях, которые преуспевают в хорошие и плохие времена. Они не гонятся за первичными публичными предложениями (IPO).

Инвесторы, которые ищут прирост капитала, ищут акции компаний, которые находятся в своих лучших ранних годах роста. Они готовы пойти на более высокий риск ради шанса на большую прибыль.

Диверсифицированный портфель

Любой из этих типов инвесторов может использовать комбинацию вышеуказанных стратегий. На самом деле, это один из основных мотивов диверсификации. Консервативный инвестор может посвятить небольшую часть портфеля акциям роста. Более агрессивный инвестор должен выделить процент на солидные акции «голубых фишек», чтобы компенсировать любые потери.

Решить, к какой категории вы относитесь, несложно. Выяснить, какие акции выбрать, становится сложно.

Скринер запасов, если вы им пользуетесь, подвержен ошибкам. Возможно, вы едете на хвосте у институциональных инвесторов, но вы должны знать, что они, как правило, полагаются на надежные акции «голубых фишек», которые могут приносить или не приносить наибольшую прибыль.

Держите глаза открытыми

Крайне важно быть в курсе рыночных новостей и мнений. Чтение финансовых новостей и отслеживание отраслевых блогов авторов, чьи взгляды вас интересуют, — это форма пассивного исследования. Новостная статья или запись в блоге могут стать основой для инвестиционного тезиса.

Основной аргумент может быть наблюдением здравого смысла. Например, вы можете заметить, что страны с формирующимся рынком производят новый средний класс, состоящий из людей, которые требуют большего разнообразия потребительских товаров. В результате возникнет всплеск спроса на определенные товары и товары.

«История» выбора акций

У вдумчивого инвестора есть «история», объясняющая каждое решение о покупке акций

Если пойти дальше, инвестор может сделать вывод, что с увеличением спроса на продукт некоторые производители этого продукта будут процветать.

Этот тип базового анализа формирует «историю» инвестиций, которая оправдывает покупку акций.

В то же время важно критически относиться к собственным предположениям и теориям. Вы можете любить пончики и быстрые машины, но это не значит, что новые богатые жители Юго-Восточной Азии тоже требуют их.

Как только вы освоитесь и убедитесь в общей аргументации после выполнения этой формы качественного исследования, корпоративные пресс-релизы и отчеты о презентациях для инвесторов станут хорошим местом для дальнейшего анализа.

Найдите свою компанию

Следующим этапом процесса выбора акций является определение компаний. Есть три простых способа сделать это:

- Найдите биржевые фонды (ETF), которые отслеживают результаты интересующей вас отрасли, и проверяйте акции, в которые они инвестируют. Это так же просто, как ввести «Industry X ETF». На официальной странице ETF будут раскрыты основные активы фонда.

- Используйте скринер для фильтрации акций по определенным критериям, таким как сектор и отрасль. Скринеры предлагают пользователям дополнительные функции, такие как возможность сортировать компании по рыночной капитализации, дивидендной доходности и другим полезным инвестиционным показателям.

- Ищите в блогосфере, статьях по анализу акций и выпусках финансовых новостей новости и комментарии о компаниях в выбранной вами инвестиционной сфере. Помните, критически относитесь ко всему, что читаете, и анализируйте обе стороны аргумента.

Эти три метода ни в коем случае не являются единственными способами выбора компании, но они предлагают простую отправную точку. Есть также явные преимущества и недостатки, связанные с каждой стратегией, которые инвесторы должны учитывать.

Поиск мнений экспертов через новостные источники отнимает много времени, но может дать результаты. Это углубит ваше понимание основ отрасли. Это также может предупредить вас об интересных небольших компаниях, которые не появляются на скринингах или в активах ETF.

Настройка на корпоративные презентации

Как только вы убедитесь, что интересующая вас отрасль представляет собой надежную инвестицию, и вы знакомы с основными игроками, пришло время обратить ваше внимание на презентации для инвесторов. Они менее полны, чем финансовые отчеты, но дают общее представление о том, как фирмы зарабатывают деньги, и их легче усвоить, чем отчеты 10-Q и 10-K.

Они менее полны, чем финансовые отчеты, но дают общее представление о том, как фирмы зарабатывают деньги, и их легче усвоить, чем отчеты 10-Q и 10-K.

Эти отчеты также будут содержать прогнозную информацию об ожидаемом направлении развития компании и ее отрасли. Просмотр веб-сайтов и презентаций компаний поможет вам уточнить поиск.

Процесс включает в себя более тщательное изучение конкретной компании, чтобы увидеть, может ли она превзойти своих конкурентов в отрасли.

Следующий шаг

В конце процесса исследования у вас может остаться одна инвестиционная перспектива или список из десяти или более компаний.

Или вы можете решить, что эта отрасль вам не подходит. Это нормально. Все эти исследования, возможно, помешали вам сделать неудачную инвестицию.

Знание того, когда сказать «нет», является важным аспектом искусства выбора акций. Вы можете быть готовы нажать на курок, или вы можете действовать как профессионал финансовой индустрии и провести углубленный анализ финансовой отчетности.